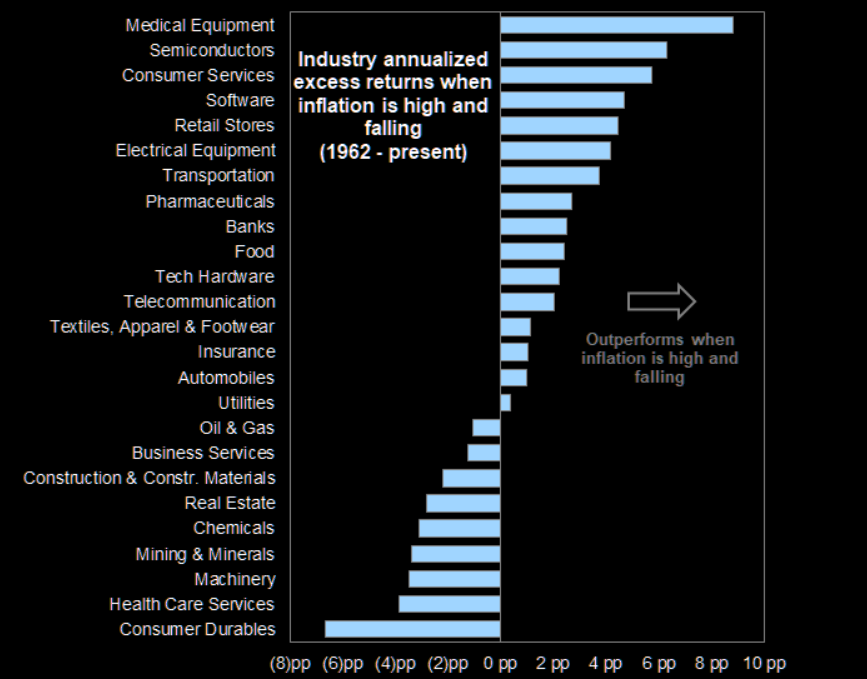

Servicios médicos, semiconductores, software… son algunos de los sectores que se han favorecido por entornos de inflación al alza al ser capaces de trasladar la subida de los precios a sus clientes finales. Sin embargo, el escenario en el que nos adentramos podría no ser tan favorecedor como hasta ahora. Y la clave está, precisamente, en la inflación.

Más sabiendo que las decisiones de los bancos centrales continúan condicionando la evolución de los mercados financieros. En las últimas semanas los inversores han empezado a descontar un menor ritmo en las subidas de tipos ante la disminución de la inflación y el estancamiento del crecimiento. La evolución de la inflación durante los próximos meses será determinante, ya que si la caída es más lenta de lo esperado, los bancos centrales podrían verse obligados a modificar su estrategia.

En el caso de la Fed, el mercado descuenta al 97% un aumento de 25 puntos básicos hasta el rango entre 4,5%-4,75% a medida que la inflación acumula seis meses consecutivos de caída. “A pesar del empeoramiento económico, el mercado laboral continúa apoyando las subidas de tipos. La especulación se centra ahora en determinar dónde se detendrán las subidas y cuándo se producirán los primeros recortes. Los inversores esperan que se detengan en el 5%, aunque algunos de los miembros más agresivos del FOMC sugieren niveles más altos”, asegura Joaquín Robles, de XTB. La decisión del BCE parece la más clara, y más si cabe si tomamos de referencia las palabras de Lagarde, en las que sugirió que todavía quedaban varios aumentos de 50 puntos básicos. “Aunque los datos seguirán condicionando las decisiones, de cara a esta próxima reunión parece claro que con la inflación todavía por encima del 9%, el BCE subirá otros 50 puntos los tipos hasta el 3%”, dice Robles.

De hecho, llegamos a los niveles actuales por un shock de oferta sobre todo por las materias primas y con un precio de la energía desbocado. Si bien es cierto que en las últimas semanas hemos vivido una desinflación en las commodities, “los bancos centrales no han modificado sus discursos porque estamos viendo que el sector servicios ha subido precios, estamos en pleno empleo en EEUU, en niveles históricos en Europa y mientras el empleo no merme es complicado ver al consumo moderarse. Además, al sector servicios le suele costar bajar precios una vez los ha subido mientras el consumidor siga gastando. Asi que ahora, donde está el peligro, tal y como han expresado los bancos centrales, es en el sector servicios y no tanto en las materias primas”, asegura José Lizán, gestor de RetroMagnum SICAV en Quadriga.

Y es que parece que el mercado está dando por muerta la inflación, en el sentido de que se ha acabado el problema, “y a veces me sorprendo cuando veo que la inflación subyacente sigue subiendo, todavía no se sabe dónde está el techo y el mercado está descontando que los bancos centrales levantarán el pie del acelerador. Pero hay que tener en cuenta cómo va a afectar el abandono, por parte de China, de la política Covid cero aportará crecimiento al mundo. China es el mayor importador de materia prima del mundo, estamos felices porque el gas y el petróleo han vuelto a niveles precovid pero si China va a crecer dos puntos más de PIB da por hecho que demandarán más materia prima, haciendo que suba, y parte de lo bueno que has tenido por la caída de los precios de las commodities se podría revertir”.

En este entorno, si echamos un ojo a los sectores que se han visto favorecidos por una inflación al alza, se puede apreciar que hay algunos que han liderado las subidas de las bolsas en las últimas semana aunque “cada sector tiene sus peculiaridades”, asegura Pablo Gil, jefe de trading en XTB. De hecho, el de semiconductores se ve influenciado por más cosas que el propio ciclo como la batalla que hay a nivel tecnológico entre EEUU y China, el intento de abrir fábricas de semiconductores en Europa…. “

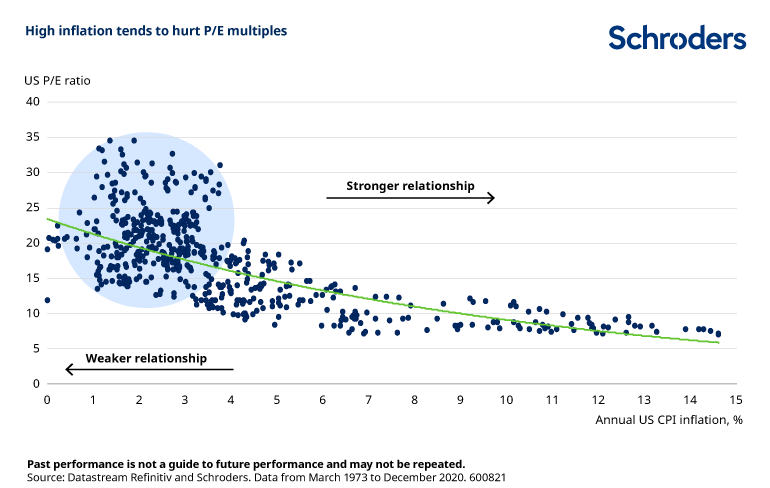

Los expertos explican que, en teoría, las acciones deberían ofrecer un colchón contra la inflación, ya que una subida de los precios debería corresponder a un aumento de los ingresos nominales y, por tanto, impulsar los precios de las acciones. Sin embargo, este aumento de los ingresos puede verse compensado por una contracción de los márgenes de beneficio debido a un aumento de los costes de los suministros de las empresas. “El problema es que el mercado suele descontar esos flujos de caja futuros a un tipo de interés más alto cuando aumenta la inflación, para compensar el hecho de que valen menos en dinero de hoy. En igualdad de condiciones, cuanto mayor sea el nivel de inflación, mayor será la tasa de descuento aplicada a los beneficios y, por tanto, menor será la relación precio-beneficio (PER) que los inversores están dispuestos a pagar”, dicen en Schroders.

Servicios médicos y bancos, ¿han agotado su potencial?

Las compañías de servicios médicos, “como monopolios deberían poder trasladar los aumentos de costes a los consumidores para mantener los márgenes. Sin embargo, la regulación les impide a menudo hacerlo. Es más, dada la naturaleza estable de su negocio y el pago de dividendos, las acciones de las empresas de servicios públicos cotizan (a veces) como equivalentes a los bonos, lo que significa que podrían ser objeto presión a la baja cuando la inflación despegue (y los precios de los bonos caigan)", aseguran los expertos de Schroders.

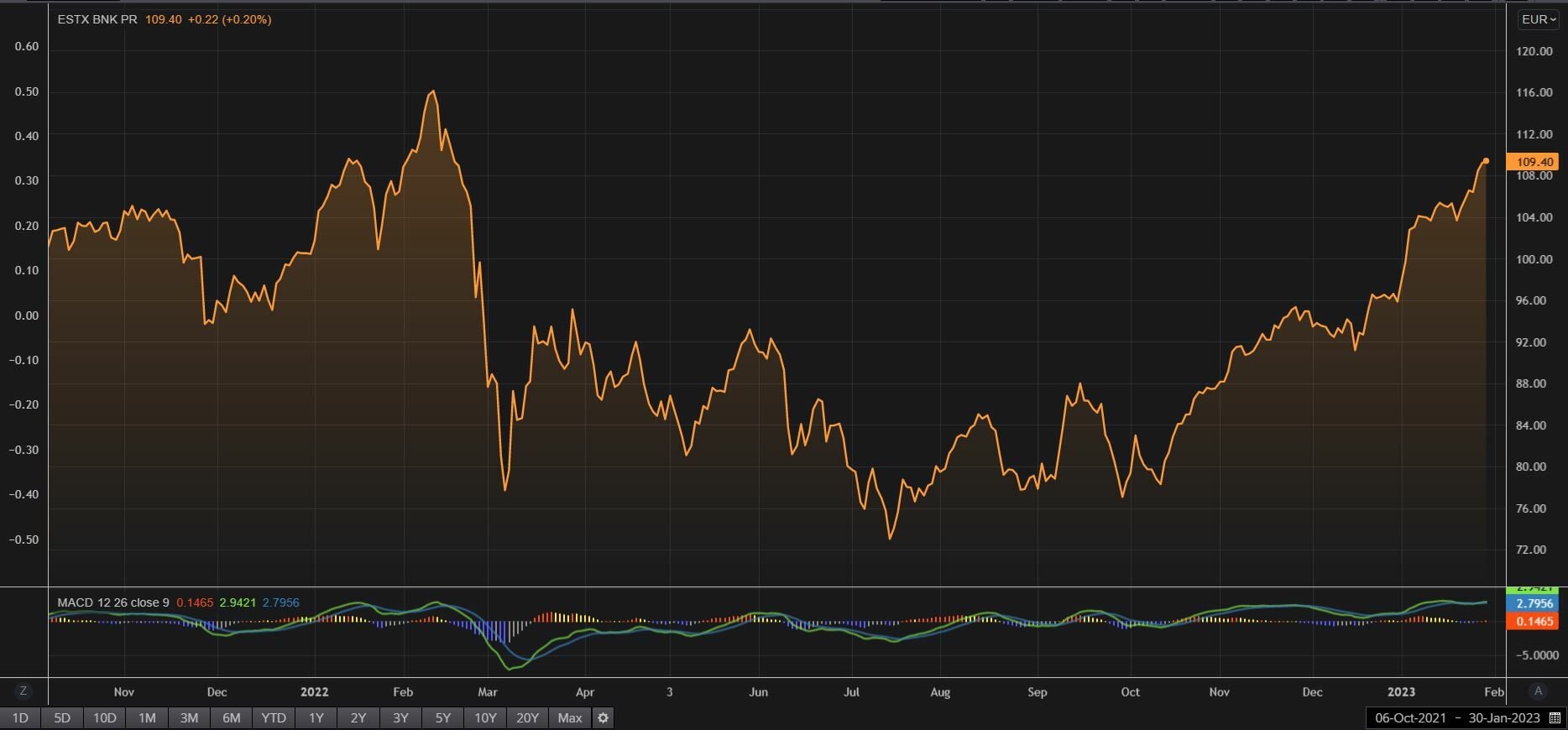

Uno de los sectores que aparecen como beneficiarios de un entorno de alta inflación es el bancario, además aupado por la subida de los tipos de interés. Sin embargo, parte del recorrido ya podría estar hecho en esta industria sabiendo la subida que llevan desde que se comenzó a anunciar la subida de tipos de interés favorecido por una curva de tipos con pendiente positiva. Sin embargo, con curva invertida, como pasa en EEUU, la banca sufre porque lo que necesita es que el tipo a corto sea más bajo que el tipo a largo. “Creo que el momento dulce de la banca lo ha sido en los últimos trimestre pues cuando cuando los bancos centrales lleguen a niveles terminales y en Europa tengamos inversión de la curva de forma generalizada, no será un entorno tan bueno y entonces se hablará de lo que ya sucede en EEUU: aumentar dotaciones para provisiones en previsión de que la morosidad vaya subiendo más cuando haya aceleración del ciclo”.

Evolución del EuroStoxx Banks y MACD. Fuente: Reuters

Por otro lado, los REIT (fondos de inversión inmobiliaria) también pueden ofrecer protección. “Superan a la inflación el 67% de las veces y obtienen una rentabilidad real media del 4,7%. Esto también tiene sentido. Los REITs poseen activos inmobiliarios y proporcionan una cobertura parcial de la inflación a través de la transmisión de los aumentos de precios en los contratos de alquiler y los precios de las propiedades. Por el contrario, los REITs hipotecarios, que invierten en hipotecas, se encuentran entre los sectores con peor rendimiento. Al igual que los bonos, los pagos de sus cupones pierden valor a medida que aumenta la inflación, lo que hace que sus rendimientos suban y los precios bajen para compensar”, dicen en Schroders.

Evolución Reinitiv Residential and commercial REITS con MACD. Fuente: Retinitiv

¿Una recomendación?

El sector energético es uno de los que podría seguir viéndose beneficiado este año, especialmente el vinculado al petróleo. “Compañías que están en un momento de generación de flujo de caja brutal, con planes de recompra de acciones muy fuertes, girando muchas de ellas de ser petroleras puras a generadoras de energía y, todo ese flujo de caja que están extrayendo del crudo, lo están invirtiendo en proyectos más estables” , dice Lizán. Más en un momento en que la mayoría de casas de análisis no ve el crudo por debajo de 70 dólares y si volviendo por encima de 100 dólares. “

Un experto que también apunta al sector de recursos básicos donde el cobre es una oportunidad, los metales preciosos están en un buen momento que puede continuar.