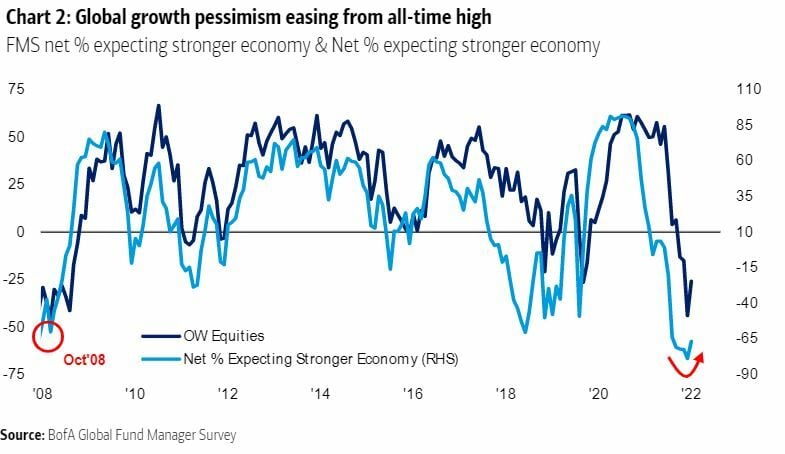

Desde los mínimos alcanzados en julio, tanto las expectativas de crecimiento como la asignación a la renta variable aumentaron. De hecho, el porcentaje neto de inversores que esperan una economía más fuerte aumentó al -67% (desde el -79% de julio). Aunque un escenario de recesión en la economía es tan consensuado entre los gestores como lo fue en marzo y abril de 2009 con lo que la mayor parte de los inversores espera una menor inflación a 12 meses , lo que está haciendo caer el temor a subidas agresivas de tipos por parte de la FED.

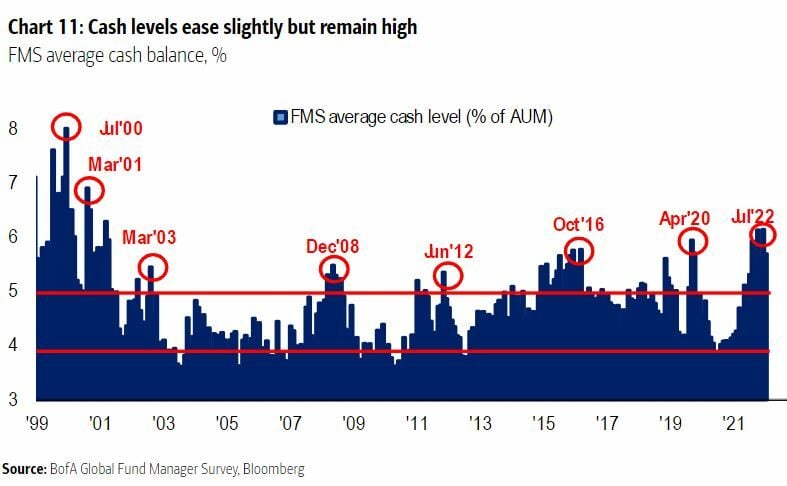

En este escenario, los gestores de fondos reducen niveles de liquidez hasta el 5,7%, que todavía siguen siendo niveles muy elevados y por encima del 4,8% que supone la media de largo plazo.

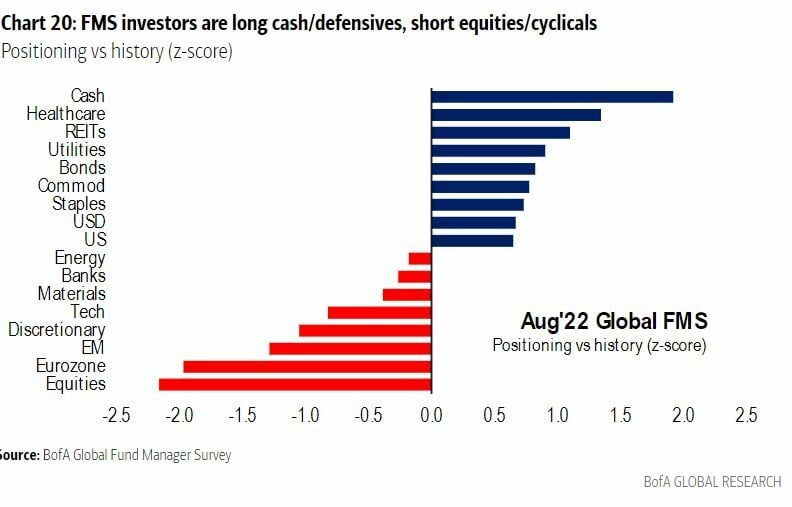

Entre las posiciones favoritas de los gestores están las largas en dólar en un entorno donde el mayor riesgo es que la inflación se mantenga y donde la primera fuente de riesgo sistémico sigue siendo el sector inmobiliario, tanto en China como a nivel mundial.

El posicionamiento de los gestores de fondos sigue siendo “largo en estanflación”, esto es, activos como las materias primas, efectivo y productos defensivos, mientras se mantienen cortos en acciones europeas y emergentes así como en consumo. Además, los flujos que ha habido este mes de agosto hacia valores de tecnología, acciones de EEUU, consumo fuera de productos básicos, ha hecho que por primera vez desde agosto de 2020 los gestores creen que las acciones de crecimiento superarán, en los próximos doce meses, a las de valor.

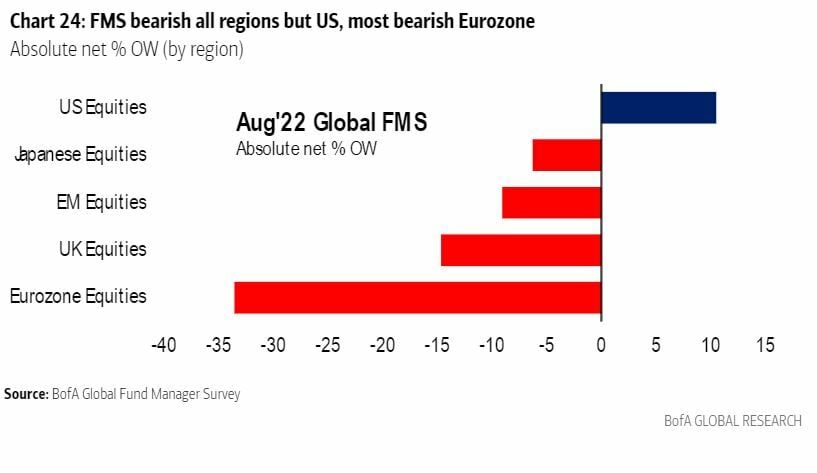

A nivel regional, según muestra el posicionamiento absoluto neto de los gestores de fondos en la renta variable global. Estarían alcistas en EEUU (10% neto) y bajistas en EEUU (neto -34%).

Como parte de las operaciones alcistas "contrarian" (a medida que cae la inflación de los servicios, comienza una nueva subida del crédito) están: cortos en dólar, atención sanitaria y largos en la UE, mercados emergentes, bancos, recursos; En las operaciones bajistas contrarian - para proteger la cartera en caso de que los fondos de la Fed alcancen niveles del 4-5% y haya una dura recesión en 2023 - estarían cortos en acciones estadounidenses, acciones de crecimiento (tecnología), REITs y largos en productos básicos, servicios públicos.