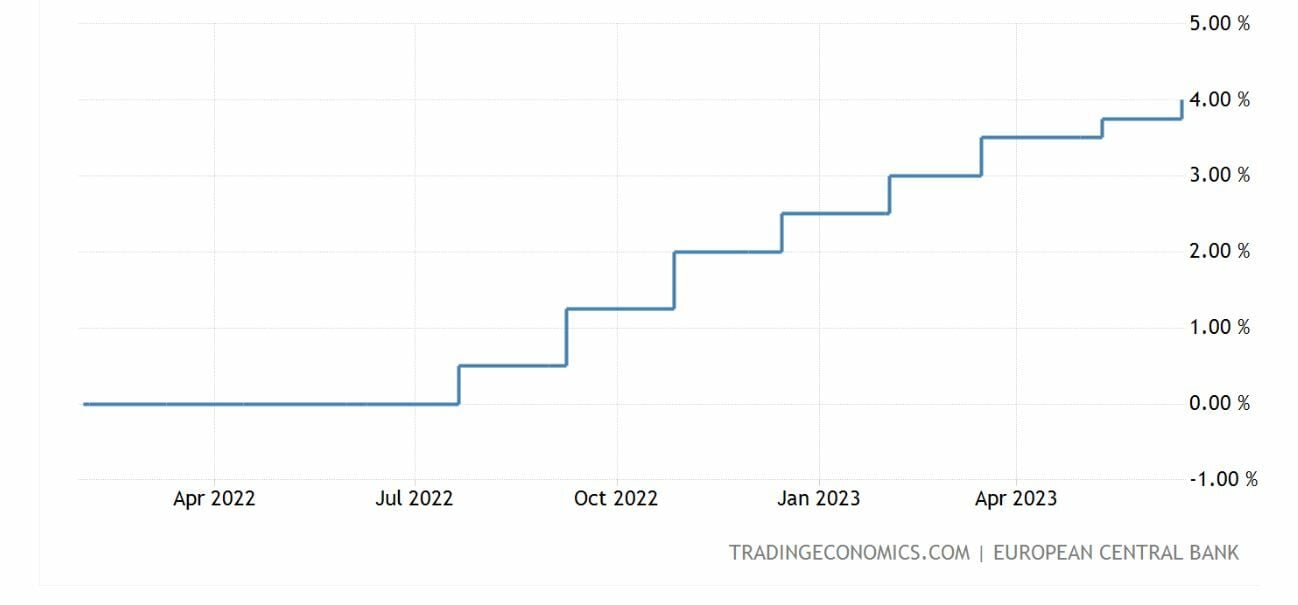

La moderación del Euribor no deja de lado su progresiva y vertical subida acumulada que dura ya la friolera, con los tipos de interés al alza y lo que les queda, durante quince meses consecutivos, desde las cotas negativas de las que hacían gala en los últimos años. Así, se esperaba, en el pasado mes de enero, que los avances anuales dejaran la cota, con el peor de los pronósticos, en el 4%. Pero sólo ha transcurrido medio año y ese nivel se ha consolidado.

Hablamos, a falta de dos días para cerrar el mes, de un acumulado en los últimos doce meses que superaría el 3,71% y que supone, para aquellos que tengan que revisar su hipoteca un pago adicional más que importante.

De hecho, para aquellos hipotecados con un préstamo para la compra de vivienda que hayan solicitado al banco 150.000 euros, a un plazo de 25 años y un euríbor y la suma del diferencial del 1% de una cuota añadida de 315 euros al mes, que significa unos 3.700 euros al año. En total a pagar, una cuota mensual de unos 877 euros mensuales.

Una subida del euríbor que también está influyendo de lleno en el precio de la vivienda. De hecho, según los datos de Sociedad de Tasación, en junio ha subido un 6,4%, aunque ese incremento se ha producido en menor medida frente a mayo. Con factores como el endurecimiento de las condiciones de financiación, las que marca el banco a la hora de concedernos un crédito, e incluso, el freno de las compra ventas, sin dejar de lado, ese incremento en la referencia hipotecaria más utilizada en España.

Un 4% en el indicador que también podría marcar la diferencia existente entre lo que ha pasado hasta ahora y lo que ha de venir a cuenta de las medidas de ‘ayuda’ para los hipotecados acordadas ente el gobierno y los bancos que apenas superan el 1% de los posibles beneficiarios, los que se pueden acoger a la medida, con un gran número de solicitudes que se dejan de lado.

¿Y a partir de ahora qué? El final de la subida del euríbor, a pesar de que las subidas ya no son tan agresivas como antes, no ha llegado a decir de los expertos del mercado. Hablamos de la correlación con los tipos de interés en la eurozona, que, la presidenta del BCE, Christine Lagarde, telegrafía con antelación: habrá nueva subida en julio, en 25 puntos básicos.

Pero otra cosa será lo que se espera en el mes de septiembre. El vicepresidente de la institución, Luis de Guindos destaca que lo que ocurra más allá del verano, dependerá exclusivamente de la marcha de la inflación entre los países de la moneda única. Y es que no solo el Banco Central Europeo tendrá que valorar en su decisión sobre los tipos la marcha de la inflación. También la encuesta de los préstamos bancarios, las nuevas proyecciones económicas, para calibrar el impacto en las economías del incremento del precio del dinero.

Porque el gran peligro, más allá del mero dato de la inflación subyacente, que se ha convertido en santo y seña para la institución, es el peligro de estanflación generalizado en la eurozona. Una combinación perniciosa, de elevada inflación sostenida, sin alimentos frescos ni la contabilización de la energía, que se suma al escaso crecimiento, incluso negativo, que marcan países como Alemania, el motor de Europa.