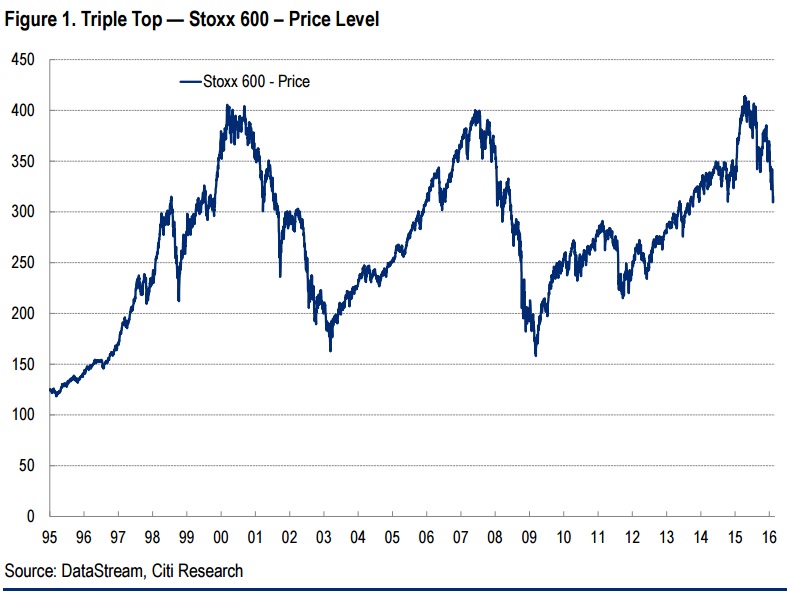

Por un lado el que titulan “triple techo”. En el explican que el Stoxx 600 rompió la cota de 400 puntos en marzo de 2000. A

puntan que esa situación “marcó el final del mercado alcista que duró desde 1980 hasta 1990”. Recuerdan que el índice también superó esta cota en 2007 y en ese momento se puso fin al mercado alcista de 2003-2007. Por último, el Stoxx 600 rompió la zona de los 400 puntos en abril del año pasado, animado por el entusiasmo del QE del BCE. “La corrección desde ese momento ha sido violenta, especialmente en los dos últimos meses”

, explican. Este es el gráfico.

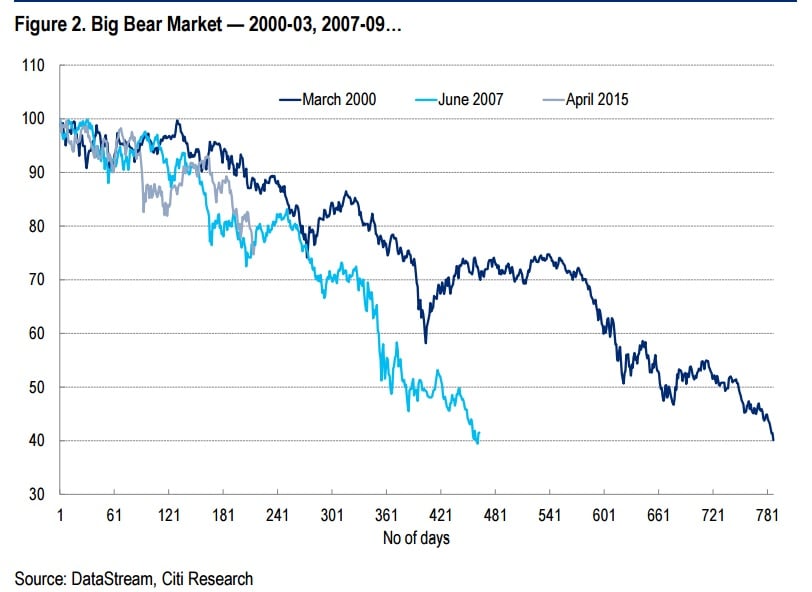

En el siguiente gráfico los expertos de Citi ilustran el movimiento de los mercados europeos durante los grandes mercados bajistas de los últimos 40 años. Las bolsa cayeron un 60% durante los años 2000 y 2003 y durante 2007 y 2009. Señalan que “en la actualidad la bolsa europea ha caído un 25% desde los máximos del año pasado”. Los analistas explican que los dos últimos grandes mercados bajista estuvieron acompañados por caídas del PIB mundial que se tradujeron en descensos de los beneficios de las empresas. En su opinión “es eso lo que se requiere fundamentalmente para que la bolsa caiga desde los niveles actuales”. Aunque explican que “en la actualidad hay pocos síntomas de que esto se vaya a producir en Europa las revisiones semanales son negativas”, apuntan.

Si se miran la evolución de los PMI durante los grandes mercados bajistas de 2000 y 2007 se puede observar que “las lecturas cayeron por debajo del nivel de 50 –el que marca recesión- un año después de que hubieran comenzado las caídas”. Con todo, explican que “los PMI son un buen indicador de crecimiento y que el beneficio de las empresas y los dividendos son buenos para ver cómo pueden hacerlo las acciones en bolsa, aunque ninguno de ellos son buenos indicadores para prever mercados bajistas”.

.jpg)

En su opinión, para la labor de predicción funcionan mejor los spread del crédito y la curva de rentabilidades de los bonos, fundamentalmente esta última. Explican que “los spread de crédito si muestran una recesión, pero que la curva del treasury americano no”.

En la entidad terminan diciendo que “todo lo dicho no significa que se tenga que repetir lo ocurrido en 2008-2009 o que no tenga por qué hacerlo. Lo que significa es que el daño que el nivel de la bolsa ya refleja un gran daño en los fundamentales de la economía. Por último, los niveles de valoración también reflejan que la economía global y el ciclo de los beneficios de las empresas necesitarían colapsar agresivamente para justificar más caídas en los mercados, si se mide –claro-, por los fundamentales”.

QUIZÁ LE INTERESE LEER:

“Si estamos ante un crash el Ibex 35 podría marcar suelo en los 5.200 puntos”

“El mercado todavía no ha capitulado”