Europa y los Estados Unidos están acabando poco a poco con las chimeneas de sus fábricas, dejando la carga manufacturera sobre los hombros de los países en desarrollo. Sin embargo, EE.UU., Alemania y Japón, los gigantes de la manufactura occidental, todavía producen muchos bienes industriales, y China sigue siendo el centro de trabajo mundial a pesar de sus esfuerzos de diversificación. Por lo tanto, todo lo que obstaculiza la situación resulta algo preocupante.

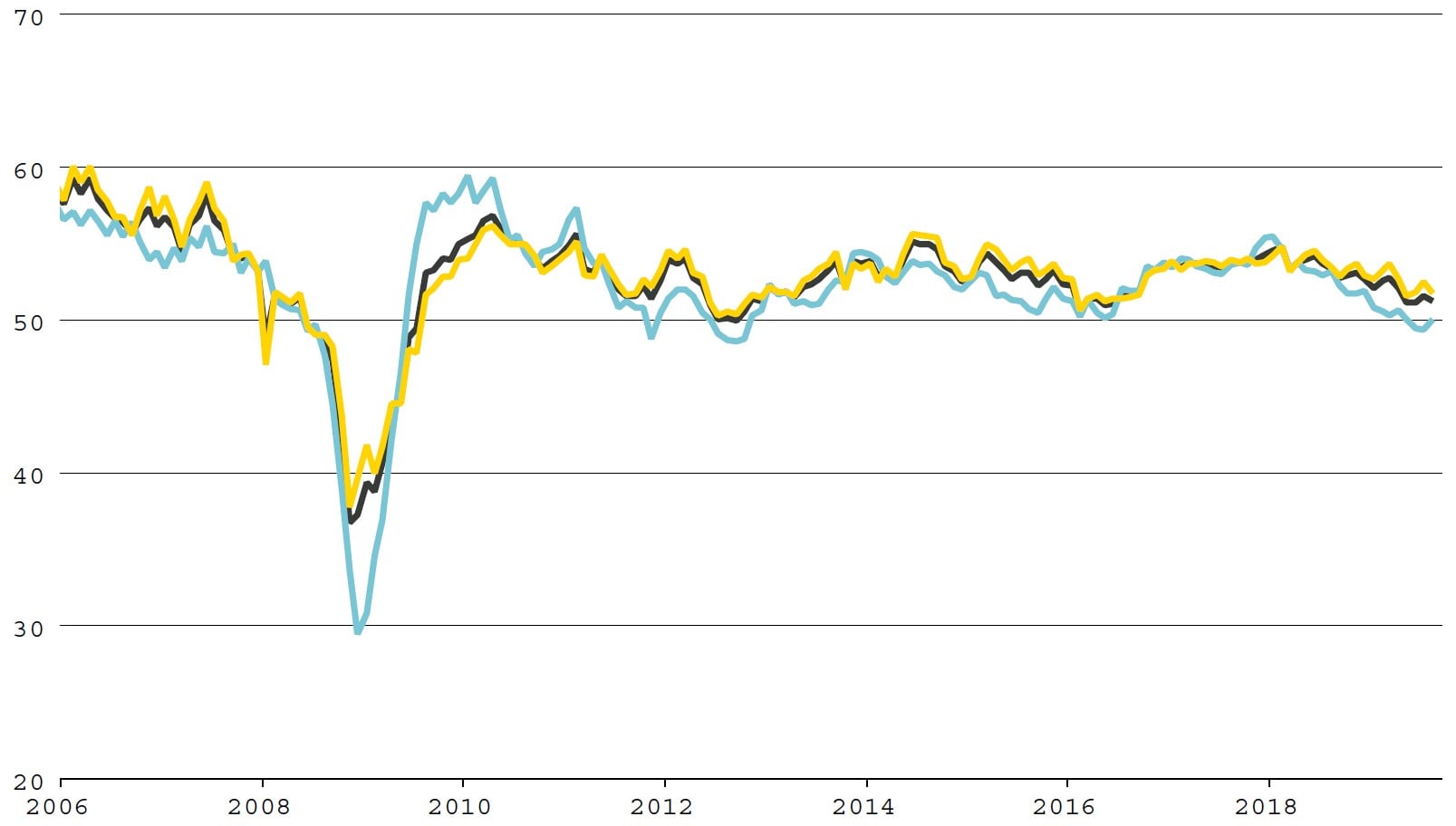

La tercera recesión podría hacer daño. Desde la gran crisis financiera, hemos pasado por dos diferentes ciclos manufactureros importantes. Podemos ver esto, por ejemplo, en los decepcionantes Índices de Gerentes de Compras de Manufacturas (PMIs) de todo el mundo (ver gráfico).

Los problemas de las manufacturas mitigados por el sector servicios

Source: IHS Markit, Thomson Reuters Datastream, Vontobel

La primera desaceleración en 2011 y 2012 estuvo asociada a la "crisis del euro", la segunda en 2015 y 2016 a los temores de un duro aterrizaje de la economía china y un colapso de los precios de las materias primas, entre otros. Durante esos dos períodos, la economía mundial demostró ser más o menos resistente. La demanda de los consumidores y el sector de los servicios fueron factores estabilizadores, aunque el sentimiento en este último sufrió un duro golpe. Además, algunas regiones a veces lo estaban haciendo mejor que otras, por lo que los países con resultados relativamente mejores ayudaron a mantener el rumbo general.

Ahora estamos siendo testigos de la tercera ralentización de la producción mundial desde la crisis financiera, y esta vez podría ser diferente. Por un lado, la guerra comercial en curso entre EE.UU. y China no muestra signos de disminuir, aunque la esperanza es eterna. Otra razón, quizás menos obvia, es el actual problema al que se enfrenta la industria automovilística europea. La recuperación o no de este sector, o al menos su estabilización, dependerá de su capacidad para adaptarse a las tendencias de cambio a largo plazo, como el cambio a los vehículos eléctricos. Como aspecto positivo, el sentimiento de los consumidores sigue siendo sólido y los PMI del sector de los servicios sugieren un desarrollo razonablemente sólido.

¿Se mantendrán los datos de empleo en Europa?

Ahora todas las miradas están puestas en los datos de empleo. Si el sentimiento de la industria se debilita aún más, en algún momento afectará al mercado laboral. Esto podría impactar en la confianza de los consumidores y, en última instancia, al sector de los servicios, lo que nos empujaría hacia una recesión más pronunciada. El contagio del sector manufacturero ha sido limitado hasta ahora, pero el tiempo corre. Consideremos la situación en el sur de Alemania, el corazón industrial del país. El mercado laboral allí, generalmente en mal estado de salud, parece estar cogiendo ya un ligero resfriado, que pronto podría empezar a influir en el sentimiento de los consumidores. Mientras tanto, el ciclo de manufactura en la zona del euro parece estar tocando fondo.

Un brexit duro no afectaría demasiado a Europa

Aunque los temores a una recesión han aumentado, este no es nuestro escenario principal para los próximos 12 meses, siempre y cuando el sentimiento del consumidor y el sector de servicios sigan bien. Seguimos siendo razonablemente optimistas, incluso para la zona euro, donde esperamos una tasa de crecimiento de alrededor del 1,2% en términos reales para este año. Un Brexit duro sería un obstáculo manejable para la zona euro, no un factor de cambio, en nuestra opinión.

Los mercados azotados por fuertes vientos

A pesar de la subida de los precios de la renta variable y los bonos, los mercados financieros se tambalean entre los temores a la recesión y la confianza en el crecimiento. Por un lado, la curva de tipos estadounidense, aún parcialmente invertida, preocupa a los analistas. Por otro lado, los bancos centrales han dado un paso al frente, inundando el sistema bancario con liquidez para mantener la economía a flote. El Banco Central Europeo (BCE) redujo los tipos de interés en septiembre y anunció una serie de medidas de apoyo adicionales. La Reserva Federal de los EE.UU. ha cambiado de rumbo en pocos meses, pasando de apretar los tornillos a abrir el grifo, y el Banco Popular de China tiene espacio para estimular la economía. El Banco Nacional Suizo (todavía) no ha empujado el tipo de interés básico a un territorio negativo, pero interviene en el mercado de divisas para estabilizar el franco suizo.

Dadas estas circunstancias, los inversores suelen ser optimistas en cuanto a las perspectivas de la renta variable y la renta fija. Sin embargo, cualquier desviación del rumbo aparente de los bancos centrales, por no mencionar el empeoramiento de la guerra comercial o el conflicto en el Golfo Pérsico, probablemente provocaría un aumento de la volatilidad. También cabe señalar que el BCE, por ejemplo, parece estar a punto de perder la cabeza en lo que respecta a las medidas de estímulo monetario.