¿Por qué es interesante la inversión en mercados emergentes en el entorno actual?

Diría que por tres motivos: por pasado, presente y futuro. Con respecto al pasado decir que en los últimos tres y cinco años se han quedado muy atrás con respecto al mundo desarrollado. Si uno analiza lo que ha hecho la bolsa americana y la bolsa europea, las rentabilidades anualizadas son del entorno del 9% a tres y cinco años y emergentes cero prácticamente. Entonces a nivel de rentabilidad los mercados emergentes llevan 3 o 5 años quedándose muy por detrás de lo que ha hecho el mundo desarrollado. Desde el punto de vista de valoración está en un momento atractivo para entrar a los mercados emergentes. Sobre el presente, hoy en día los mercados emergentes representan el 50% de la economía mundial. Por lo tanto, si en nuestras carteras renunciamos a tener emergentes, estamos renunciando a tener el 50% de la economía mundial. El tercer punto es el futuro. Hay muchos estudios que hablan del futuro en emergentes, hay uno en concreto en Naciones Unidas al que le damos mucha validez que dice que para el 2030 van a pasar dos cosas. La primera es que va a haber 780 millones de personas que se van a incorporar por primera vez al mercado laboral. Es gente que hoy por hoy no trabaja y no tiene nómina y que dentro de quince años sí tendrá nómina. Eso es casi como Europa entera. Esto es gente que va a consumir cosas básicas. Luego también el mismo estudio dice que para el 2030 va a haber más de 1.000 millones de personas que emigren del campo a la ciudad. Eso es imparable. No lo va a parar ni Trump ni quien se lo ponga por delante. Por tanto, tres puntos: pasado (con valoración atractiva), presente (representa la mitad de la economía mundial), y futuro (el crecimiento está ahí)

¿Por qué países y sectores es interesante invertir?

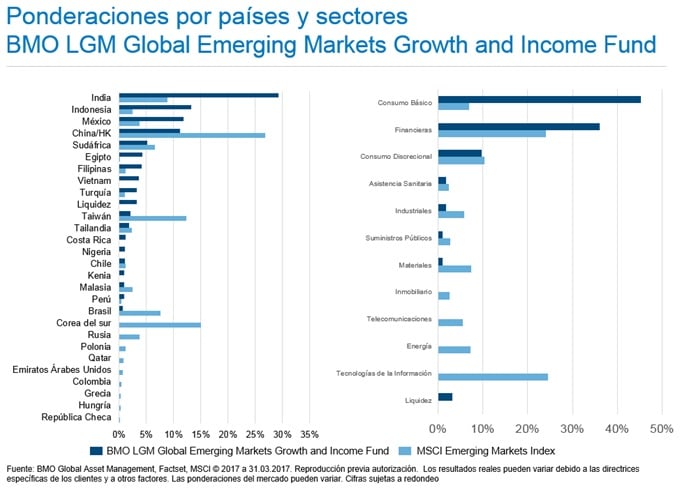

Los emergentes son tremendamente variados y muy complejos también. Nada tiene que ver un país como Rusia como un país como India, se mueven por características diferentes. Yo aquí lo que recomendaría al inversor es que más allá de buscar países en función a su rentabilidad pasada, lo haga en función a delegar la función a un gestor profesional que lo único que haga sea analizar compañías estén donde estén. Es decir, que acceda a emergentes a través de fondos de inversión. En cuanto a países nuestra filosofía o nuestro posicionamiento es estar fuera de países cíclicos, estar fuera de países ligados a las materias primas, porque poco tienen que ver con los emergentes países como Rusia, como Brasil. Esos países cuando inviertes en ellos, realmente no inviertes en el consumidor brasileño ni en el consumidor ruso, que es lo que buscamos. Entonces estamos alejados de los países cíclicos, de los países más ligados a las materias primas, nos gustan más países con una demanda interna más sólida. Con una demanda de productividad interior como pueden ser países como India, como Indonesia, como Vietnam. Donde vemos un crecimiento de su demanda doméstica muy fuerte.

Centrándonos ya en BMO Emerging Markets Growth and Income, ¿cuál es la filosofía de este fondo?

Lo que buscamos es lo que he comentado. Buscar compañías que estén ubicadas en mercados domésticos y que lo único que hagan sea vender productos domésticos a sus ciudadanos. Por tanto, no compramos compañías ligadas a las materias primas, no compramos compañías de energía, no compramos compañías de tecnología. Porque son compañías que poco tienen que ver con el consumo doméstico. Sin embargo lo que hacemos es comprar compañías de calidad, compañías que pagan dividendo, esto es fundamental. En nuestro fondo todas las compañías que tenemos en cartera pagan dividendo, que es una muestra de alineación de intereses con el minoritario, que somos nosotros. Compañías de consumo doméstico, compañías que fabrican comida preparada, que fabrican lacas para el pelo o muchos bancos. Tenemos bancos en Indonesia o en India. Bancos que si uno comprara sistema financiero en Asia con el sistema financiero en Europa es que es abismal la diferencia en cuanto a calidad de los balances o en cuanto a simplicidad a la hora de hacer negocio. Los bancos asiáticos captan y prestan al 2% y eso en Europa se dejó de hacer hace mucho tiempo. Entonces es banca 1.0, con poco riesgo, muy solvente, y con unos ratios de rentabilidad espectaculares. Por tanto, nuestra filosofía es comprar compañías domésticas, comprar compañías que se beneficien del crecimiento secular a largo plazo de estas economías que están en fase de expansión. (Vea todos los datos del fondo en BMO AM)

¿Cómo gestionan la rentabilidad con respecto al riesgo?

Este fondo la ventaja que tiene es que desde el punto de vista de rentabilidad se sitúa en el primer decil de la categoría 3 y 5 años. Es decir, que si cogemos todo el universo de competencia que hay en mercados emergentes, todos los fondos que hay en la competencia, este fondo está situado en el 10% mejor. Deja atrás al 90% de fondos, de modo que es una característica bastante interesante. De la tir de 5 años el fondo está en el primer decil, por lo que está arriba comparado con sus competidores, y este año está incluso en percentil dos. Es decir, hay un 98% de fondos que lo hacen peor que este fondo. Es un fondo bastante sólido, con un equipo de gestión muy disciplinado. Que da acceso precisamente a ese tipo de compañías domésticas con crecimiento al largo plazo. Comprar compañías muy solventes que pagan dividendo y no tienen deuda. Eso es importante, comprar compañías que no tengan deuda en estos mercados. Y luego desde el punto de vista de riesgo cuando uno piensa en emergentes tiene la sensación de que son mercados de mucha volatilidad y mucho riesgo y efectivamente eso es así. Es decir, quien compre emergentes tiene que pensar que lo tiene que hacer para el largo plazo. No entrar para estar tres meses porque puede salir escaldado. Quien compre emergentes tiene que comprarlo para el largo plazo. Pero la ventaja de este fondo es que al comprar países que están más aislados del crecimiento mundial, o más aislado de lo que hagan las materias primas, porque por ejemplo al no tener Rusia o no tener Brasil estamos bastante más inmunizados de lo que haga el petróleo. Al tener mucho India, mucho Indonesia, mucho Filipinas… El fondo está más aislado de lo que haga Donald Trump, de los intereses de Estados Unidos. Y eso hace que la volatilidad del fondo sea más reducida que la volatilidad del índice de referencia.