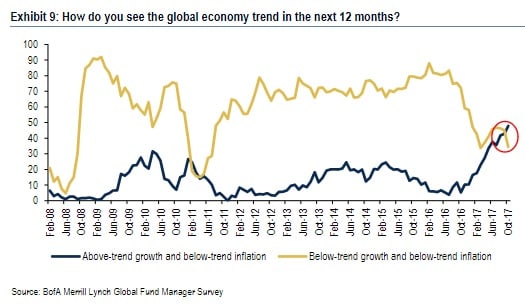

La encuesta de gestores de fondos que realiza cada mes Merrill Lynch es una referencia en los mercados. La de octubre, ha marcado la primera vez desde marzo desde 2011 en la que los gestores de fondos prevén mayoritariamente un cambio en la situación económica: crecimiento por encima de la media con inflación por debajo de tendencia. Esto es a lo que ellos se refieren como una situación “Ricitos de oro”. Hasta ahora esperaban crecimiento inferior a la media y, eso sí, inflación también contenida.

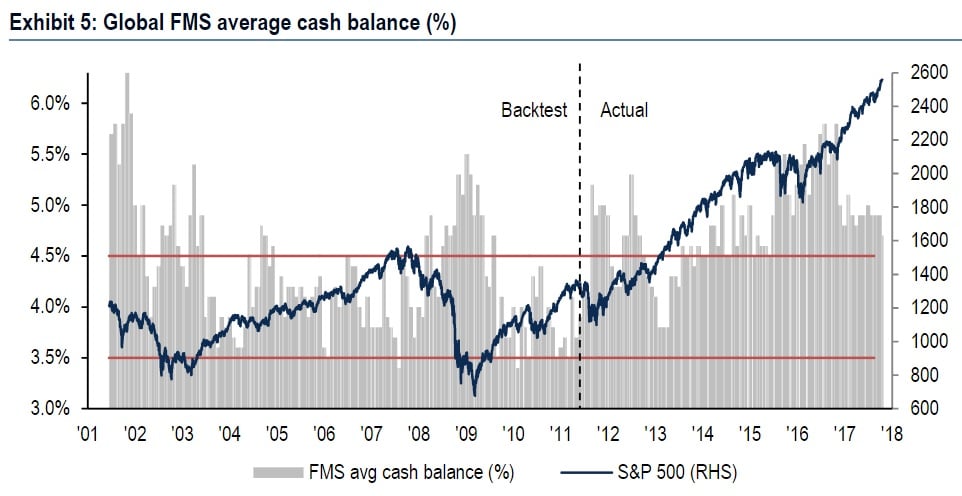

Es quizá esta situación la que ha elevado su confianza y ha provocado un descenso del nivel de efectivo en sus carteras hasta niveles de mayo de 2015. Es decir, ha alcanzado sus mínimos desde mayo de 2015, en 4,7%, aunque todavía por encima de la media de los últimos diez años. En doce meses, estos niveles han caído desde el 5,8%. La regla de esta encuesta muestra que por encima del 4,5% los mercados están dando una señal de compra. Señalan en Merrill Lynch que “estos altos niveles de efectivo desde el primer trimestre de 2016 han coincidido con un aumento de la capitalización de las bolsas mundiales de 18 billones de euros.

Este escenario de cuento para las bolsas no lo es tanto para los bonos, ya que un 85% de los encuestados consideran que la renta fija está sobrevalorada. Es más, un 82% espera incrementos de su rentabilidad.

La mejora de esta perspectiva de crecimiento llega en un momento en el que los mercados están esperando que la FED continúe con su política de subida de tipos de interés. Es más, este mes el propio BCE podría anunciar las condiciones de su tapering –el comienzo de la reducción paulatina de su programa de compra de activos, QE-.

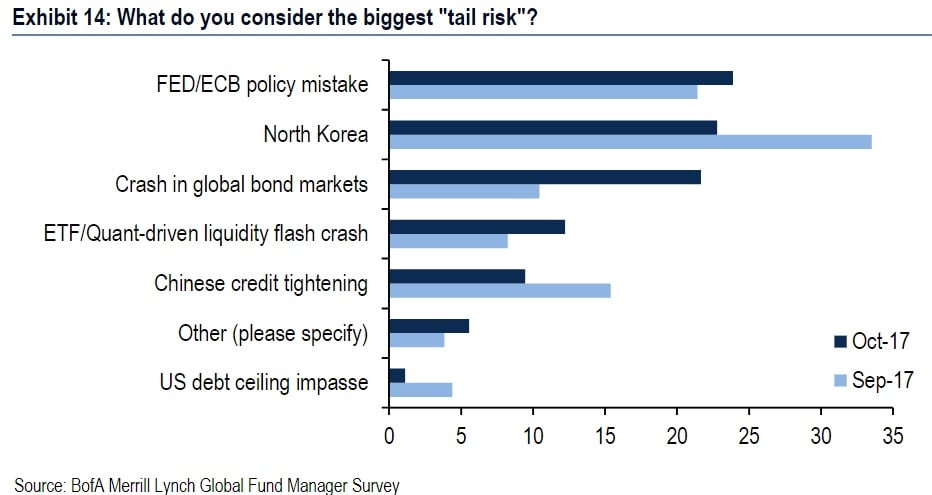

Por primera vez desde el inicio de la crisis financiera en 2007, la expansión económica está sincronizada a nivel global mientras que los bancos centrales están reduciendo la liquidez de los mercados. Tantos años de ortopedia monetaria ha provocado que los encuestados consideren que el mayor riesgo para la economía y la bolsa no es otra que un error de las autoridades monetarias.

Esta perspectiva ha provocado que los gestores continúen con la rotación entre sectores. Los bancos han recibido la mayor parte de la atención colocándose la mayor asignación de activos que marca esta encuesta en tres años. También ha ocurrido lo mismo con Japón, ya este país también se beneficiará de una subida de tipos. Por el contrario, el dinero ha salido de las utilities, los mercados emergentes, la salud y los bonos.

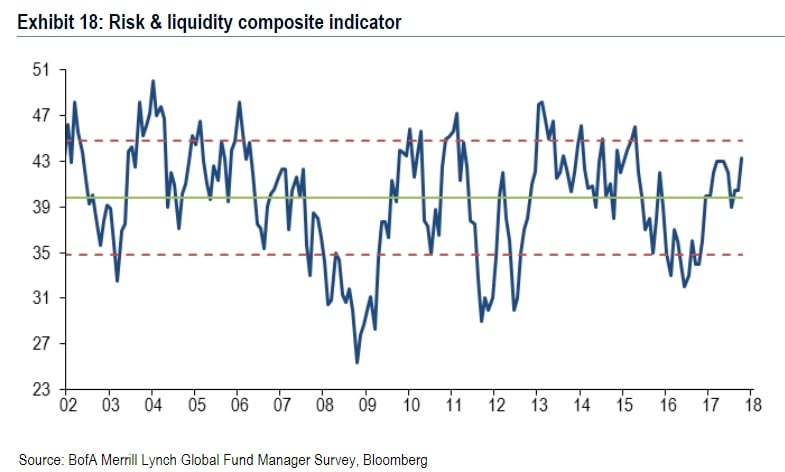

En general, este escenario de casi complacencia no ha hecho otra cosa que elevar el riesgo en la renta variable. Eso es, al menos, lo que comentan en BofA Merrill Lynch, a tenor de la lectura de su indicador de riesgos y liquidez (FMS Risk & Liquidity), que está en sus máximos de desde abril de 2015.

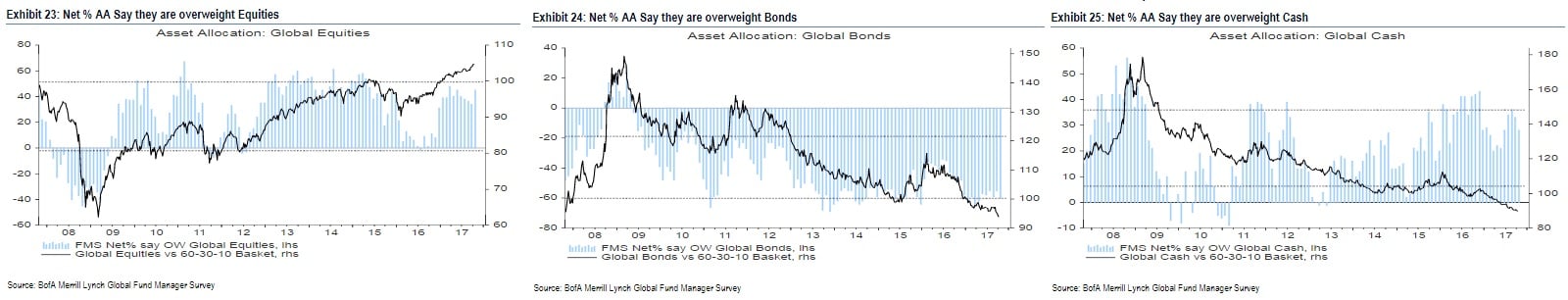

Hay que tener en cuenta que en estos momentos un 45% de todos los gestores que han participado en esta encuesta sobreponderan la renta variable. ¿Por qué hablan en la firma de riesgo? Explican que “los bajistas contrarios señalan que las veces en las que este porcentaje ronda el 40-45%, siempre ha solido coincidir con un momento en el que la bolsa lo ha solido hacer peor que la renta fija y el efectivo en los siguientes tres meses.

La asignación a renta fija ha vuelto a caer y un total del 60% de los encuestados la tiene infraponderada, es decir, el nivel mínimo de los últimos siete meses.

Por regiones, la asignación de activos a renta variable americana ha mejorado ligeramente y solo está infraponderada por un 21% de los gestores, frente al 28%. Quizá haya tenido que ver que a pesar de todo, la bolsa americana no deja de tocar máximos históricos.

El dinero que se destina a la bolsa europea continúa mejorando y así un 58% de los expertos que han participado en la encuesta la sobreponderan. Una cifra que se ha colocado como la más alta en cinco meses.

Por sectores, los inversores siguen favoreciendo bancos, tecnología, farmacia, consumo discrecional, seguros e industriales y salen de utilities, telecomunicaciones, energía y consumo de productos básicos.