Tras el último dato de inflación conocido ayer, además, la mayor parte de los analistas cree que Mario Draghi no se va a quedar corto en su batería de medidas. Es más, de hecho creen que podría comenzar a concretar aquel “todo lo que sea necesario”.

El miércoles se conoció que los precios no habían subido en noviembre, a pesar de que se esperaba una tímida apreciación y todo por la caída de los precios del combustible y de las materias primas.

Hay que tener en cuenta que el principal mandato del BCE es mantener la estabilidad de los precios y que su objetivo es que la inflación se mantenga en torno al 2%, muy lejos de su nivel actual. Es más, el propio Mario Draghi utilizaba su conjuro especial, el que ha conseguido hacer magia en los mercado; “haré todo lo que sea necesario” para conseguir elevar la inflación. Y eso en unos mercados hambrientos se traduce en unas expectativas elevadas.

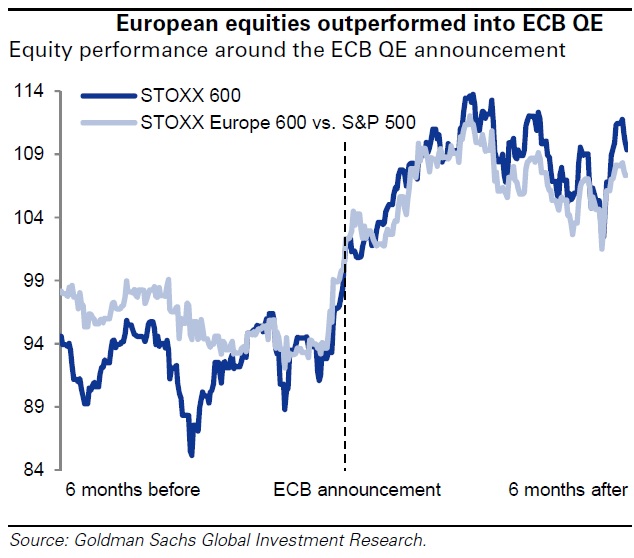

Relación bolsa europea y QE

Es más, algunos analistas creen que los inversores descuentan ya varias medidas: por un lado una extensión del QE hasta 2017, un incremento del dinero destinado a la compra de activos y una mayor rebaja de la tasa de depósitos.

Las expectativas son tales que los analistas de BofA Merrill Lynch decían hace solo unos días que “el mercado ya descuenta una nueva ronda agresiva de políticas acomodaticias, pero además espera ser sorprendido al alza”. El analista de la firma explicaba que “esto significa que si el BCE solo anuncia el día 3 lo que se espera, el día cuatro nos podríamos despertar sintiéndonos algo decepcionados, como un niño que el día de Navidad descubre que sus padres solo le han regalado lo que había pedido, sin nada extra que pueda permitirle estar sonriendo todo el día”.

Pero, ¿qué es lo que realmente espera el mercado?

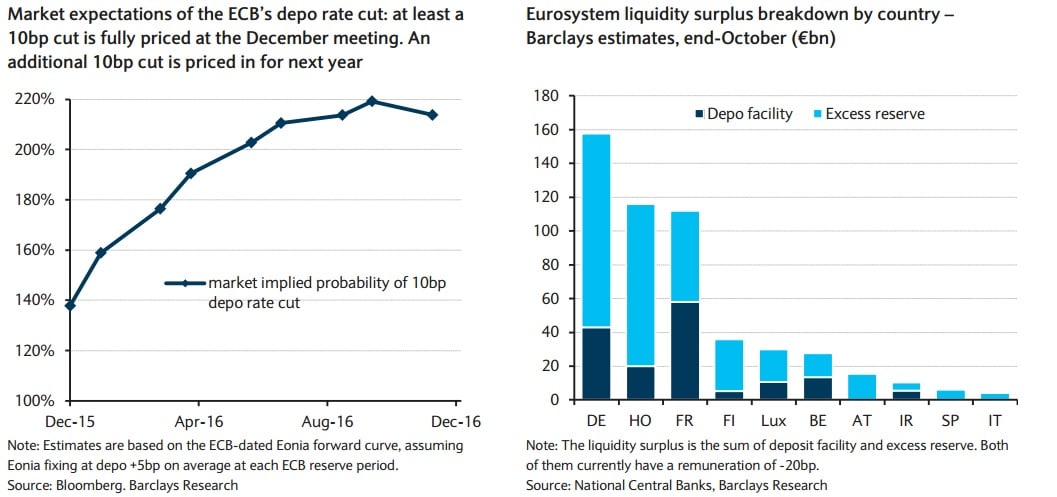

1- Una rebaja de la tasa de depósitos: Este es el dinero que paga el BCE a los bancos cuando aparcan su dinero, la liquidez. Lo que quieren es que a las entidades financieras no les compensa tener el dinero guardado en el cajón, sino que lo pongan a moverse en el sistema de forma que el motor de la economía europea comience a trabajar a velocidad de crucero. En la actualidad esta tasa ya está en negativo, en -20 puntos básicos.

Las diferentes entidades financieras creen que Draghi podría recortar la tasa entre 10 y 20 puntos básicos.

No obstante, los analistas recuerdan que un recorte hasta -30 o -40 puntos básicos tendrá un efecto negativo sobre los ratios de rentabilidad de la banca europea. La mayor parte de las firmas de análisis juega con la idea de que hará una rebaja en dos niveles. Como explican en Saxo Bank “los bancos con altos niveles de exceso de reserva, sobre todo los grandes bancos europeos que utilizan ampliamente las herramientas de depósito, estarían sujetos a una tasa de depósito más negativa que los bancos con un nivel menos importante de reservas en exceso”.

2- Extensión del programa de compras de activos, el famoso QE. Cuando se anunció se explicó que el BCE invertiría 60.000 millones de euros al mes para comprar bonos hasta 2016. En concreto, 45.000 millones irían a bonos soberanos y el resto a otros títulos como ABS o bonos garantizados.

Lo que esperan los analistas es que este programa se extienda hasta 2017, ahí varían las fechas, que se mueven entre primavera y septiembre de ese año. Además, también se espera que el BCE implemente un aumento de la cantidad hasta cifras que van desde los 70 a los 80.000 millones de euros.

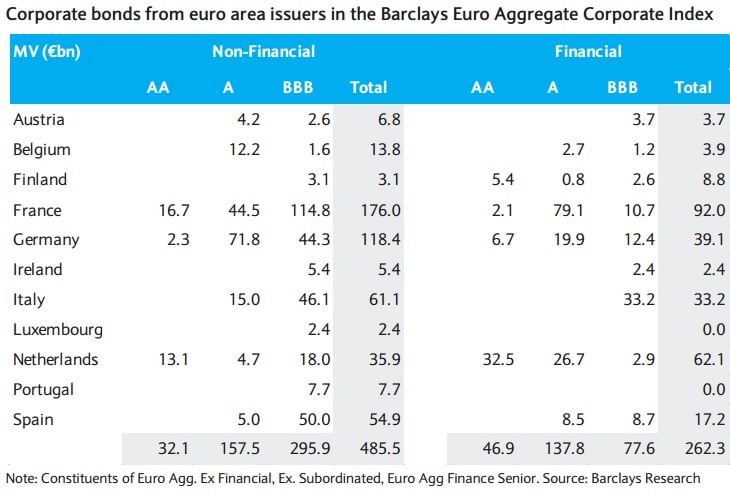

Este programa significaría que la autoridad monetaria inyectaría casi 1,4 billones de euros y que ese dinero lo gastaría en bonos. Algunos expertos creen que no habría bonos suficientes en el mercado como para hacer frente a esta gran cantidad de dinero.

3- Por eso las distintas firmas de análisis juegan con la posibilidad de que el BCE incluya nuevos tipos de activos para comprar en sus programas mensuales. En esto podría sorprendernos Draghi, ya que el mercado cree que podría abrirse el abanico hasta bonos municipales y autonómicos –y que los grandes beneficiados podrían ser Alemania y España-. Pero también se preguntan si podrían abrir la mano a emisiones de empresas privadas. En ocasiones se ha especulado con la posiblidad de que la institución adquiera acciones, aunque parece una posibilidad menos factible.

4- Los expertos de BofA Merrill Lynch creen que una forma de tomar nuevas medidas sin que se afecte mucho a la rentabilidad de los bancos sea incrementar en un año el programa de TLTRO con el que las entidades financieras piden dinero prestado a muy bajo tipo de interés.

5- Los analistas de JP Morgan apuntan que “otras opciones que puede tener el BCE encima de la mesa: (aunque no sea lo que esperamos de momento) sería:

- Podrían decir que las compras no tienen fecha de caducidad y su finalización dependerá de la evolución de las expectativas de inflación.

- Podría cambiar algunas de las reglas que se impuso para las compras como el yield mínimo al que compra o los limites por emisor/emisión.

- Podría poner el tipo de préstamo en negativo (aunque no es fácil explicar que tienes que pagar a los bancos por pedirte prestado)

En definitiva lo que esperan los mercados es que el BCE sea capaz de sacar a la economía europea de una situación de cuasi estancamiento que no permite grandes alardes de optimismo. Y si hay algo que Draghi ha demostrado que es capaz es insuflar optimismo y solo con palabras.

QUIZÁ LE INTERESE LEER:

"Si el euro alcanza la paridad frente al dólar será una oportunidad para entrar a la contra"

Europa necesita una extensión del QE

“Podemos ver un conato de más caídas en el euro pero no mucho más de los niveles actuales”