Si bien las compañías cotizadas ligadas a la construcción siguen siendo blanco de las ventas cuando las cosas se ponen feas en España (básicamente por la incertidumbre política, ya sea interna, como de Grecia), lo cierto es que en los últimos tiempos los expertos han potenciado su apuesta por estos valores al calor de la mejora generalizada del ciclo global. Su negocio vive de la prosperidad económica global y, gracias a los esfuerzos por desapalancarse y diversificarse de estos años, se han convertido en una ficha clave para jugar la recuperación en bolsa

.

Además, las constructoras españolas tienen un know how reconocido en todo el mundo: "todas ellas tienen el taman?o, experiencia, conocimiento del negocio y capacidades te?cnicas, financieras y de gestio?n necesarias para seguir liderando en el exterior. Los equipos directivos y te?cnicos están muy profesionalizados y hacen negocio en un entorno de fuerte competencia", dice Javier Flores, de ASINVER. Esto las coloca en un lugar privilegiado dentro del sector global.

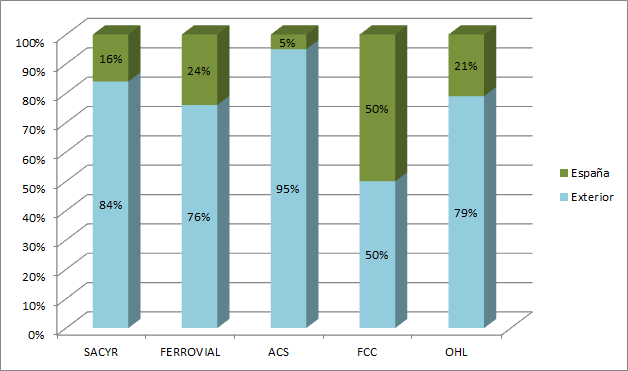

% DE VENTAS EN ESPAÑA Y EN EL EXTERIOR DE LA CARTERA DE CONSTRUCCIÓN:

FERROVIAL

Es la “niña bonita” de los expertos y los inversores han secundado sus recomendaciones, por ello, Ferrovial es hoy por hoy una acción en subida libre. ¿Por qué se ha merecido este honor? La diversificación geográfica vuelve a ser la razón de mayor peso. Ferrovial tiene un 90% de su negocio fuera de España con dos grandes activos, el aeropuerto de Heatrow y la autopista ETR 407 en Toronto. Además, ambos activos son susceptibles es multiplicar su valor: “en Heatrow gracias a la construcción de la tercera pista, que incrementaría un 50% el tráfico aéreo; y en Canadá también está ampliando la carretera. Adicionalmente, no ha parado de conseguir contratos a través de Budimex (filial polaca) en Europa del Este”.

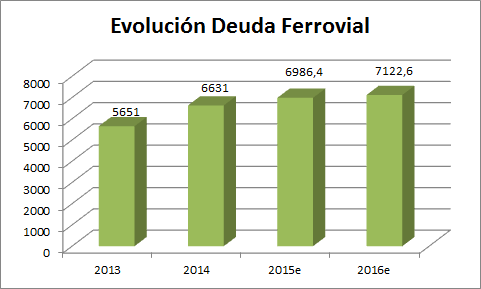

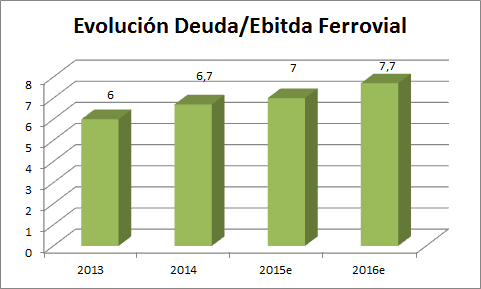

Curiosamente, es la única que ha aumentado su endeudamiento. Como destacan desde Deutsche Bank, “en 2007 tenía 30.000 millones de deuda que redujo a 8.000 en 2011 y ahora ha aumentado a 10.000 por la comprar de aeropuertos en islas británicas (Aberdeen, Southampton y Glasgow)”. Sin embargo, incluso valoran positivamente este movimiento “pues puede crear valor gracias a las sinergias con sus otros negocios aeroportuarios, por lo que no nos preocupa este hecho”.

Desde Ahorro Corporación, Juan Romero aborda la inversión en Ferrovial como “un valor defensivo, gracias a su reducida exposición a España, sólida posición financiera y relevancia de sus dos principales activos (autopista ETR 407 y aeropuerto de Heathrow)".

%%%Únase a los 1096 usuarios que siguen las noticias y análisis de FERROVIAL|FER%%%

SACYR

Dentro del grupo, la cartera de obra de Sacyr supone el 30% de la facturación total, pero dentro de este área, hay que destacar la gran diversificación geográfica del grupo, que cuenta con obras en 22 países. Además, con horizonte 2020, espera alcanzar un posicionamiento geográfico mayor hacia Latinoamérica, EEUU, Oriente Medio, mientras que España y África pasarán a tener menor peso en el EBITDA. Hoy por hoy el 84% de las ventas de su cartera de construcción está fuera de nuestras fronteras, destacando proyectos como el del tercer juego de esclusas del Canal de Panamá (se solucionaron los problemas en este proyecto), 6 hospitales en Chile, entre otros.

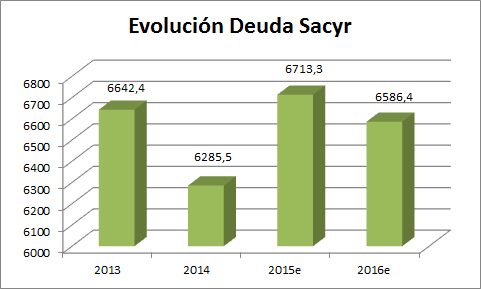

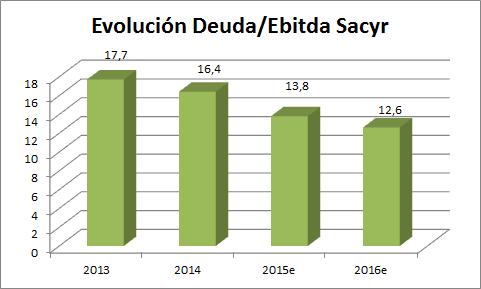

Otra de las razones que ha convencido a los inversores de volver a mirar con buenos ojos a Sacyr (cerró el año pasado con unas minusvalías bursátiles del 25%, mientras que en lo que llevamos de 2015 se revaloriza un 26,66%) es su desapalancamiento. Así, presionado por los bancos acreedores, Sacyr ha tenido que sacrificar negocios y deshacer inversiones que le han limpiado del fantasma de la deuda. En este sentido José Ramón Iturriaga, gestor de fondos de Abante Asesores, explica que “Sacyr ha sido una historia de reestructuración. La compañía no tenía un problema de deuda porque la deuda de Vallerhermoso no tenía recurrencia contra la matriz. Además, acaban de vender Testa, pero creo que el mercado no lo ha recogido bien y lo tiene que poner en precio”.

La única mancha de deuda en el expediente de Sacyr viene por el crédito que posee aparejado a su participación en Repsol. No obstante, a comienzos de este año logró refinanciar este crédito de 2.200 millones “con cláusulas muy beneficiosas, pues ya no tiene que vender su participación si Repsol cae por debajo de 19 euros”, indica Jiménez-Albarracín.

%%%Más de 2000 usuarios siguen el día a día de SACYR únase usted también|SCYR%%%

ACS

Al contrario que otras competidoras, ACS ha tendido a aumentar su cartera de construcción y desinvertir en otras ramas de negocio (energía especialmente), hasta convertirse en la constructora más grande de Europa. Al hilo, Juan Moreno, de Ahorro Corporación, comenta que “la reestructuración llevada a cabo, sobre todo en su participación en Iberdrola y sus inversiones en renovables le ha permitido enfocarse en la generación de valor para el accionista, que busca a través del negocio de la construcción, la reorganización de Hochtief y Leighton y la reducción de gastos financieros”.

A la par que centraba su negocio en la construcción, lo descentralizaba de España. Tan sólo un 5% de su cartera de construcción proviene de España. La mayor parte de su exposición internacional es hacia Asia Pacífico, un mercado con gran potencial; y hacia EEUU, un mercado maduro, pero estable.

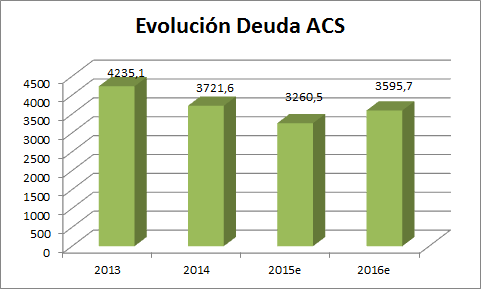

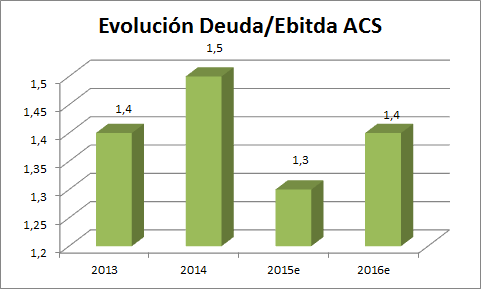

Además, desde Ahorro Corporación esperan que reduzca su endeudamiento este año hasta 3.256 millones gracias a las desinversiones en Hochtief, Leighton y la salida a bolsa de Saeta Yield.

Con estas claves, Jiménez-Albarracín sólo le pone un “pero” a ACS y es que “aunque tiene un futuro envidiable y va en la buena dirección, podríamos ver presión a corto plazo por los resultados, porque los márgenes no acompañan y la división española no aporta lo que debería”.

%%%Si quiere recibir todos los análisis y recomendaciones sobre ACS únase a los 981 usuarios que siguen el valor|ACS%%%

FCC

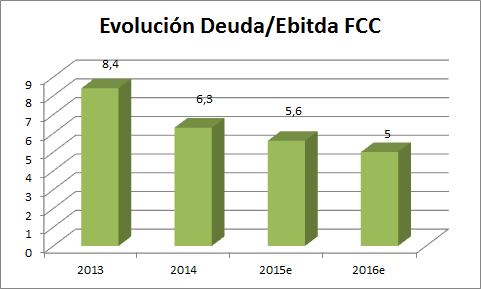

FCC está haciendo los deberes y se halla en pleno plan de reestructuración, pero aún tiene un camino largo por delante que los inversores no acaban de descontar. De hecho, sigue siendo el valor más penalizado del Ibex 35 este año con una caída del 20%. Y, es que, FCC tiene asignaturas pendientes, tanto por el lado del endeudamiento, como de la diversificación geográfica. Así pues, José Lizán, gestor de SICAVs de Auriga SV, afirma que “es una de las constructoras peor paradas con ciclo español en vena. Ahora falta ver por dónde va a crecer”.

En cuanto a su gran lacra, el endeudamiento, Jiménez-Albarracín comenta que “evitaron el colapso gracias a la entrada de un gran accionista, Carlos Slim. Además, están haciendo desinversiones bien, aunque están regalando Realia, y cuenta con el favor de los bancos”. Así, Juan Moreno espera que FCC siga reduciendo su agujero deficitario con una deuda, a cierre de 2015 4.815,6 millones, y de 4.649,4 millones a finales de 2016.

.png)

También hay mucho que hacer por el lado de la diversificación y, es que, “emprendieron este proceso tarde”, critica el experto de Deutsche Bank. Hoy por hoy el 50% de sus ingresos aún proviene de España, donde, para más INRI, en los últimos años, ha tenido sorpresas negativas con algunos contratos con las Administraciones Públicas. No obstante, dentro de su cartera internacional tiene grandes proyectos como el Metro de Ryad, Metro de Lima, Metro de Doha o el de Panamá.

%%%Únase a los 1100 usuarios que ya siguen la actualidad de FCC en nuestra web|FCC%%%

OHL

Cuando la crisis comenzó de forma incipiente en el mercado español, OHL vio las orejas al lobo e hizo la maleta. Se convirtió en la primera constructora española en salir fuera de España, centrando especialmente su apuesta en México. Sin embargo, en los últimos tiempos esta apuesta le ha salido rana. Los sucesivos escándalos de escuchas relacionadas con la corrupción han manchado el expediente de la compañía. Además, debido a la caída del precio del petróleo, el ambicioso plan de infraestructuras de Peña Nieto parece que se quedará en menos de lo esperado, dejando con la miel en los labios a OHL. Por ello, Jiménez Albarracín comenta que “el palo de México es muy importante porque le aporta la mayor parte de los resultados, pero cuando se solucione este tema, será una buena compañía para invertir”.

También por el agujero de la deuda a OHL se le ha escapado casi un 50% de su recorrido en bolsa en el último año y medio. Y, es que, el endeudamiento de la compañía no ha parado de crecer en los tres últimos años (4x en 2012, 4,6x en 2013, 5,2x en 2014). Para este año se espera que la deuda se mantenga (5.534,7 millones 2015e) gracias a la venta del 7,5% de OHL México y del 25% de Conmex.

.png)

.png)

Por el lado de los catalizadores, OHL cuenta con una fuente de ingresos valiosísima gracias a su participación en Abertis, aunque esta participación podría dar un giro de 180º porque “no es descartable que Abertis compre todo el grupo OHL, ya que, además de entrar en OHL México a un precio más bajo, le permitiría entrar en proyectos greenfield”. Así, los posibles movimientos corporativos pueden convertirse en un catalizador para la cotización de OHL.

%%%1200 usuarios siguen nuestros informes de OHL apúntese para recibirlos|OHL%%%