RESULTADOS 9M21

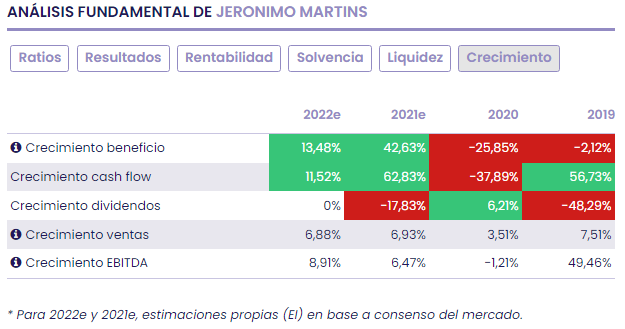

Las ventas totales de Jeronimo Martins de enero a septiembre de 2021 sumaron 15.200 millones de euros, un 7,1% más que un año atrás. En el tercer trimestre el crecimiento en ventas fue del 8,7%.

- Biedronka registró un crecimiento de ventas del 7,8% en los nueve primeros meses de 2021, +8,1% en el tercer trimestre estanco.

- Hebe impulsa ventas en un 10,8%, en moneda local y más que duplicó sus ventas online en 9M21 y consigue mantener el margen EBITDA estable.

- En Portugal, Pingo Doce y Recheio consiguen crecimiento en ventas y beneficios, a pesar de las restricciones. Así, de enero a septiembre, las ventas crecen un 2,1% y el beneficio +3,2%.

- En Ara, las ventas en Colombia mostraron fortaleza y aceleraron el crecimiento en el tercer trimestre. De enero a septiembre ventas +21,5% y +39,5% en el 3T21. El impulso en ventas unido a la optimización en la estructura de costes favoreció que el EBITDA mejorara hasta 15 millones de euros, desde los -23 millones de un año atrás.

El EBITDA a septiembre suma 1.144 millones de euros, lo que supone mejorar en un 11,1% las cifras de los nueve primeros meses de 2020. El impulso del EBITDA en el tercer trimestre estanco fue del 8,8%. El margen EBITDA dl Grupo subió desde el 7,3% al 7,5% al cierre de los 9M21. El Resultado neto de Jerónimo Martins de enero a septiembre fue de 324 millones de euros, un 47,7% más que un año atrás, con impulso en el tercer trimestre del +19,5%.

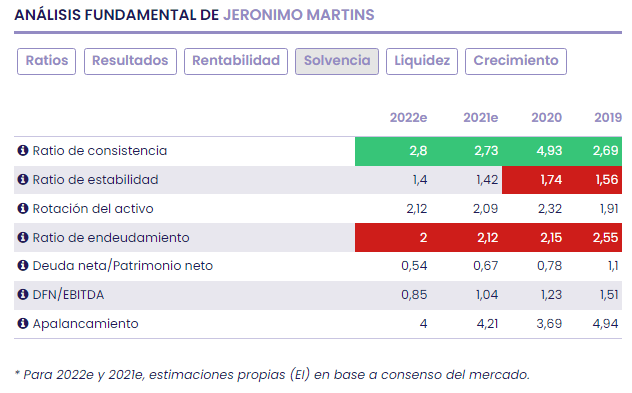

SOLVENCIA

Fuerte generación de caja que llevó la liquidez al cierre de los 9M21 a 655 millones de euros.

El CAPEX alcanzará los 650 millones de euros, de los cuales, el 60% serán inversión en Biedronka.

PREVISIONES

El Grupo reitera sus perspectivas para el cierre de 2021 presentadas en abril. Los objetivos estratégicos de Jerónimo Martins se sintetizan en:

- Impulso en ventas a través del foco en el consumidor y sus necesidades.

- Invertir en la propuesta de valor como forma de defender e impulsar sus ventajas comparativas.

- Proteger la rentabilidad a través de la disciplina de costes y mejora continua de los procesos operativos.

- Mantener la perspectiva de largo plazo.

- Geográficamente se espera que sea Polonial el país que presente bases más sólidas de incentivo al consumo interno.

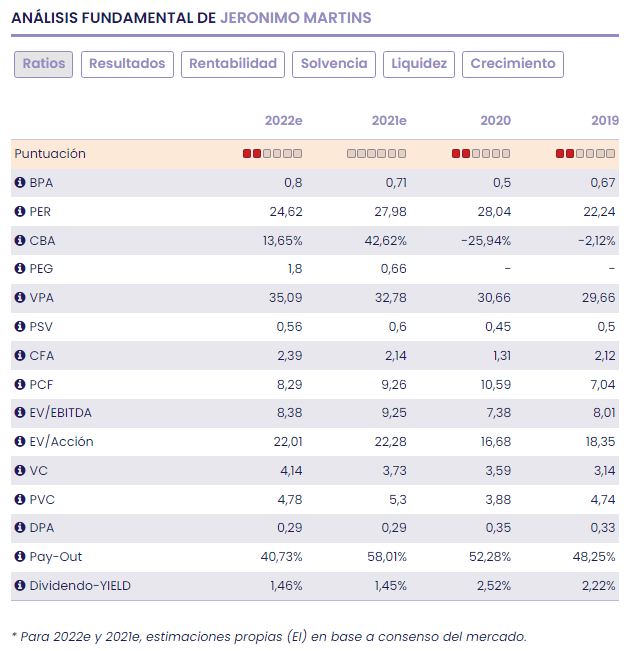

REMUNERACIÓN AL ACCIONISTA

La política de dividendo del Grupo gira en torno a un Pay-Out de entre el 40% y el 50% de la utilidad neta consolidada ordinaria ajustada por los efectos contables de la adopción de la NIIF 16. En esta línea, Jerónimo Martins pagó un dividendo de 181 millones de euros en el 1S21, o 0,207€/acción a cuenta de resultados de 2020. A precios de este informe, la rentabilidad sobre dividendo-Yield ronda el 1,7%.

VALORACIÓN FUNDAMENTAL

En base a la situación de incertidumbre que todavía impera a nivel mundial y con la vacunación avanzando lenta pero efectiva, todo apunta a que Polonia será la economía que presente más sólidos incentivos al consumo interno, entre las economías en las que opera Jerónimo Martins. Biedronka continuará combinando liderazgo en precios con mayor diversidad de productos buscando consolidar ventas y fortalecer su diferenciación en el segmento de “Frescos”. En Hebe, el crecimiento se enfocará en la venta online que se espera que continúe ganando dinamismo y entrando en nuevos mercados.

En unavaloración por ratios bajo previsión de resultados 2021 (BPA 0,71€/acción, revisado al alza tras la publicación de cuentas hasta septiembre) no hay margen entre valor y precio. El mercado paga un PER de 28v, frente a un ratio medio histórico para la compañía de 20,6v. El múltiplo EV/EBITDA exigente, en >9v y tampoco hay descuento por PVC (>5x). La rentabilidad sobre dividendo del 1,45%, es inferior a la de sus principales competidores. Por el momento, si no mejoran las estimaciones de resultados, no está barata.

En base a una valoración fundamental somos neutrales con el valor a medio/largo plazo.

Perspectivas de Estrategias de Inversión para 2022

DESCRIPCIÓN DE LA COMPAÑÍA:

Jerónimo Martins es un grupo internacional, con sede en Portugal y que tiene activos en el área de alimentación, principalmente en la distribución, con posición de liderazgo en el mercado de Polonia y Portugal.

En Polonia, el grupo tiene Biedronka Hebe (bajo insignia), una cadena en el sector de farmacias. En Colombia, Ara. En Portugal, Jerónimo Martins opera con el Pingo Doce (432 supermercados) y 38 Cash & Carry y cuatro plataformas, tres de los cuales dedicadas a la comida Servicio, que dirigen los segmentos de supermercados y Cash & Carry, respectivamente.

También en Portugal, Jerónimo Martins opera con Agroalimentaria (JMA), cuyo objetivo es salvaguardar la capacidad de las empresas para obtener suministros de algunos productos estratégicos. Actualmente opera en las áreas lácteos, ganado (carne angus) y acuicultura (lubina y dorada).

Por último, en Portugal, Jerónimo Martins Restaurante y Servicios, se dedica a los proyectos de desarrollo en el sector de la restauración. Hussel, cadena minorista especializada para la comercialización de chocolates y confitería.

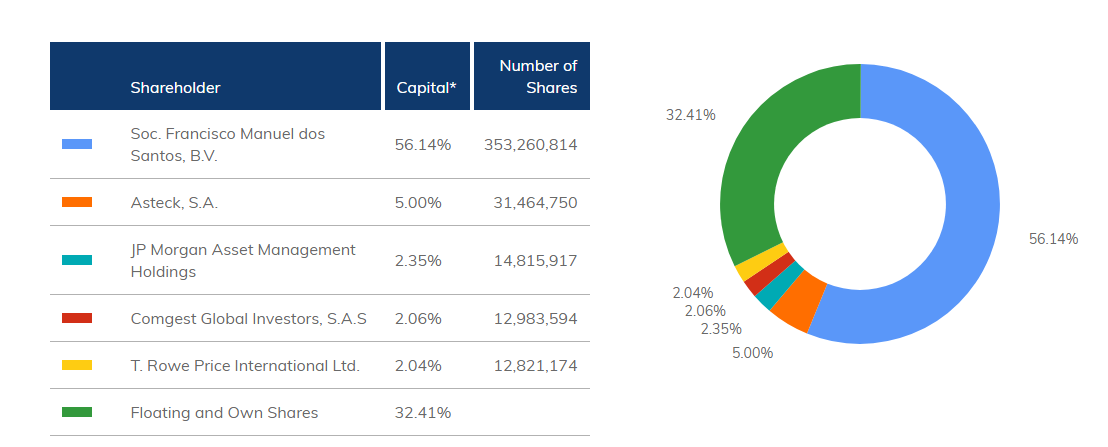

El capital social de la compañía asciende a 629.293.220 euros y sus títulos se negocian en Euronext Lisboa desde 1989. El Free Float es del 32,41%.

Estructura accionarial a 31 de diciembre de 2020:

Índices en los que participa:

- PSI 20 EX BANKS

- PSI 20

- PSI ALL-SHARE

- PSI CONS STAPLES

- CDP ENV ESG EZ EW