Citi presentará hoy al mercado sus cuentas correspondientes al primer trimestre de 2024 a las 8:00AM en Wall Street (a las 14:00h en la Bolsa de Madrid). El consenso del mercado espera una caída del 35,48% para el BPA, en un trimestre en el que el margen de intereses podría contraerse un ligero 1.41% y el margen bruto incluso mejorar un 17% desde las cifras del trimestre inmediatamente anterior. Si la comparativa la realizamos desde el primer trimestre de 2023, el de intereses mejorará un 2.11% según consenso y el margen bruto caerá un 4.87%. El beneficio neto en comparativa con el 4T23 podría mejorar un 54%, si bien la contracción frente a igual trimestre de un año atrás es de -32.4%.

Los fondos propios de Citi pasarán de 187.853M$ al cierre de 2023, hasta los 193.575M estimados por el mercado. La rentabilidad se resiente y continúa muy deprimida, pasando del 4.7% en ROE a diciembre de 2022, hasta el 4.3% al cierre de 2023 y el mercado espera un 5.07% al cierre del primer trimestre de 2024; con RoTE del 4.9% a diciembre de 2023, desde el 8.9% de 2022. Por el lado de la solvencia, cerró 2023 con TIER1 del 13.30% y el mercado espera que no haya sufrido variaciones. También la eficiencia se espera peor que un año atrás, hasta el 69.42%.

Citi | 1T24e | 1T23 | 4T23 | % vs 1T23% | % vs 4T23 |

Mg intereses | 13.629 | 13.348 | 13.824 | 2,11% | -1,41% |

Mg bruto | 20.402 | 21.447 | 17.440 | -4,87% | 16,98% |

BDI | 2.472 | 3.658 | 1.604 | -32,42% | 54,11% |

PN | 193.575 | 188.050 | 187.853 | 2,94% | 3,05% |

ROE | 5,07% | 7,90% | 3,40% | - | - |

Eficiencia | 69,42% | 62% | 92,45% | - | |

TIER1 | 13,30% | 13,40% | 13,30% | - | - |

Estimaciones propias (EI) en base a consenso del mercado.(Cifras en M$ o %)

VALORACIÓN FUNDAMENTAL

El pasado año 2023 fue desafiante para el gigante financiero norteamericano. En 2023 Citigroup tuvo que lidiar con varios cargos importantes vinculados a riesgos en el extranjero, hacer frente a la crisis bancaria regional y una revisión corporativa de la directora ejecutiva Jane Fraser. El cuatro trimestre fue realmente decepcionante.

En medio del deterioro de cifras de resultados y de su escasa rentabilidad, Citigroup decidió poner en marcha un fuerte ajuste de su estructura, con reducción de plantilla que afectará a 20.000 puestos de trabajo, una medida que le permitirá ahorra hasta 2.500 millones de dólares como parte de la búsqueda de impulso en sus rendimientos rezagados. Se espera que los gastos de toda la empresa caigan a un rango de entre 51.000 y 53.000 millones de dólares a medio plazo. Mientras tanto, la entidad espera incurrir en hasta 1.000 millones de dólares en gastos vinculados a pagos de indemnizaciones y a la amplia reforma de la entidad. Esta fuerte reestructuración y simplificación de estructura lastrará a corto plazo sus cuentas, pero debería mejorar eficiencia y rentabilidad a largo plazo. En positivo, el retraso en el ajuste a la baja de tipos de interés en USA que continuará sosteniendo el margen de intereses de la banca.

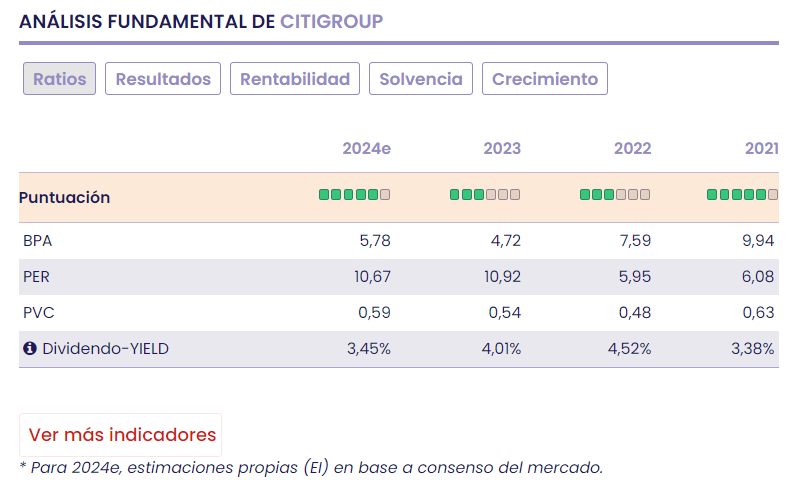

En una valoración por ratios y bajo previsión de BPA de 5,78USD/acción para 2024, Citigroup cotiza barato. El mercado descuenta un PER de 10,6v, en línea con la media para sus principales competidores; por valor en libros, ratio de Citigroup cotiza con fuerte descuento, en 0,59v, frente a una media de 1,20 para sus iguales y por tanto infravaloración y margen de mejora. La rentabilidad sobre dividendo es interesante y restando, una rentabilidad ROE inferior a la media sectorial que debería impulsar para que el mercado reduzca el gap de múltiplos con sus iguales.

En base a una valoración fundamental, somos positivos con Citigroup, para una inversión con horizonte temporal de largo plazo.

Citigroup (M$) | 2021 | 2022 | 2023 | 2024e |

Margen Intereses | 42.934 | 48.660 | 54.900 | 54.100 |

Margen Bruto | 89.540 | 75.338 | 78.462 | 80.000 |

BDI | 31.978 | 14.800 | 9.228 | 11.000 |

Activo total | 3.169.948 | 2.416.676 | 2.405.306 | 2.630.359 |

Patrimonio Neto | 270.066 | 182.194 | 187.853 | 200.170 |

CET1 | 10,6% | 13,00% | 13.3% | 13.66% |

Capitalización | 126.335 | 88.062 | 100.773 | 117.339* |

*Capitalización al cierre del 11/04/2024

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra lanueva sección de cursos gratuitos