EUR/USDempieza a perder fuelle a medida que la Fed vuelve a tomar el mando en los mercados financieros y que el dólar evidencia de nuevo que su vasto poder y su sombra, sigue siendo alargada. En la última semana, hemos visto un euro a la baja por debajo de la cota de las 1,07 unidades frente al dólar ante la carga explosiva que supone la inflación. Sus datos, en varios frentes en Estados Unidos, en especial en el ámbito mayorista, muestran que en algunos términos se contrae pero que, sigue estando demasiado fuerte tras las subidas de tipos.

Y eso puede ya tener una lectura inmediata en el cambio de sesgo por parte de una Fed que empieza a desconfiar del panorama que se presenta y presionar sobre la moneda única europea. De momento desde Goldman Sachs ya ven otro panorama diferente al que se esperaba hasta ahora en las reuniones próximas de la Reserva Federal de Estados Unidos.

Es el que alienta que el Comité del Mercado Abierto de la Fed suba tipos en marzo, en mayo…y también con una tercera subida inesperada en junio, que hasta ahora se descartaba. En todos los casos se espera que ese incremento sea de 25 puntos básicos en cada una de ellas. Y, por tanto, que los tipos de interés en estados Unidos alcancen una ratio de entre el 5,25 y el 5,50% efectivo en el mercado.

Y eso significaría “más madera” para el dólar en los mercados de divisas. De momento esta semana está llena de referencias que pueden augurar un cambio en ese paradigma, desde la revisión del crecimiento de Estados Unidos en el pasado año, las actas de la Fed de la última reunión e incluso esos gastos e ingresos personales, con nuevos datos de inflación, los preferidos por Jay Powell para calibrar la marcha de los precios. Y puede haber cambios en el panorama de ambas divisas.

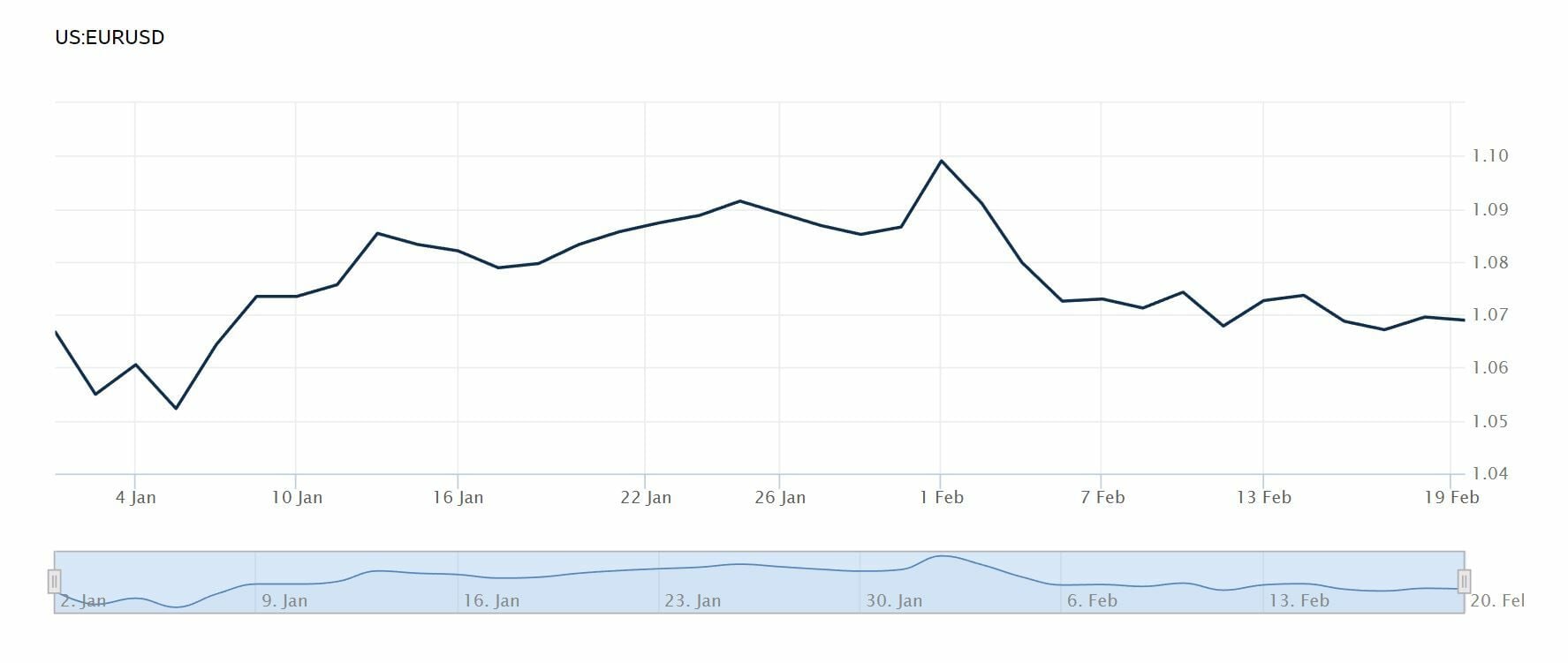

En su gráfica de cotización vemos que cede un 0,4% en la última semana, con una caída en el mes del 1,72%. En el trimestre, los avances alcanzan el 4,3% mientras que, en el último año, la caída es del 0,15% y en interanual, el retroceso todavía supera el 5,52%.

Pero a pesar de la fortaleza del dólar hay quien ve al euro en mejores posiciones que las presentes. Es el caso de BNP Paribas, sin embargo, acaba de revisar sus previsiones anuales para el EURUSD y considera que, si de veras la mejora europea alejando la recesión indica un avance de los rendimientos, este hecho podría estimular la repatriación por parte de los inversores locales frente a su fuerte presencia en la renta fija de Estados Unidos desde 2024. Así espera una caída del dólar y que el euro alcance los 1,14 dólares a final de año.

Y hay dos posiciones opuestas mirando al EURUSD en función de los precios de la energía. En el caso de Deutsche Bank, su mirada ante la relación entre la moneda única y el billete verde es distinta. Indica que, a pesar de la fuerte caída de los precios mayoristas del gas, que reducirán la factura energética de Europa, no se están traduciendo en un efecto potencial para el euro, como debería ser de facto. Unas caídas que desde la entidad germana consideran que se deben comprar a medida que se va desvaneciendo, en su consideración, la crisis energética de 2022.

Sin embargo, desde Goldman Sachs afirman que ya, de facto el euro ha reanudado su caída hacia la paridad, con lo que se soluciona, dicen, uno de los errores de precios más grandes en los mercados globales, porque indican que la moneda común europea nunca debió subir como lo hizo, descontando un invierno suave y con ausencia de escasez de energía que no se está produciendo. Porque indican, que el shock energético en Europa sigue siendo una realidad.