A estas alturas, de sobra es conocido que Inditex es una de las empresas españolas que más van a sufrir en sus cuentas la guerra de Ucrania y la ruptura de lazos comerciales con Rusia. El próximo miércoles, la cadena textil de Amancio Ortega rinde al mercado las cuentas de 2021 y suponemos que aludirán a lo que estos días los analistas ya vaticinan...

De momento, el pasado fin de semana la empresa de Zara se vio obligada a anunciar el cierre temporal de las 502 tiendas que tiene en el país de Vladímir Putin, su segundo mercado después de España, con más de 9.000 empleados, y suspender la venta 'online' como consecuencia de la invasión a Ucrania. El mismo lunes, la noticia se recibía en el mercado con desplomes: caídas del 6% intradía y cierre a la baja en sus acciones del 2,5%.

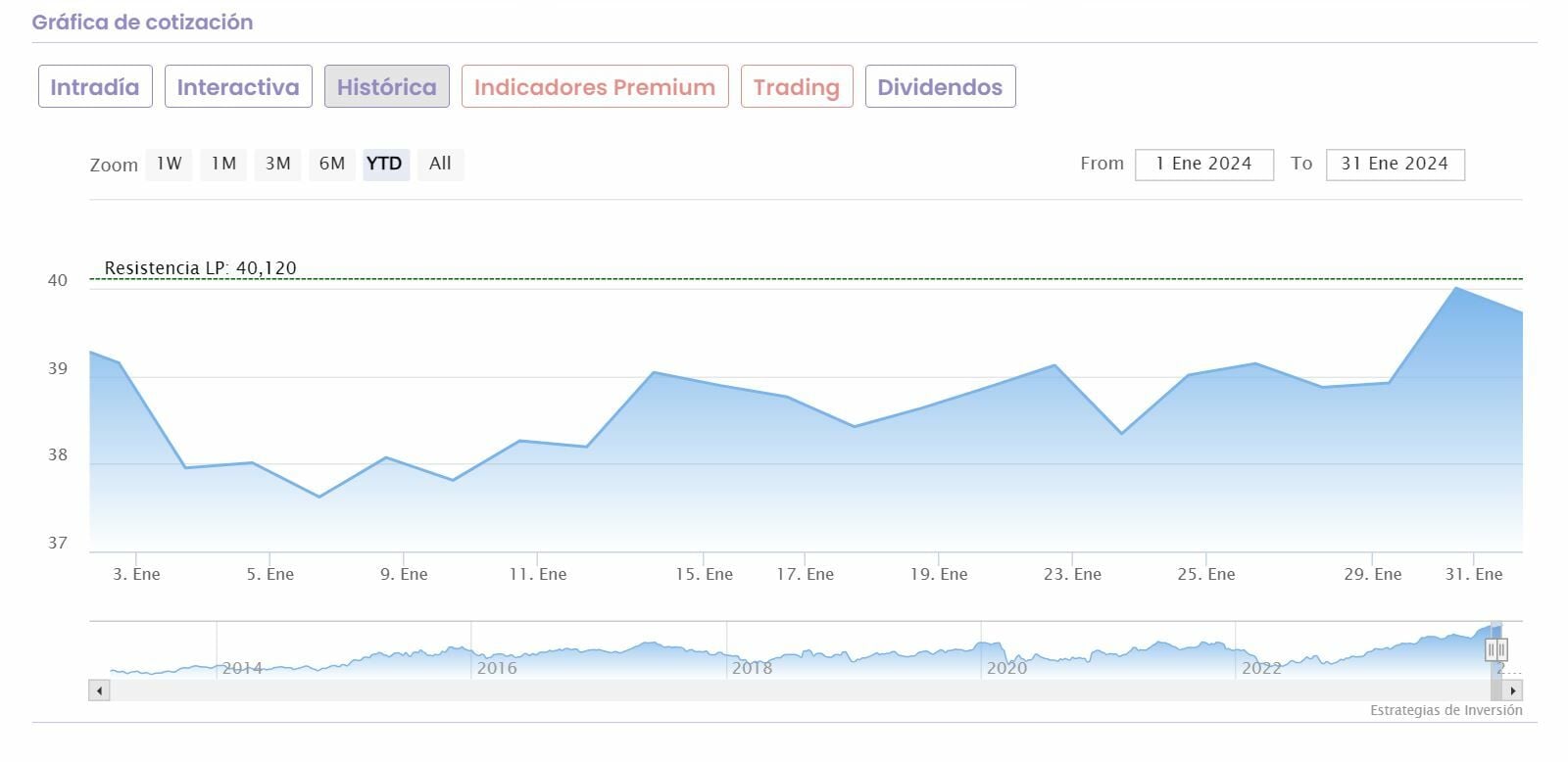

Caídas que, desde hace dos semana, siguen restando de forma importante al valor en bolsa. Desde que saltara la noticia de la invasión de Putin a Ucrania, en la madrugada del pasado 24 de febrero, las acciones de Inditex han perdido en el Ibex 35 un 12,3%, desplazando al valor a los puestos de cola del selectivo en el acumulado del año; en concreto, Inditex es el tercer valor más bajista de 2022, con -22,89% en sus títulos, lo que significa que más de la mitad de sus caídas son "culpa" de la guerra de Putin.

Miedo en los inversores... y recelo en los analistas

Y es que Rusia es el segundo mercado de Inditex (supone el 7,5% de las tiendas del grupo) después de España, por lo que el cierre de estos negocios en Rusia junto con las del grupo textil en Ucrania (el 1,1% del total) supondría un fuerte impacto para las ventas de la cotizada de Amancio Ortega.

En concreto, desde Bankinter estiman, en un escenario prolongado de cese de operaciones en ambos países, un impacto en las ventas del -10% frente a sus estimaciones previas de los próximos cinco años. En 2022, según el banco, el crecimiento del beneficio neto sería prácticamente nulo (+0,3%). “Reducimos también un punto porcentual el margen bruto y 2,5 puntos porcentuales el margen EBIT en nuestro horizonte de proyecciones en un entorno de mayores costes energéticos y de materias primas”, escribe Elena Fernández-Trapiella, de Bankinter.

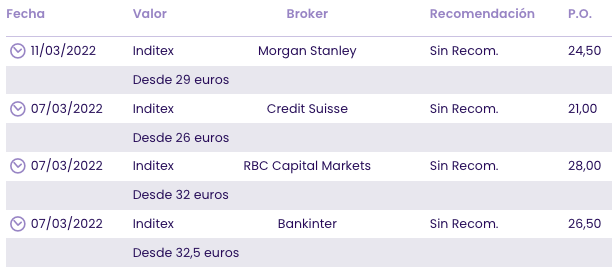

Como consecuencia de ello, el pasado lunes 7 de marzo, Bankinter reducía el precio objetivo de Inditex desde 32,5 hasta 26,5 euros.

Ese mismo día, Credit Suisse también modificaba a la baja sus perspectivas futuras sobre el negocio de Inditex con motivo del cierre de las tiendas en Rusia. “Este año va a ser un desafío para Inditex debido a la exposición de la compañía a Rusia y Europa del este, también será un año complicado en China y a eso se suma el incremento de los costes y un panorama incierto para el consumo en Europa debido al incremento del precio del petróleo, el gas y los precios de los alimentos”, escriben los analistas de Credit Suisse en un informe sobre Inditex.

En este contexto, los expertos de Credit Suisse creen que el beneficio por acción (BPA) se recortará un 22 por ciento entre 2022 y 2023, motivo por el que reducen el precio objetivo de la compañía desde 26 a 21 euros.

El pasado lunes, RBC Capital también se sumaba a los recortes para los títulos de Inditex: desde 32 a 28 euros.

Hoy, para terminar la semana, le ha tocado el turno a Morgan Stanley. Los analistas de esta casa de inversión no se muestran más positivo que los anteriores, y recortan el precio objetivo al valor desde los 29 a los 24,50 euros.

"Si bien creemos que Inditex está menos afectada por las dinámicas competitivas del mercado de moda gracias a su contenido, con 502 tiendas abiertas en Rusia es la compañía del sector con mayor exposición a Rusia (8.5% del EBIT total del grupo). Por ello, hemos ajustado nuestras estimaciones de ventas y de EBIT para reflejar el cierre de esas tiendas y el impacto de un incremento en la inflación de costes en Europa (sur) y en China".

"Reducimos nuestras estimaciones de beneficios hasta situarnos un 10% por debajo del consenso", concluyen los analistas de Morgan Stanley.

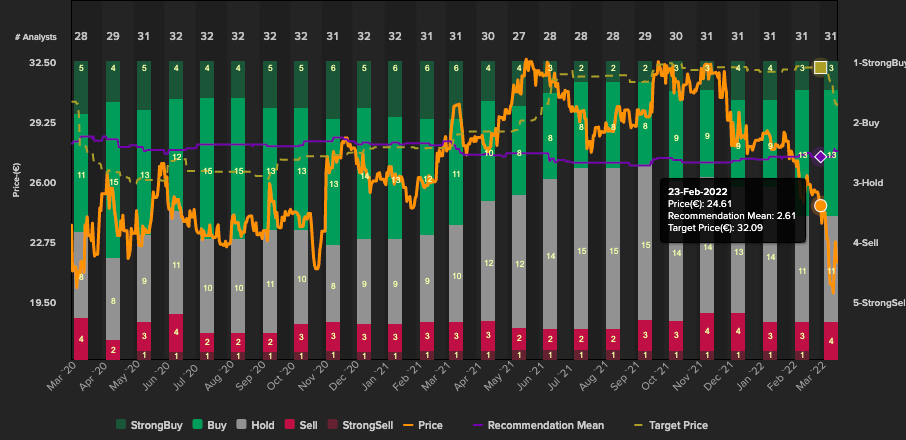

Con todo ello, si tenemos en cuenta las casas de análisis de que recoge Reuters, la recomendación a día de hoy es mantener el valor en cartera, al que otorgan un precio objetivo de 29,98 euros, lo que supone un potencial del 37%.

Un precio objetivo que, por tanto, supera el de estas cuatro casa de análisis arriba comentadas. Sin embargo, si tenemos en cuenta el conjunto, el pasado 23 de febrero el precio objetivo del consenso era de 32,09 euros, lo que se traduce también caídas del 6,6% en la recomendación en cifras del valor del Ibex.