La inversión value y en small caps se ha convertido en una gran tendencia en los últimos años. Y en España no iba a ser diferente. Pequeñas compañías y fondos dedicados a este tipo de inversión comparten titulares en la prensa especializada ante el interés del público.

Ventajas y desventajas de las small caps

Pero, ¿realmente es interesante entrar en este tipo de valores o es sólo una moda pasajera? En favor de las compañías de pequeña capitalización juegan dos factores principales: ser empresas familiares y tener posibilidades de grandes crecimientos. Así lo explica Antonio Aspas, de Buy&Hold, quien señala que la concentración accionarial en manos de la familia propietaria es positivo, ya que “miran más por los intereses de la compañía”, mientras que los directivos de los grandes valores “suelen tener intereses enfrentados a los accionistas, al mirar más por sus bonos que porque la acción vaya bien”. En cuanto a las expectativas de grandes crecimientos, la explicación es sencilla. Para crecer, las small caps deben ir adquiriendo cuota de mercado, frente a grandes compañías que ya están asentadas en sectores maduros. De lograrlo, las subidas en bolsa están prácticamente garantizadas.

Entre las desventajas de entrar en valores de pequeña capitalización destaca precisamente eso, su pequeño tamaño. Esto provoca que tengan menos seguimiento por parte de las casas de análisis y expertos, lo que dificulta la inversión, sobre todo en el caso de los minoritarios. Las pequeñas dimensiones de las small caps también son la causa de una menor liquidez en el mercado, cuestión que principalmente afecta a los inversores profesionales.

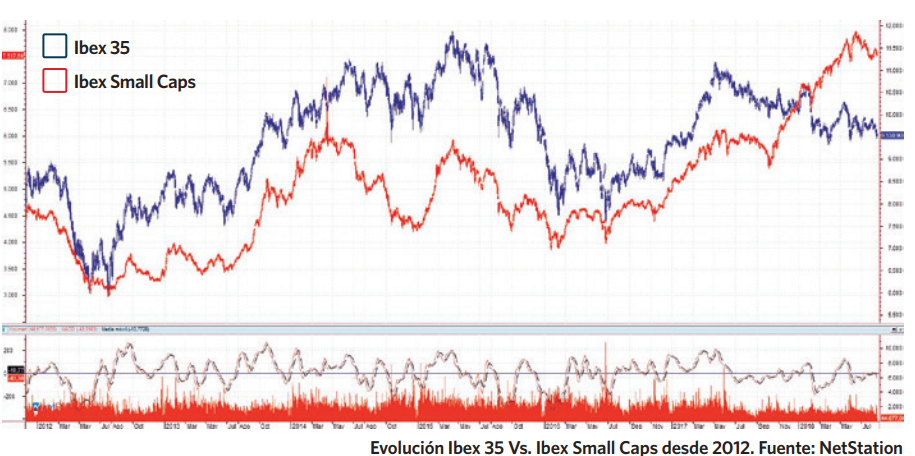

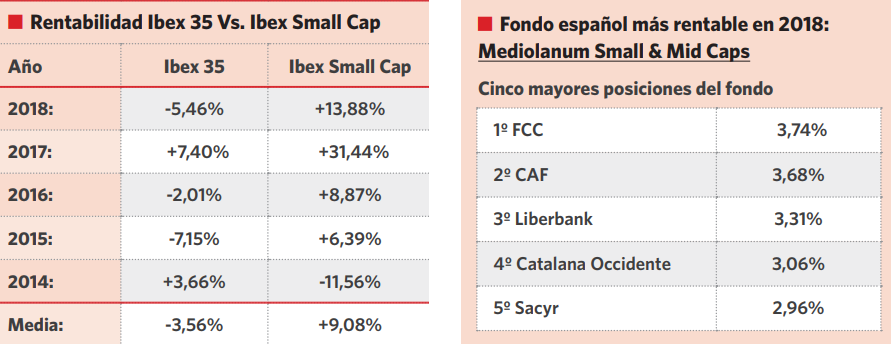

Con sus pros y sus contras, lo cierto es que, prestando atención solo a los datos, las small caps españolas se comportan mejor en bolsa que las grandes compañías. Y es que en lo que va de 2018, el Ibex 35, azotado por la incertidumbre italiana, las guerras comerciales o la crisis turca, registra descensos en torno al 5%; mientras que el Ibex Small Cap se revaloriza más de un 14%.

Si echamos la vista más atrás, el índice de compañías españolas de pequeña capitalización registra una revalorización media en los últimos cinco años del 9%, mientras que el Ibex 35 se deja más de un 3,5% cada ejercicio.

Fluidra, CAF y Catalana Occidente, tres small caps que sobresalen

En el índice cotizan joyas del value español como Fluidra o CAF, dos de las compañías con mayor ponderación, al tiempo que tiran del indicador valores como Solaria, Almirall o Ercros, con revalorizaciones de entre el 230% y el 80% que ensombrecen las subidas de las mejores compañías del Ibex 35 en este curso, en torno al 20% en el caso de Amadeus o Naturgy (Gas Natural).

La buena marcha de las small caps españolas no se observa solo en la subida de su índice o de los valores de forma individual. También se hace notar en la marcha de los fondos nacionales. Según datos de Morningstar, los cinco mejores fondos de los últimos cinco años invierten, en mayor o menor medida, en este tipo de empresas, logrando rentabilidades anualizadas de entre el 15% y el 10%. Otro ejemplo más es que en lo que va de año el mejor fondo español es el Mediolanum Small & Mid Caps, con una rentabilidad de en torno al 10%. Entre sus cinco principales posiciones se encuentran valores como CAF o Catalana Occidente, compañías que también forman parte de las carteras del Metavalor o el Renta 4 Bolsa.

De esta forma, parece que tres small caps españolas sobresalen sobre el resto. Fluidra, CAF y Catalana Occidente.

Si quieres leer el reportaje al completo, puedes hacerlo en el número de septiembre de la revista Estrategias de Inversión.