La suma de las ganancias trimestrales de los cinco grandes bancos españoles ascienden hasta la espectacular cifra de 7.825,3 millones de euros. Entre Banco Santander, Caixabank, BBVA, Banco Sabadell y Bankinter han puesto la puntilla a los 1.053 millones de euros de pérdidas que se anotaron entre enero y marzo de 2020.

Se lleva la palma la nueva CaixaBank que gana 4.786 millones tras sumar los impactos asociados a la fusión con Bankia. Con la nueva entidad, se ha generado un fondo de comercio negativo, o badwill, de 4.300 millones de euros.

En concreto, la entidad presidida por José Ignacio Goirigolzarri, consigue un beneficio atribuido sin contar con los gastos extraordinarios asociados a la fusión con Bankia de 514 millones de euros, 5,7 veces más frente a los 90 millones registrados en el mismo periodo del 2020 y afectados por las provisiones constituidas para anticiparse a impactos futuros asociados a la Covid-19.

Además, CaixaBank, que se revaloriza en el Ibex 35 más de un 24% anual, ha sido reconocido como Mejor Banco en España por séptimo año consecutivo y Mejor Banco en Europa Occidental por tercera vez, en los “Best Bank Awards” que otorga cada año la revista estadounidense Global Finance.

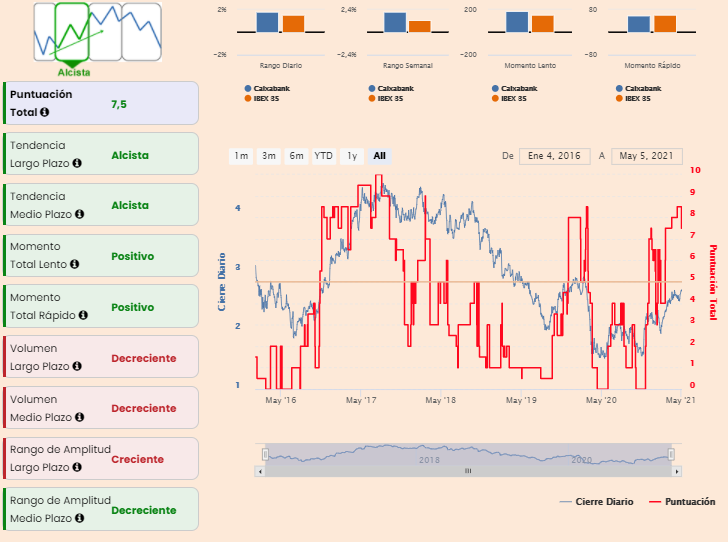

Según los indicadores premium de Estrategias de Inversión, Caixabank se encuentra en fase alcista con una puntuación de 7,5. Volumen negativo y volatilidad creciente a largo plazo.

En segundo lugar, con una revalorización en 2021 superior al 27%, Banco Santander dispara su beneficio hasta 1.608 millones de euros, frente a un resultado de 331 millones el mismo periodo del año anterior, en el que se registró una provisión de 1.600 millones de euros a causa de la pandemia. Además, Ana Botín, presidenta de la enidad, declaró en la presentación de las cuentas que el 40% del resultado se destinaría para el dividendo.

Desde Renta 4 destacan la buena evolución de los ingresos que "crecen +8% i.a. en 1T21 sin el efecto tipo de cambio (-4% i.a. con efecto divisa), apoyado por el crecimiento del margen de intereses (+5% i.a.), con unas comisiones netas planas y mayor generación de ROF".

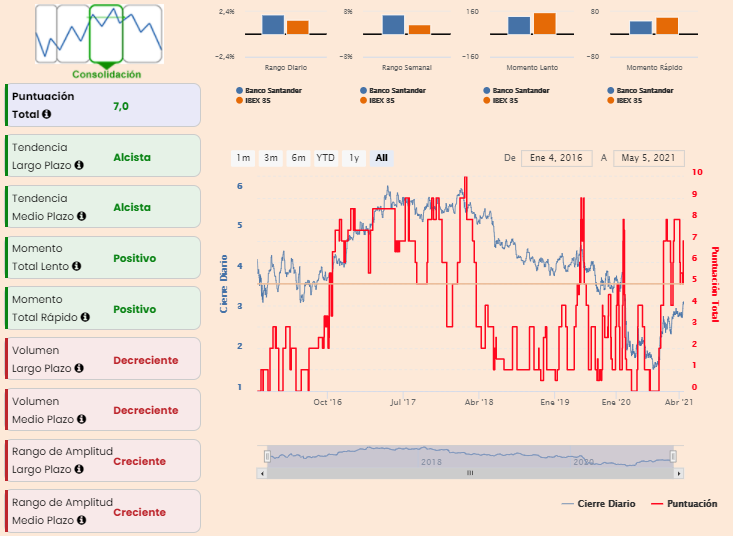

Por su parte, Banco Santander obtiene una puntuación de 7 según los indicadores de EI. El valor se encuentra en fase consolidación y se le resiste el volumen de contratación así como la volatilidad.

Sin embargo, BBVA, aunque también supera niveles pre covid no consigue aumentar la rentabilidad por dividendo, que cae hasta el 3,6% desde el 4% del trimestre anterior y frente al 8,9% del periodo enero-marzo de 2020.

En concreto, el grupo alcanza un beneficio de 1.210 millones de euros en el primer trimestre de este año, frente a las pérdidas de 1.792 millones de euros de un año antes, tras contabilizar un deterioro del fondo de comercio de Estados Unidos y realizar un mayor esfuerzo en dotaciones.

BBVA se revaloriza en lo que va de año casi un 20% y, junto a Banco Santander, fueron las dos entidades que más provisiones sacrificaron en el primer trimestre de 2020.

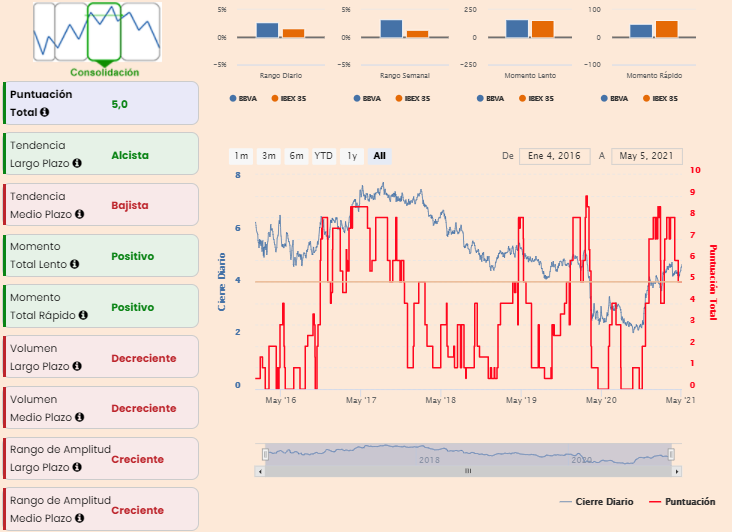

BBVA, también en fase consolidación, aprueba según los indicadores premium. En positivo destacan los parámetros de tendencia a largo plazo así como el momento.

En cuarto lugar, con una revalorización anual en torno al 5% y un beneficio neto trimestral de 148,3 millones de euros, Bankinter consigue mejorar su resultado casi un 14% frente al mismo periodo del año anterior y también superando a las cuentas del 2019. Parte de su éxito se debe a su enfoque en rentas altas y a un ratio de morosidad más bajo.

Las cuentas de este trimestre incluyen todavía los resultados de Línea Directa Aseguradora, que inició su andadura independiente el pasado 29 de abril, con su salida a Bolsa.

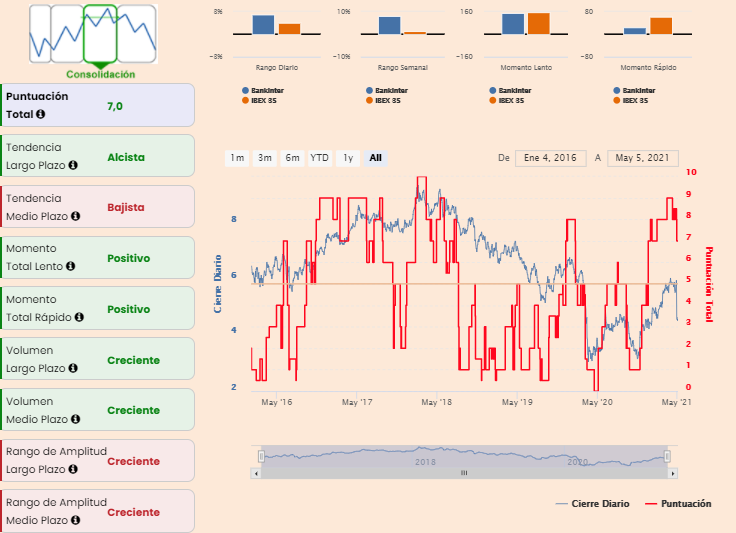

Bankinter se encuentra consolidando en este momento, con un 7 de puntuación. Los indicadores de EI confirman su tendencia alcista a largo plazo y advierten de la volatilidad sobre el valor.

Por último, a pesar de su espectacular revalorización en el Ibex 35 superior al 60%, Banco Sabadell registra una reducción del beneficio neto en un 22% hasta los 73 millones de euros que se debe, en gran medida, a que la entidad catalana registró una fuerte caída en el resultado de operaciones financieras (ROF), del 84,5%, hasta los 23 millones.

Su filial británica, TSB, vuelve a beneficios y obtiene unas ganancias netas de 10 millones de euros a cierre de marzo de 2021 y vuelve a aportar en positivo a las cuentas del grupo, 2 millones de euros, tras los ahorros del plan de reestructuración y la mejora de los ingresos, al tiempo que experimenta un significativo crecimiento de la actividad comercial.

Por otro lado, la fusión entre BBVA y Sabadell no llegó a florecer finalmente ya que "apretaron mucho la ecuación de canje y los accionistas de Sabadell prefirieron arriesgar antes que regalarse", explican desde Solventis.

En fase alcista, Banco Sabadell obtiene 8 puntos según los indicadores premium de Estrategias de Inversión. El volumen de contratación decrece a medio plazo y la volatilidad es creciente.

Según José Antonio González, analista de Estrategias de Inversión, las lecturas de corto plazo del sector financiero español denotan un abultado momento positivo,"las lecturas de corto plazo del sector financiero español denotan un abultado momento positivo, generando lecturas de sobrecompra y con una actividad de contratación que no podemos tildar de elevada en la mayoría de sus componentes (ver histograma superior). Lecturas, por ende, que invitan a la cautela, ante la potencial euforia de los inversores, en un momento en el que el índice Ibex 35 alcanza objetivos y acumula lecturas de sobrecompra en el oscilador Estocástico".

Por su parte, Pablo Gil, estratega de XTB señala que, atendiendo a tendencias estructurales del sector bancario, aunque queda recorrido, llevan siendo muy negativas desde el 2005-2006, por lo que es una década y media de comportamiento bajista. "Yo no confiaría en que esto se fuera a revertir. No quiere decir que no pueda haber recorridos puntuales al alza o semanas buenas para los bancos, pero no querría tener bancos en mi cartera con una visión de varios años vista", sentencia.