Sin embargo, las últimas noticias que está lanzando el sector están gustando a los inversores. Liberbank reconoció esta misma semana que negocia su fusión con Unicaja, un grupo que, en principio, generaría pocas sinergias por la implantación territorial de cada entidad y que tendría 95.974 millones de euros en activos, con un beneficio conjunto de 250 millones, 1.866 oficinas y unos 10.850 empleados. La fusión de ambos bancos le dejaría por delante de Bankinter por delante de Bankinter que dispone de 76.280 millones.

Unicaja y Liberbank estudian, además, ampliar capital para su fusión con una emisión en híbridos y según se conoció el viernes las juntas aprobarán su fusión en abril. La sede social estará en Málaga y la presidencia recaerá sobre Manuel Azuaga, el actual ‘primer espada’ del banco andaluz y el consejero delegado será Manuel Menéndez que proviene de Liberbank.

Por ratios financieros, Unicaja cuenta con una rentabilidad sobre fondos propios (ROE) del 5%, lejos del 10% de la rentabilidad objetivo a la que aspira el Banco Central Europeo (BCE) para los bancos de la eurozona, mientras que Liberbank tiene un ROE del 3,8%. A nivel de solvencia, ambos bancos han hecho un gran esfuerzo este año por mejorar su ratio de máxima calidad (CET 1), 340 puntos básicos en el caso de Liberbank y Unicaja de 120 puntos.

Tras esta noticia, el fondo soberano de Noruega declaró una participación del 3,042% en Unicaja, cuyo valor bursátil asciende a 57 millones de euros, según consta en los registros de la Comisión Nacional del Mercado de Valores (CNMV).

Bankia, por su parte, confirmó en un hecho relevante ante la CNMV la noticia adelantada por El Confidencial el viernes, que está negociando con el fondo de capital riesgo Lone Star la venta de su mayor cartera de activos tóxicos por valor de 3.000 millones de euros. En este cartera se incluyen créditos impagados y viviendas.

Este lunes ha comunicado los detalles de la operación, la entidad ha firmado un acuerdo con Lone Star para la creación de una sociedad conjunta a la que Bankia aportará activos inmobiliarios adjudicados por importe de 1.480 millones de euros e inmuebles en alquiler por 170 millones.

Los activos inmobiliarios (REOs) se aportarán a dos sociedades, y una filial de Lone Star Fund XI comprará el 80% de sus acciones, mientras que el 20% restante serán propiedad de Bankia.

El fondo liderado por John Grayken compra a Bankia, además, una cartera de créditos hipotecarios de dudoso cobro con un valor bruto contable de 1.420 millones de euros.

De forma adicional a estas operaciones, que suponen una reducción de activos improductivos por importe de 3.070 millones, la entidad ha llevado a cabo otras ventas de carteras a lo largo del año, que, junto con la rebaja orgánica, supondrán a final de año un descenso adicional de 3.000 millones de euros.

A la conclusión del ejercicio 2020 los activos improductivos se situarían en 8.400 millones de euros. De esta forma, la ratio de activos problemáticos (NPL, por sus siglas en inglés) quedará por debajo del 6% frente al 12,5% en 2017 en bruto y del 3% en neto.

La operación tendrá un impacto negativo en la cuenta de resultados de 2018 de aproximadamente 85 millones de euros. En sentido contrario, en el momento de su cierre, tendrá un efecto positivo en la ratio de capital de máxima calidad CET1 fully loaded en el entorno de 12 puntos básicos.

Rebote en el corto plazo por técnico

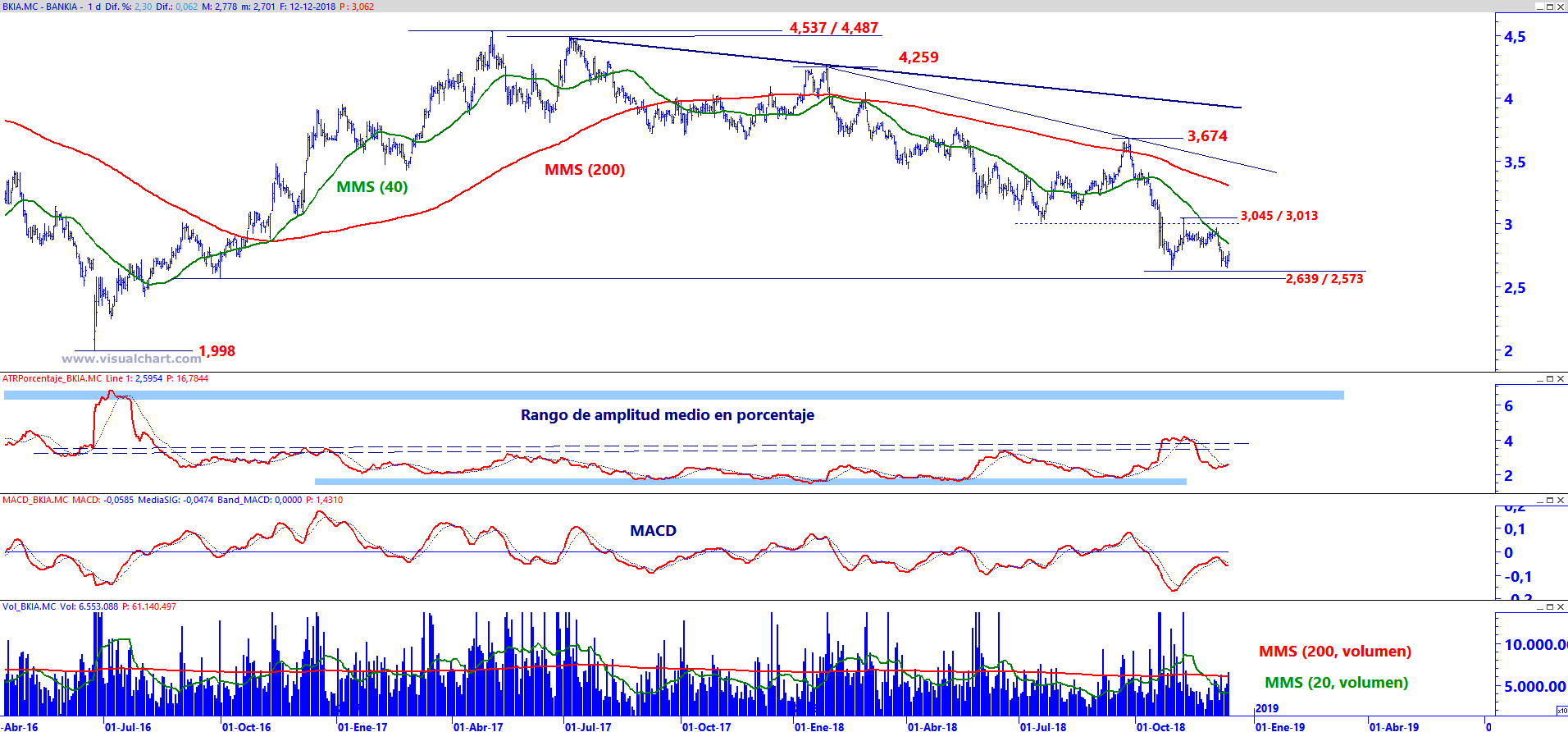

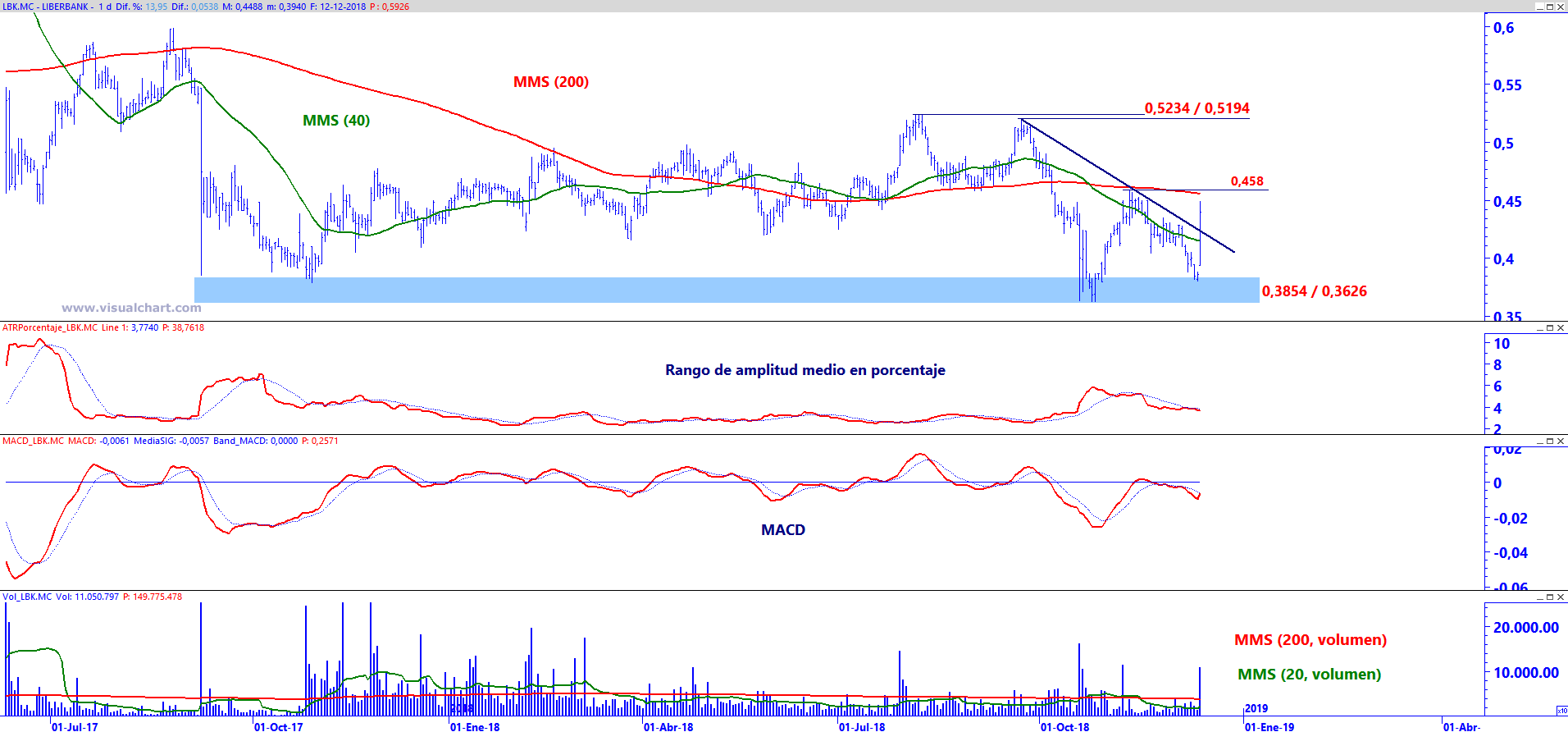

El analista técnico José Antonio González apunta que pese a la debilidad reinante en horizontes temporales mayores, la combinación de sobreventa acumulada y repuntes en el volumen de contratación, más potenciales soportes relevantes, invitan a apuntar al sector bancario dado los resultados obtenidos de cara a estrategias para un perfil con menor aversión al riesgo.

En este sentido, González se queda con Liberbank que, según él “logra resolver al alza la directriz decreciente que parte desde la zona de resistencia de los 0,5234 / 0,5194, superación respaldada por un repunte en el volumen de contratación y que se produce tras encontrar apoyo la curva de precios en el soporte de los 0,3854 / 0,3626. De este modo, el movimiento permite acompañar el movimiento de corto plazo cuyo objetivo se establece en los 0,5234 y cuyo stop loss se establece a cierre diario bajo los 0,38 euros”.

“Bankia se gira al alza a partir de las proximidades del área de soporte de los 2,639 / 2,573, al tiempo que asistimos a un repunte en el volumen de contratación que permite pensar en un giro al alza en el corto plazo hasta la zona de los 3,045 / 3,013 estableciendo un stop loss a cierre diario bajo los 2,573 si decidimos tomar posiciones a precios actuales”, explica González.