Liberbank, pero también y parece que más Unicaja, permanece deshojando la margarita. Y nadie se fía del resultado final. Desde que estas dos entidades volvieran a sentarse a la mesa, tras el anuncio de la nueva CaixaBank y Bankia, para cerrar una fusión, nadie permanece tranquilo ante el resultado final. Y es que, tras levantarse de la mesa, de nuevo en mayo de 2019 sin llegar a un acuerdo, la prolongación de las negociaciones no es una buena señal.

Las dos entidades financieras no parecen tener prisa aunque sobre la mesa si existe un condicionante para cerrar la operación. Se trata del 31 de diciembre, fecha en la que si no llegan a un acuerdo, tendrán de nuevo que abrir libros mutuos y negociar de nuevo el porcentaje de cada una en la nueva entidad fusionada, que hasta ahora estaba situado en el 59,5% para Unicaja y el 40,5% para Liberbank.

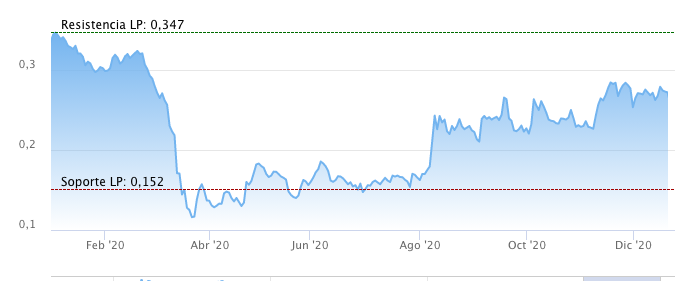

Se habla de problemas para dar el visto bueno en el seno de la Fundación Unicaja con pero también de que esta misma semana se daría el visto bueno final a la operación. De momento, todo en el aire que no beneficia en absoluto a ambos bancos. En el caso de Liberbank esa demora le está costando un retroceso en las últimas 20 sesiones de casi el 8% y aunque se mantiene en tablas en diciembre, se contaban en negativo las últimas cinco sesiones consecutivas del valor, con un ligero repunte de ayer. En lo que va de año sigue marcando pérdidas, que van aumentando tras la corrección del sector financiero con el cambio de sesgo por las vacunas en noviembre y en estos momentos esas caídas en el acumulado de ejercicio alcanzan el 22,7%

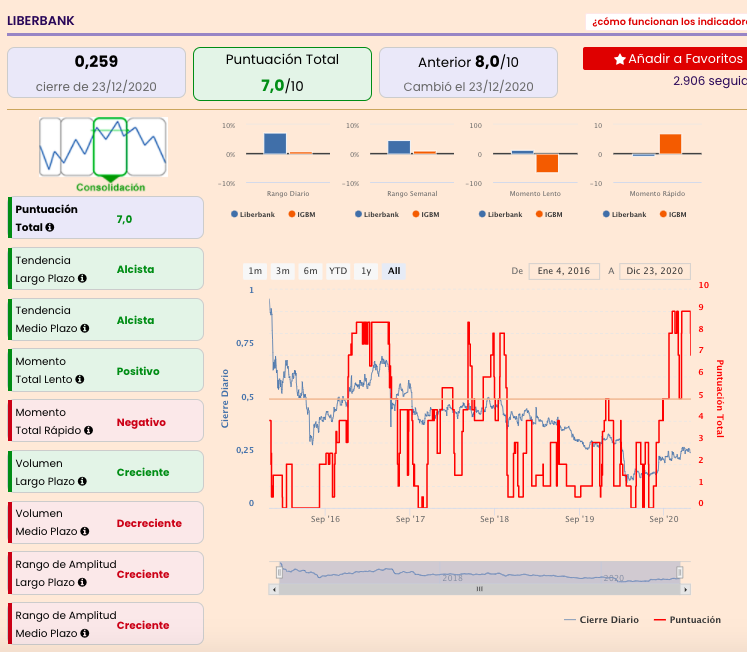

Según muestran nuestros indicadores premium, Liberbank presenta un aspecto técnico muy favorable, aunque revisado a la baja: con tendencia a medio y largo plazo alcista, momento total lento y rápido positivo y volumen a largo plazo que se muestra creciente. En la parte negativa se mantiene la volatilidad del valor con un rango de amplitud en sus dos vertientes, a medio y largo plazo, que se mantiene creciente y el volumen a medio plazo que se torna decreciente. Su puntuación total, 8 de 10 puntos posibles.

“La combinación de las dos entidades no solo parece necesaria para posicionarse entre las entidades más grandes una vez que el periodo de consolidación del sector se supere, sino que además dará lugar a un Grupo muy solvente. Los niveles de liquidez, capital, cobertura, recursos de clientes y balance son muy positivos y posicionará al grupo entre los grandes. Por tanto, parece que la fusión lo tiene todo a favor y la “no fusión” todo en contra”, como señala María Mira.

La analista fundamental de Estrategias de Inversión también destaca que “en una valoración por múltiplos y bajo previsión de resultados para Liberbank 2020, el mercado descuenta un PER de 13,51v, superior al ratio histórico para la entidad y ajustado también frente al PER medio sectorial. Por VC el múltiplo se coloca en niveles muy bajos, 0,22v, inferior al nivel histórico del valor y entre los más bajos de la banca cotizada española. En base a nuestro análisis fundamental, somos positivos con el valor a medio/largo plazo”.

Si quiere conocer los valores más alcistas de la bolsa, regístrese gratuitamente en Estrategias de Inversión.