A Solaria le pesan mucho las sombras en su cotización. El mercado no termina de ver al sector con potencial en este 2021 y siguen siendo los más castigados de la bolsa española. De nuevo, una semana más hace gala de ello, con un retroceso, en medio de fuertes movimientos contrarios en las dos últimas sesiones.

También empieza a notarse y mucho en su capitalización, ya que el retroceso anual que alcanza ya cuatro meses después de iniciado el año en casi un 31% le resta, desde comienzos del ejercicio, 910 millones a su valor actual bursátil, casi un tercio del total con que cerró el pasado 2020. A esto se suma la mala acogida por los inversores de la salida a bolsa de Ecoener, reducida además en su cuantía de estreno, o la espera para salir en mejor momento de Capital Energy y de Opdenergy.

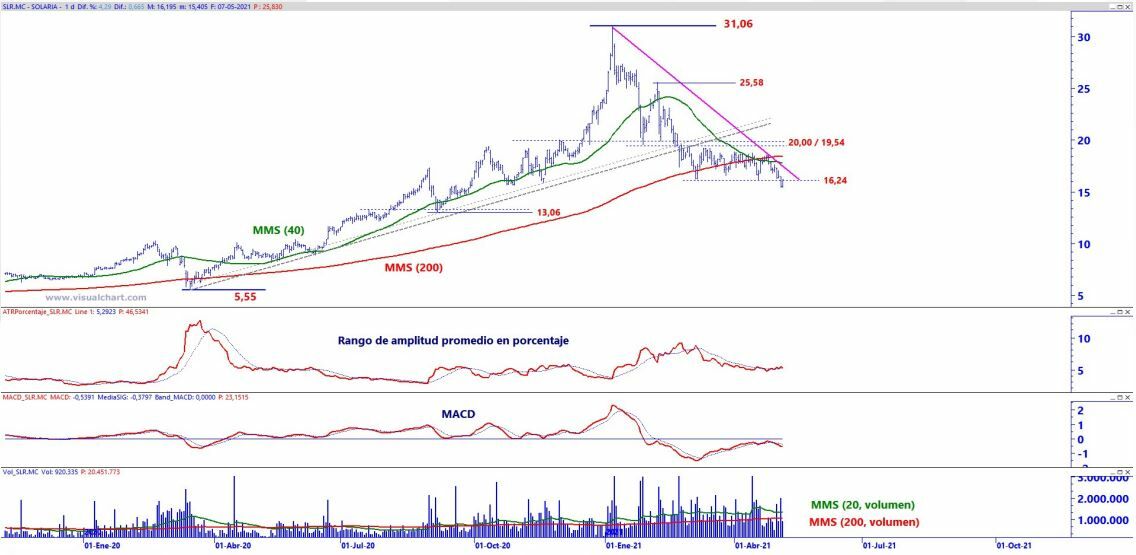

En su gráfica de cotización comprobamos como el valor se mueve con pérdidas del 6,5% en el último mes, y caídas anuales que rozan el 31% y duplican las del siguiente valor como los últimos de la fila, Siemens Gamesa. El valor vuelve a niveles de finales de septiembre del pasado ejercicio, tras retomar los 16 euros por acción con su último rebote.

Entre las posiciones cortas destacan las actualizaciones del 6 de mayo de Mashall Wace, elevando su posición al 0,65% frente al día anterior y Alvento Capital Partners, reduciéndola ligeramente hasta el 0,48% de su capital. Las de mayor envergadura permanecen: ODEY AM con el 1,23% desde el 30 de abril y el 1,57% que posee el fondo británico Helikon Investments desde febrero.

Solaria “no logra recuperar posiciones al tiempo que las medias móviles de medio y largo plazo registraron recientemente un cruce a la baja, lo que supone añadir mayor presión a la viabilidad del soporte de los 16,24 euros por acción que está siendo atacado en estos momentos. Su vulneración, obligaría a actualizar objetivos bajistas rumbo a los 13,06 euros por acción”, según destaca José Antonio González, analista técnico de Estrategias de Inversión.

Solaria en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Siguiendo con el punto de vista técnico, los indicadores técnicos de Estrategias de Inversión destacan que Solaria apenas alcanza, en modo rebote, una puntuación total de 2,5 puntos de los 10 de puntuación total. En negativo la tendencia bajista a medio y largo plazo, el momento total es negativo, tanto lento como rápido, y el rango de amplitud creciente, a largo plazo. En positivo el volumen de negocio que es creciente a medio y largo plazo y la volatilidad a medio plazo, creciente.

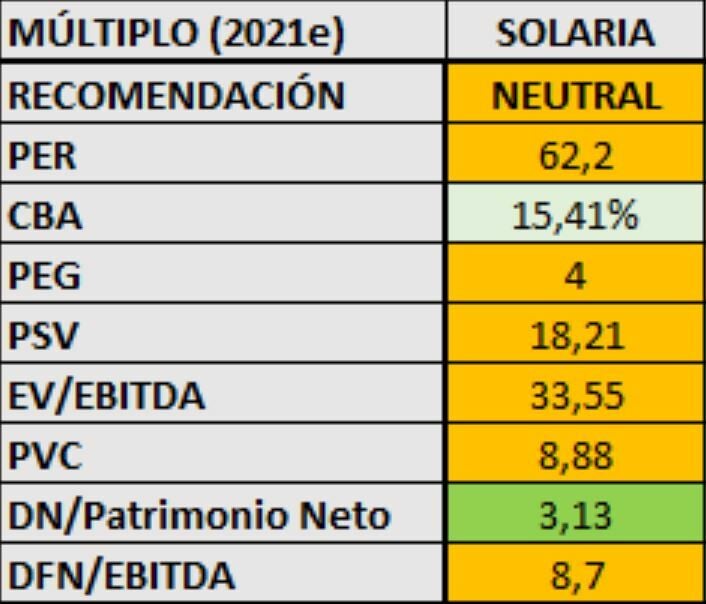

Para María Mira, analista fundamental de Ei destaca que ”por múltiplos bursátiles, bajo previsión de resultados 2021, el mercado descuenta un PER de 62v para Solaria, frente a un ratio medio en los últimos ejercicios de 52v y superior también a la media de sus competidoras. Ajustado por el CBA de 15,4%, el múltiplo PEG es ahora de 4v, sobrevalorado frente a sus iguales”.

Y añade la experta fundamental de Estrategias de Inversión que “el EV/EBITDA se modera para 2021 vs 2020 (33,5v), pero también es más exigente que la media sectorial y también sobrevaloración por múltiplo sobre valor contable, de 8,8v para Solaria frente a una media para sus competidoras de 7,16v. La recomendación es neutral para una inversión en Solaria con vistas al medio/largo plazo”.