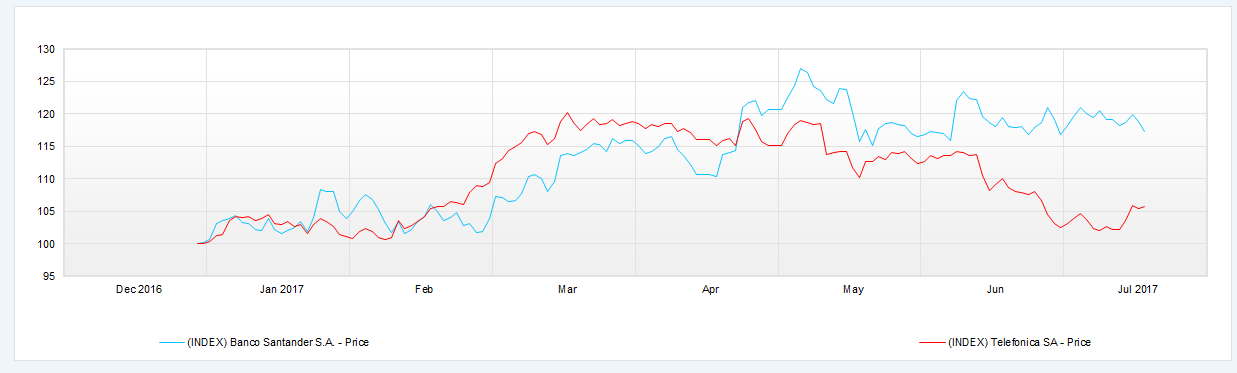

Al calor de la mejora macro y también de las expectativas de subidas de tipos, a pesar de las incertidumbres en Brasil y con la compra de Banco Popular de fondo, Banco Santander sube en 2017 más de un 12% (roza el 60% en los últimos 12 meses).

A la mitad se reduce la remontada de Telefónica en 2017, algo por encima del 6% y apenas alcanza el 12% en el último año, a vueltas con la evolución de sus cuentas en España y con el elevado endeudamiento de la compañía.

Ahora bien, la operadora se impone entre el consenso de FactSet a la entidad: cuenta con una recomendación de sobreponderar, con precio objetivo en los 10,53 euros; frente al mantener del banco capitaneado por Ana Botín, con precio objetivo en 5,95 euros.

Vea también: Subida libre gracias a unos tipos bajos

Con los resultados del segundo trimestre planificados para el 28 de julio, y tras cerrar el primero con un beneficio neto de 1.867 millones de euros, el consenso de Reuters espera que Banco Santander alcance en esta ocasión unas ganancias de 1.763 millones de euros; y un margen de intereses de 8.415 millones.

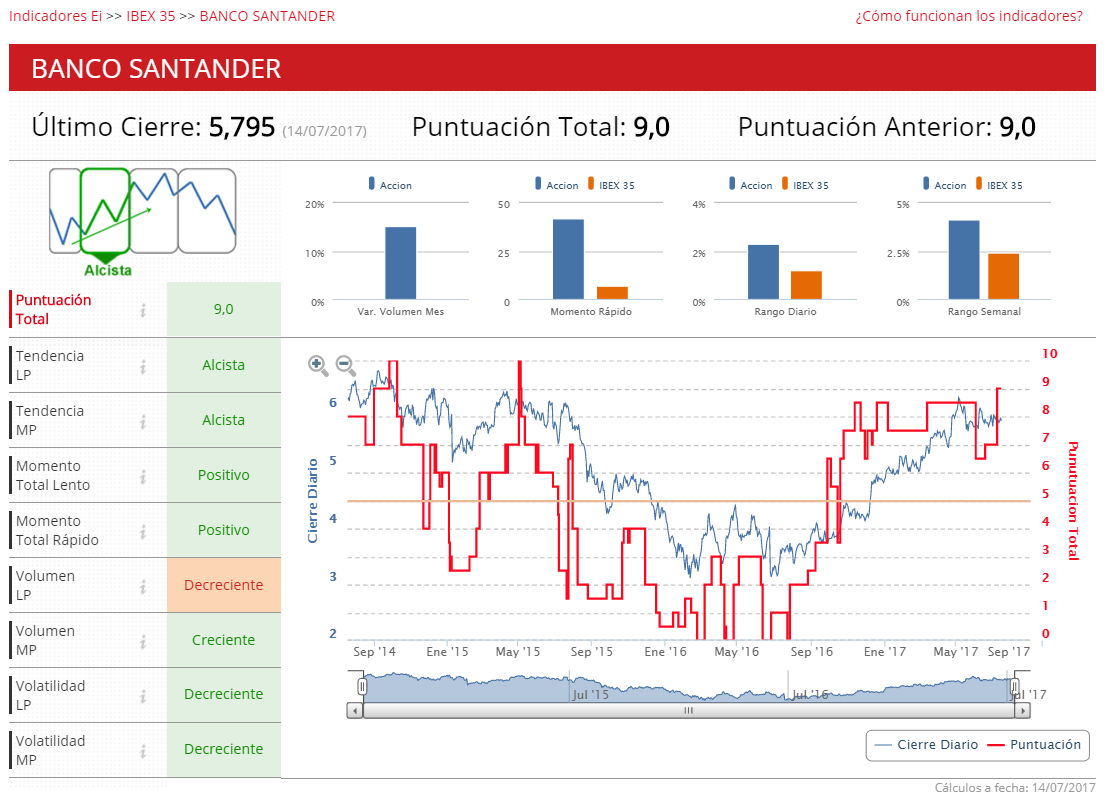

Mientras, los Indicadores premium de Estrategias de inversión sitúan al valor en tendencia alcista, con una puntuación de 9 sobre 10. El momento es positivo y la volatilidad decreciente; por su parte, el volumen es decreciente a largo, pero creciente a medio.

Vea también: Construcción e infraestructuras: invertir para un repunte del capex

%%%Le avisamos cuando Banco Santander cambie de fase de ciclo|SAN%%%

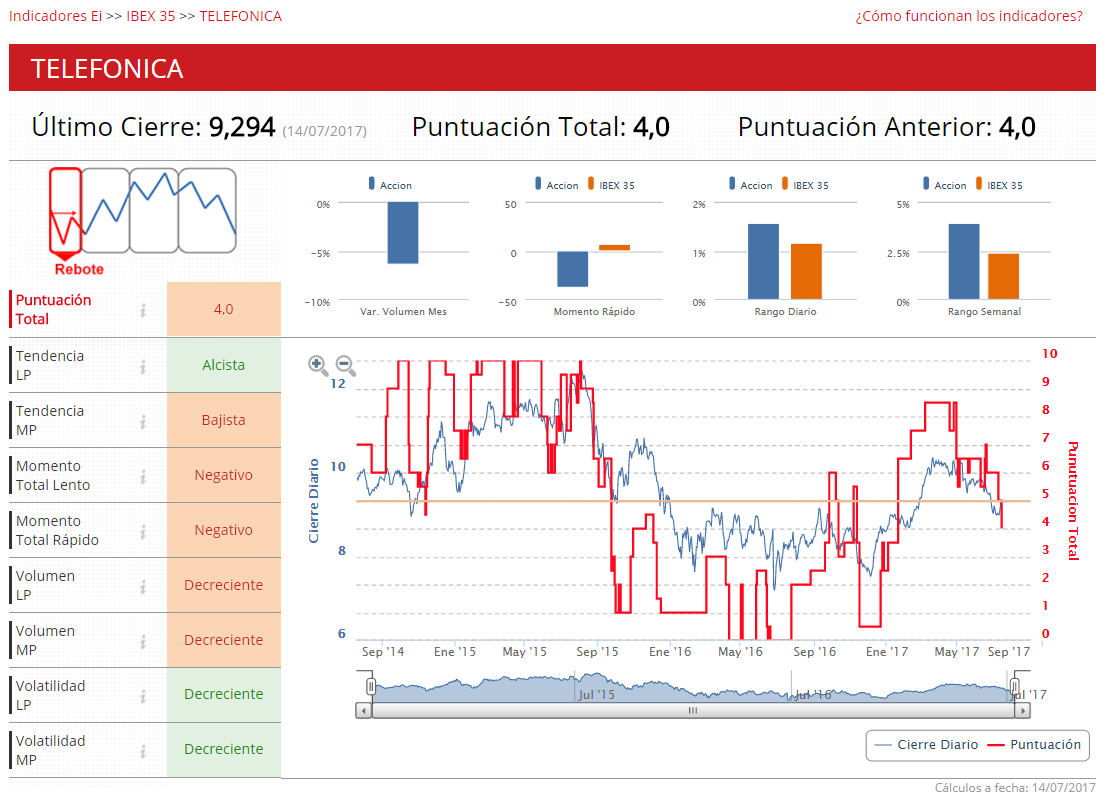

Peor nota saca Telefónica, 4 sobre 10, y su fase ha cambiado recientemente de consolidación a rebote. La tendencia es bajistaa medio plazo, aunque alcista a largo. Ahora bien, el momento es negativo y el volumen decreciente, aunque la volatilidad es decreciente en todos los plazos.

%%%Le avisamos cuando Telefónica cambie de fase de ciclo|TEF%%%

La teleco cerró el primer trimestre con un beneficio neto de 779 millones de euros y presentará sus cuentas a cierre de junio el próximo jueves, 28 de julio. El consenso de Reuters espera que gane 1.009 millones de euros y alcance un Ebitda de 4.169 millones.

Vea también: Los bancos siguen mostrando fortaleza

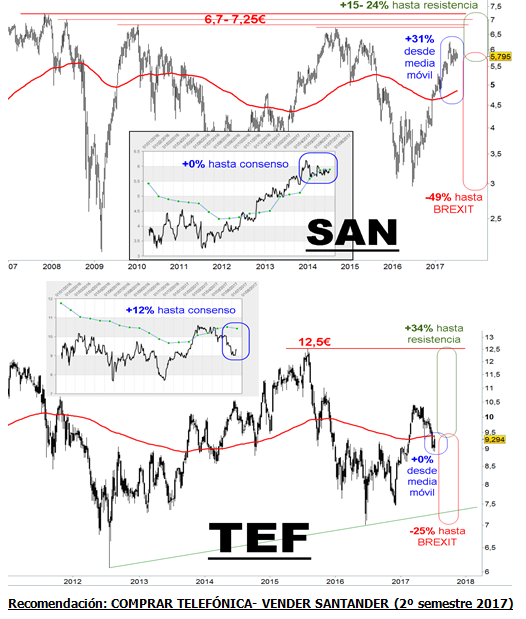

Renta 4: comprar Telefónica, vender Santander (segundo semestre de 2017)

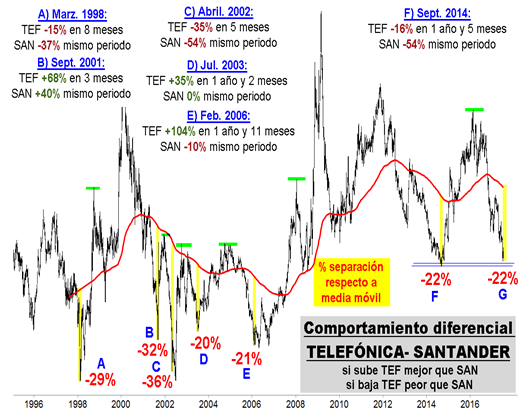

Eduardo Faus, de Renta 4, acaba de revisar el comportamiento diferencial de Banco Santander y Telefónica y concluye con una recomendación de venta para la segunda y de compra para la primera de cara al segundo semestre.

Concretamente, este experto explica que “el diferencial de ambos valores se encuentra actualmente en niveles de mínimos del año 2014, donde experimentó una fuerte reacción al alza que se tradujo en un mejor comportamiento del valor de telecomunicaciones”.

Vea también: Rebote a corto plazo poco fiable, mantenemos consolidación

Así las cosas, destaca “que las caídas abruptas por debajo de la media tienen poca duración temporal debajo de la misma hasta que la vuelven a recuperar. El máximo de tiempo desde que se ha perdido esta media y se ha vuelto a recuperar ha sido de un año. Actualmente, desde que el diferencial perdió la media lleva cinco meses por debajo de la misma, lo que sugiere un mejor segundo semestre de Telefónica frente a Banco Santander”.

Si tomamos la misma media móvil empleada para el diferencial anterior y estudiamos las distancias de los dos valores respecto a niveles y objetivos de consenso podemos comprender mejor lo anterior:

Vea también: Los resultados empresariales nos sacarán de la atonía