Nada hace más fuerte al dólar que las tensiones frente a tipos y deuda. Y eso es, exactamente lo que sucede en estos momentos en unos mercados de divisas tensionados, con el billete verde en su mejor nivel desde el pasado 20 de marzo, con la vista puesta en las numerosas referencias hawkish de estos últimos días frente a los tipos de interés en Estados Unidos y por la falta de acuerdo sobre el techo de deuda en el país.

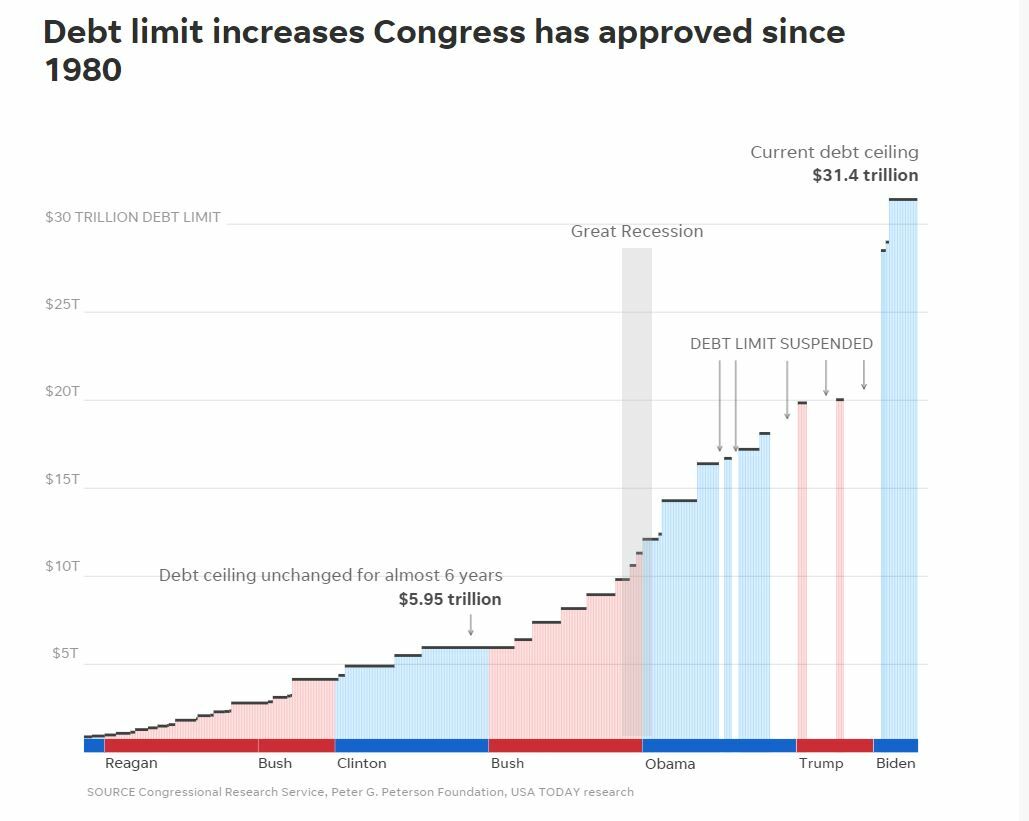

De momento todos parecen estar de acuerdo en que el límite de endeudamiento en EEUU tendrá continuidad con un acuerdo in extremis…pero nadie lo da por concluido. Si bien el fin de semana, con la negociación en manos de la Casa Blanca y del líder del Congreso, es decir al más alto nivel y de forma directa entre el demócrata Joe Biden y el republicano Kevin McCarthy, parecía que el acuerdo estaba más cerca, el optimismo se ha enfriado, tras un miércoles claramente a la baja en los mercados.

De ahí que el dólar siga ganando fuerza. Y también como decimos a cuenta de los mejores datos económicos, que pueden indicar a la Fed que la economía estadounidense no se resiente tanto con las subidas de tipos como se esperaba, como con las declaraciones de “poli malo” tras la tranquilidad aportada el viernes pasado por Jerome Powell, de diversos y numerosos dirigentes de la Reserva Federal que ponen en tela de duda, si bien no tanto la continuidad de la subida de tipos, sí su estancamiento en niveles altos durante bastante tiempo.

Eso reivindica al dólar, que sigue restando posiciones al euro en su relación EUR/USD. De esta forma, en la última semana la moneda única europea baja un 0,54%, mientras en el mes el recorte alcanza el 2,36%. Eso deja una mejora del euro frente al billete verde de apenas un 1,64% en el trimestre y de menos de la mitad, con ganancias del 0,76%, en lo que va de año.

Así desde Goldman Sachs consideran que el dólar perderá posiciones a lo largo de 2023 en su totalidad, pero que la operación llevará tiempo, más incluso de lo esperado inicialmente por los acontecimientos macroeconómicos que estamos viviendo, de ahí que se produzca, una ‘desaceleración irregular’ en la divisa.

Situación compleja del dólar, es como lo denomina Barclays, a cuenta del techo de deuda de Estados Unidos, y su fortaleza no solo dependerá de si hay acuerdo sino lo que, desde el banco británico consideran ‘su textura’. Cómo se implemente y el recorte de gastos y las concesiones que unos y otros deban hacer. Estiman que, si los republicanos ceden, significará menor apoyo para su divisa en el futuro.

Desde ING ven la situación actual, con el eurodólar rondando las 1,08 unidades como un lugar donde quedarse, a pesar de la caída desde niveles de 1,11 en poco tiempo que se ha implementado para la divisa común de la eurozona. Y solo bajaría hasta la zona de las 1,05 unidades si se dan condiciones como un doble aumento en los tipos americanos, o si se tensa demasiado la cuerda en el caso del techo de deuda.

En definitiva, señalan desde la entidad “"Creemos que el tercer trimestre será el periodo en el que los claros signos de desinflación en EE.UU. y los datos de actividad más débiles impulsen una tendencia bajista del dólar mucho más evidente." Caída que estiman no será fácil, pero que podría llevar al euro a niveles de 1,20 unidades a final de año.

En los Indicadores de Fuerza Premium que elabora Estrategias de Inversión encontramos que la relación EURUSD pasa desde el pasado 17 de mayo de fuerte a neutral con un medio plazo que se mantiene neutral y un largo plazo fuerte, en una operativa que se basa en la búsqueda de figuras de continuación bajo el riesgo de excesos y figuras bajistas.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.