Se espera que mañana jueves el Banco Central Europeo (BCE) acometa la primera subida de los tipos de interés en más de una década, un movimiento que podría ser de 25 puntos básicos o incluso de 50, lo que pondría fin a la era de los tipos negativos. El sector financiero había estado esperando esta normalización de la política monetaria como agua de mayo, pero justo cuando es inminente se ha encontrado con la propuesta del Gobierno de un nuevo impuesto que limite los beneficios de la banca por el aumento del Euríbor.

La noticia cayó como un jarro de agua fría en los bancos españoles, especialmente los de un negocio más doméstico. Sin embargo, este castigo ha llevado a las cotizaciones a unos niveles que “descuenten un escenario excesivamente negativo y que no se justifica”, según considera Nuria Álvarez, analista de Renta 4, que recomienda tomar posiciones en BBVA y Caixabank a la espera de sus resultados de los próximos días.

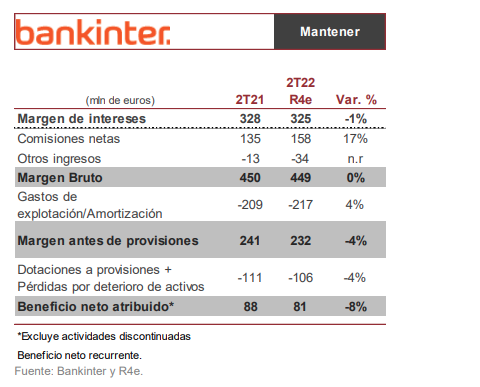

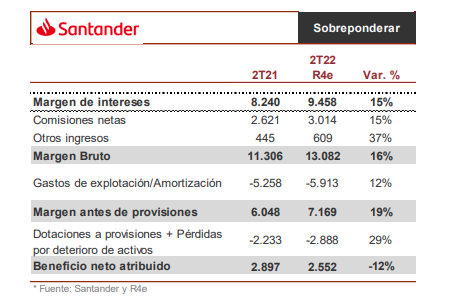

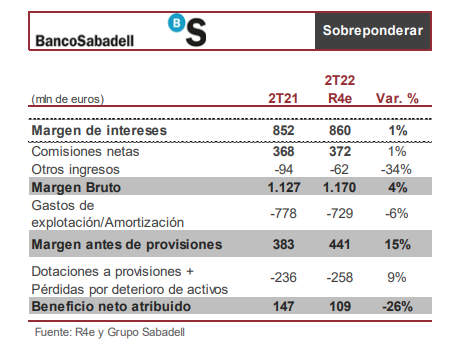

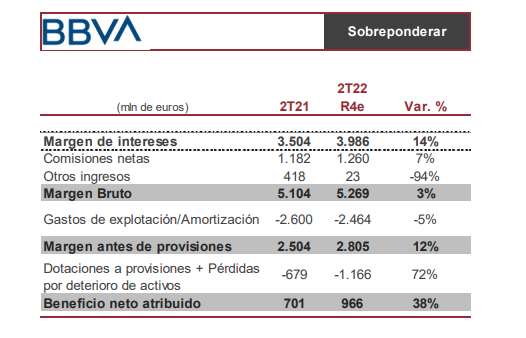

Bankinter presentará sus resultados mañana jueves, mientras que habrá que esperar al día 28 para conocer las cuentas de Banco Santander y Banco Sabadell. Un día después, el viernes 29 de julio, se publicarán los informes de BBVA y CaixaBank.

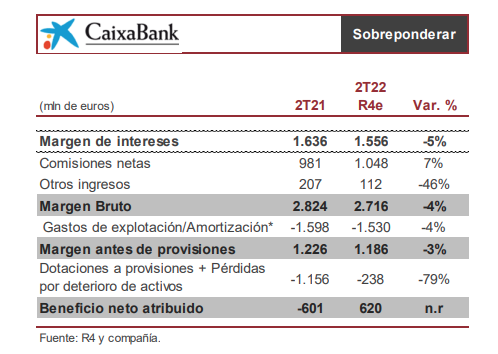

En general, la experta de Renta 4 espera que las cuentas confirmen “la recuperación esperada” en el margen de intereses, “mostrando cierto crecimiento en comparativa trimestral, y antes del deterioro previsto en el segundo semestre del año por la menor aportación de la TLTRO”. En cuanto a las comisiones netas, si bien espera un crecimiento medio del +6%, “los movimientos de mercado que afectan al negocio de CIB podrían llevar a que se sitúe por debajo de lo esperado”.

Mientras, “los gastos de explotación, así como las provisiones, mantendrán una senda de crecimiento en línea nuestras estimaciones y con las guías proporcionadas, donde el coste de riesgo debería situarse por debajo de los niveles de 2021”.

Por otro lado, la generación orgánica de capital prevista en el trimestre, y en ausencia de impactos concretos, “será suficiente para compensar el consumo derivado de las menores plusvalías latentes de la cartera de renta fija, que de media en el trimestre calculamos que podría elevarse a -10 pbs, siendo BBVA el más afectado (-16 pbs estimados)”, apunta Álvarez. En el caso de Caixabank, “el ratio de capital debería mostrar una caída significativa al incluir el impacto del programa de recompra de acciones que se eleva a -83 pbs”.

A pesar de que la evolución de la morosidad por el momento no se ve afectada en el entorno macro actual, “ante las dudas crecientes de recesión consideramos que las entidades optarán por ser prudentes y mantener las guías aun existiendo margen para mejorarlas”. “Consideramos que las caídas recientes provocadas por este motivo y por el anuncio del impuesto a la banca (aún pronto para calcular impacto) ha llevado a las cotizaciones a niveles que descuenten un escenario excesivamente negativo y que no se justifica, con unos múltiplos de PER 23e 6,1x y P/VC 0,5x”, explica la analista de Renta 4.

Sin embargo, el sector se enfrenta a esta etapa “con unos niveles de capital holgados, un entorno de subidas de tipos que apoyan el margen de intereses, coberturas más elevadas de dudosos y menores activos problemáticos”.

En ese sentido, “aunque el potencial a precio objetivo tras las caídas es elevado en todos los bancos bajo cobertura, estos niveles de entrada nos parecen atractivos y aprovecharíamos para tomar posiciones en BBVA y Caixabank, dos entidades que consideramos que desde un punto de vista de gestión de riesgo están mejor posicionadas”.