En pleno shock tras la quiebra de Lehman Brothers, en octubre de 2008 el Banco Central Europeo en una operación coordinada con el resto de grandes bancos centrales del mundo decide bajar los tipos, que en aquel momento estaban por encima del 4%. Fue la primera vez que las autoridades monetarias del mundo actuaban de forma conjunta y el objetivo era parar la primera oleada del tsunami que había generado a nivel global el sistema financiero.

Tras esa medida, el BCE continuó la bajada de tipos hasta primeros de 2011, cuando bajo el mandato del francés Jean Claude Trichet, el banco central optó por volver a subir los tipos. Poco después, cuando Mario Draghi asumió la presidencia de la institución, los tipos de interés se situaron en cero. Mucho antes la FED ya había adoptado esa decisión.

No es necesario recordar que en aquellos años la cotización de la banca se desplomó. Desde luego la evolución de las entidades financieras en los mercados no es achacable a la evolución de los tipos de interés, ni a la acción del banco central (que ha logrado inyectar liquidez en sus balances con políticas como el LTRO). Sin embargo, una vez parado el golpe, al sector le cuesta ser rentable cuando su negocio de prestar dinero es prácticamente imposible con unos tipos de interés a cero.

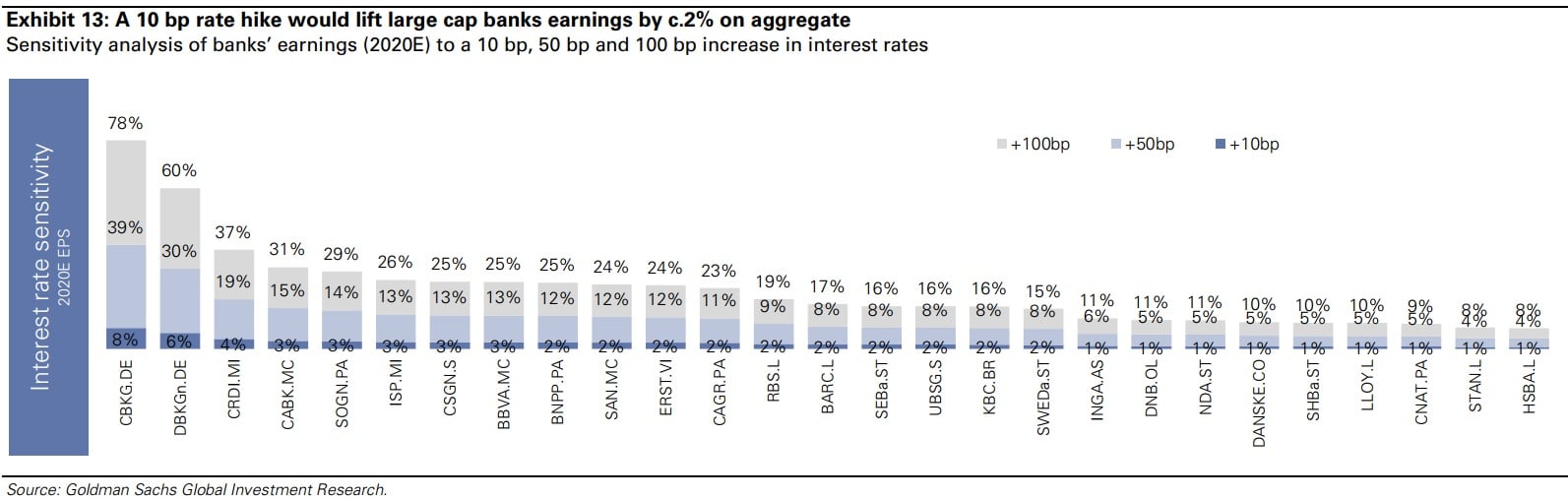

Recientemente, los expertos de Goldman Sachs han publicado un informe para sus clientes sobre la banca europea. Calculan que cada subida de 10 puntos porcentuales implica un aumento del 2% del beneficio estimado para 2020 sobre los grandes bancos de la eurozona. Los bancos que mejor se tomarían una subida de los tipos de interés son aquellos con una gran base de depósitos y una menor rentabilidad.

De acuerdo a los cálculos del banco, en España Caixabank y BBVA son los que más se beneficiarían dentro del Ibex 35. Ellos prevén que con una subida de 50 puntos básicos de los tipos, CaixaBank incrementaría un 15% su beneficio. Si la subida fuera de 100 puntos básicos, la mejora sería de un 31%.

En el caso del BBVA el aumento de las ganancias en esos dos escenarios sería de un 13% y de un 25%. Para el Santander, como se puede ver en el siguiente gráfico, el incremento de los beneficios sería del 12% y del 24%, respectivamente.

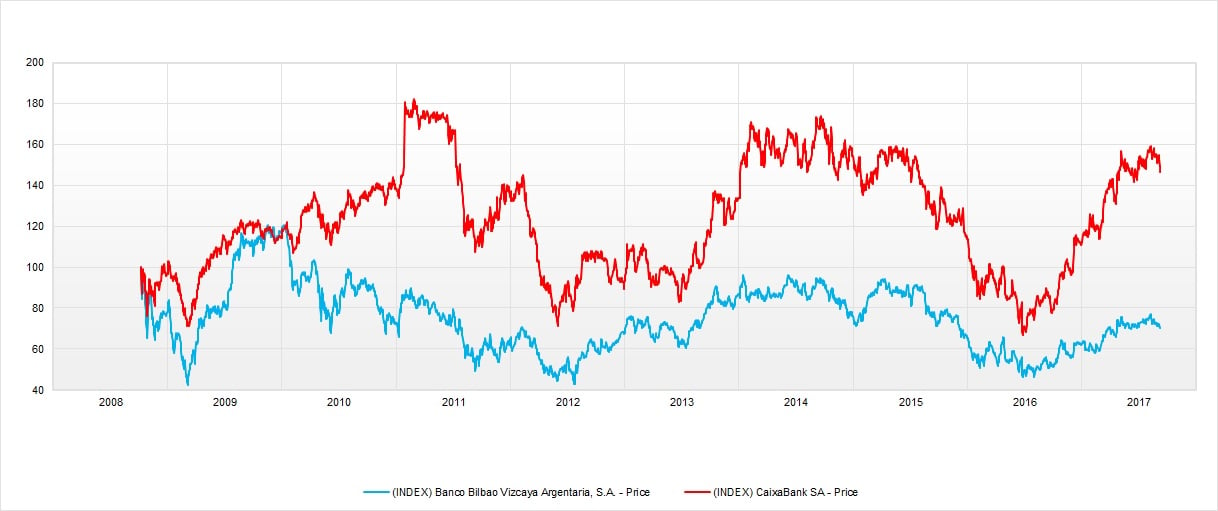

¿Cómo han reaccionado CaixaBank y BBVA desde 2008?

Desde el primer recorte de tipos tras la crisis de Lehman Brothers, el 8 de octubre de 2008, CaixaBank ha logrado recuperar un 48,89% de su capitalización. Sin embargo, ha caído casi un 30%.

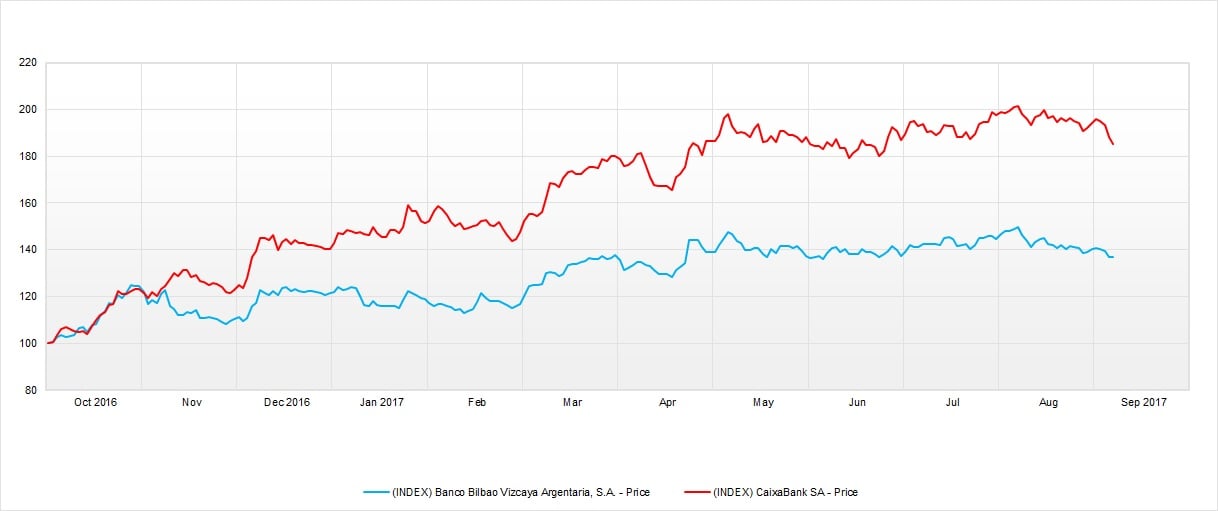

El BCE llevó los tipos a cero el 10 de marzo de 2016, desde ese momento, las acciones de CaixaBank han subido un 88%, frente al 37% de BBVA.

Hay que tener en cuenta que en este periodo, la banca española no ha estado impasible, con lo que el efecto de los tipos ha sido marginal. Desde la crisis, el sistema español se ha reestructurado y ambas entidades han sido protagonistas de las principales compras del sector. Recientemente, de hecho, se ha conocido que BBVA se ha postulado como posible comprador de la unidad española de Deustsche Bank y CaixaBank está asimilando la adquisición de BPI.

Tampoco se las ha juzgado solo por su negocio en España, a BBVA, por ejemplo, la crisis de México tras la llegada de Donald Trump también le afectó.

En lo que va de año, el sector sigue subiendo en bolsa animados por la recuperación de la economía y a la posiblidad de que a partir de ahora el BCE comience a normalizar su política monetaria.

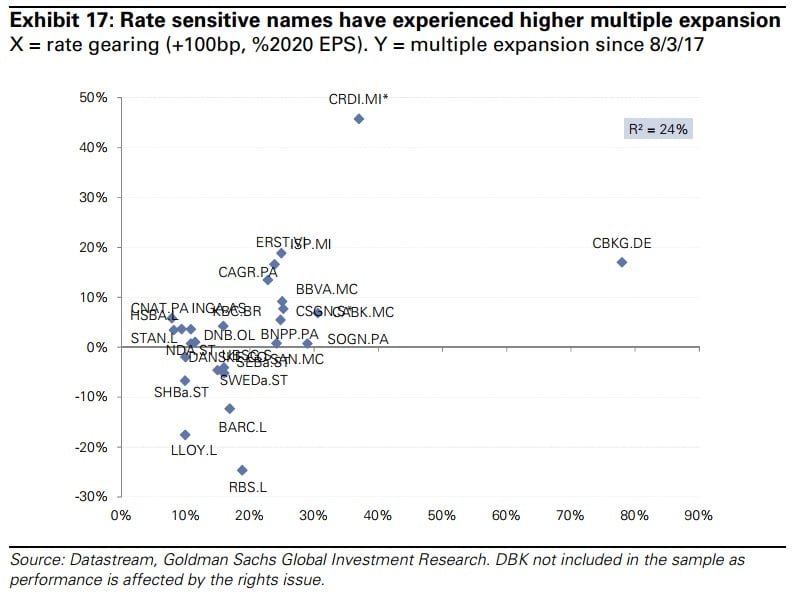

Los expertos de Goldman Sachs se preguntan hasta qué punto la posible subida de tipos de interés –que no se espera hasta 2019-, ya está contenida en los precios. Y, en consecuencia, cómo va a afectar a sus cotizaciones a partir de ahora la cascada de comentarios que se comenzará a producir a favor y en contra de posibles alzas del precio del dinero.

En Goldman Sachs consideran que se podría materializar una caída si se asume que los tipos pueden seguir cayendo, un escenario que, en cualquier caso no contemplan.

Por otro lado, consideran que si las expectativas de subidas se alejan en el tiempo, los nombres en Europa que más lo sufrirían en la cotización serían los alemanes, fundamentalmente Commerzbank.