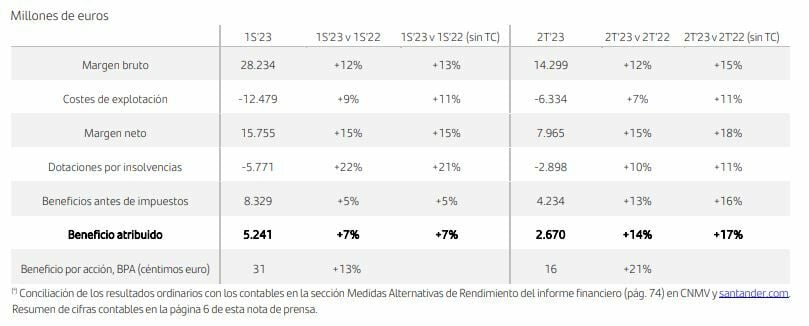

Banco Santander explica que las ganancias de 5.241 millones se explican gracias a que el fuerte crecimiento de los ingresos, especialmente en Europa, neutralizó el aumento interanual de las provisiones en Norteamérica y Sudamérica. En el segundo trimestre estanco, el beneficio atribuido aumentó un 17% frente al mismo trimestre del año anterior, hasta los 2.670 millones de euros.

El grupo destaca que la fortaleza de los resultados se reflejó en el aumento de la rentabilidad y el valor para los accionistas, con un retorno sobre el capital tangible (RoTE) del 14,5% (+80 puntos básicos); un beneficio por acción (BPA) de 31 céntimos de euro, un 13% más, y un valor contable tangible (TNAV) por acción a cierre de junio de 4,57 euros. Si se tienen en cuenta los dividendos en efectivo con cargo a los resultados de 2022, el TNAV por acción más el dividendo en efectivo por acción creció un 11% frente al mismo periodo del año anterior. En los primeros seis meses del año, la creación de valor para los accionistas (TNAV más dividendo en efectivo) es equivalente a más de 6.000 millones de euros.

El volumen de préstamos se mantuvo estable en el periodo, con un crecimiento de la financiación al consumo del 8%. La cartera de préstamos del banco continúa muy diversificada en todas las geografías y líneas de negocio (hipotecas, consumo, empresas, auto y Corporate & Investment Banking o CIB).

Los recursos de clientes aumentaron un 4%, hasta 1,13 billones de euros, con un crecimiento de los depósitos del 4% gracias al incremento de clientes minoristas y de CIB. Los clientes siguieron utilizando los depósitos para amortizar deuda en el trimestre, especialmente hipotecas.

Los ingresos crecieron un 13%, hasta 28.234 millones de euros. El aumento de la actividad de los clientes y las subidas de los tipos de interés propiciaron un incremento del 15% del margen de intereses, con crecimiento en todas las regiones y especialmente fuerte en Europa (+32%). Los ingresos por comisiones aumentaron un 5%, impulsados por las ventas de productos de valor añadido, especialmente en los negocios globales del banco (CIB, Wealth Management & Insurance, PagoNxt y el negocio de auto), que en conjunto representan el 42% de los ingresos por comisiones.

El margen de intereses y las comisiones suponen el 96% de los ingresos totales del grupo, lo que refleja la calidad de los resultados, ha destacado la entidad.

Aunque la presión inflacionista causó un aumento de los costes del 11%, la ratio de eficiencia mejoró en 1,3 puntos porcentuales interanuales, hasta el 44,2%, gracias a que el banco siguió mejorando la productividad y reduciendo los costes en términos reales (-1%).

Las dotaciones aumentaron un 21% en términos interanuales y permanecieron estables frente al trimestre anterior. El crecimiento interanual se explica principalmente por la normalización en Estados Unidos tras la pandemia, así como por el incremento de las provisiones en Brasil y el aumento de la cobertura de la cartera hipotecaria en francos suizos, en Polonia. En Estados Unidos, las dotaciones se redujeron frente al primer trimestre del año.

La calidad crediticia se mantuvo sólida, con un coste del riesgo del 1,08%, por debajo del objetivo fijado para el conjunto del año. La ratio de morosidad se mantuvo estable en el 3,07%.

Al final del segundo trimestre, la ratio de cobertura de liquidez del grupo (LCR), que mide los activos líquidos frente a las salidas esperadas de efectivo a corto plazo en un escenario de estrés, fue del 158%. A junio de 2023, el colchón de liquidez, compuesto por activos líquidos de alta calidad (HQLA), superó los 300.000 millones de euros, de los que más de 200.000 millones eran en efectivo, lo que equivale al 20% de la base de depósitos del banco. Aproximadamente el 80% de los depósitos de particulares están asegurados con sistemas de garantía de depósitos.

La ratio de capital CET1 fully loaded se situó en el 12,2%, por encima del objetivo de capital del grupo, gracias a la generación de capital orgánico bruto (+21 puntos básicos) que compensó el cargo para el pago futuro de dividendos en efectivo correspondiente a los resultados2 de 2023 y el coste de la adquisición de los minoritarios de Santander México.

Retribución al accionista

La junta general de accionistas de Banco Santander aprobó un dividendo final en efectivo a cargo de los resultados de 2022 de 5,95 céntimos de euro por acción, que se pagó en mayo de 2023. Así, el dividendo total en efectivo con cargo a 2022, de 11,78 céntimos de euros por acción, aumentó un 18% con respecto al año anterior. El banco también ha completado dos programas de recompra de acciones con cargo a 2022 por valor de 1.900 millones de euros. Con ello, el banco ha recomprado el 7% de sus acciones en circulación desde noviembre de 2021.

Si se suman los dividendos en efectivo y las recompras de acciones, la remuneración total al accionista con cargo a 2022 alcanzó los 3.842 millones de euros, lo que representa aproximadamente el 40% del beneficio ordinario del grupo en 2022 y una rentabilidad equivalente por encima del 8%. El consejo aprobó una nueva política de remuneración al accionista, que aumenta el payout del 40% al 50% del beneficio atribuido del grupo en 2023.