El citado informe, que ha sido remitido hoy a la Comisión Nacional del Mercado de Valores (CNMV), concluye que la oferta es “positiva y atractiva desde el punto de vista industrial, pero considera que el valor de la contraprestación en efectivo es mejorable”.

El consejo de Abertis se reunió ayer en Madrid, coincidiendo con el día en el queACS lanzó, finalmente, la oferta por la concesionaria a través de su filial alemana Hochtief, tal y como descontaba prácticamente todo el mercado.

Se trata de un precio que es un 6% superior a la cotización actual y está un 13,6% por encima de la oferta realizada por Atlantia.

La oferta se realiza a través de Hochtief y se realizará gracias a una ampliación de capital que realizará esta filial. ACS controla más del 70% de la compañía alemana y cuenta con un aval de 14.963 millones de euros de JPMorgan que garantiza el importe máximo en efectivo que la empresa está dispuesta a pagar.

Ayer, tras producirse el que podría ser el inicio de una guerra de opas, Abertis cerró la sesión con una subida del 7,02%, mientras que ACS avanzó un 5,17%.

Así, las ganancias anuales de la compañía que preside Florentino Pérez avanzan hasta el 10%, mientras que Abertis se afianza como la tercera mejor compañía del Ibex 35 en lo que va de 2017, al revalorizarse un 42%, por detrás de Cellnex y de IAG.

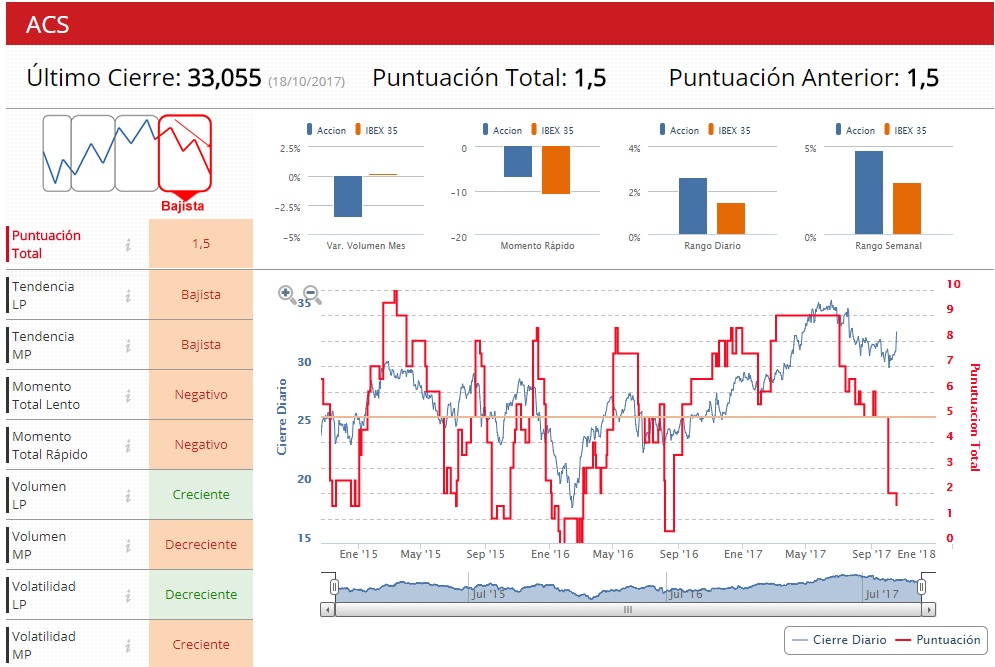

Los indicadores técnicos de Estrategias de Inversión dan una puntuación a ACS de 1,5 sobre 10, compañía que se encuentra en fase bajista, con una volatilidad decreciente en el largo plazo pero creciente en el medio.

Los indicadores de la zona premium recortan la puntuación de Abertis tras la oferta de ACS, hasta los 8,5 puntos, desde los 9 puntos anteriores. La concesionaria se encuentra en fase alcista, también con una volatilidad decreciente en el largo plazo, pero creciente en el medio.

El consejo de Abertis se pronunciará sobre la contraoferta de Hochtief cuando coresponda.

Enuna carta a sus empleados, la filial alemana de ACS, ha indicado que la presentación de la oferta por abertis es sólo el comienzo de un proceso formal que durará hasta el priemr semestre de 2018.

Lo que sí ha señalado el consejo de la compañía es que no prevé acudir a la oferta de Atlantia con autocartera.

Abertis ha señalado que su principal accionista, Criteria Caixa, piensa acudir con su 15% a la opa del grupo italiano en su modalidad en acciones.

Por su parte, el CEO de Atlantia ha afirmado que evaluará todas las opciones, en referencia a `psobles cambios en su oferta por Abertis.