Abengoa lleva suspendida en el mercado desde el pasado 14 de julio en medio de su tercera reestructuración. El acuerdo propuesto por el consejo sigue en pie y es lo que provoca el rechazo de un buen número de accionistas de la compañía de ingeniería que consiguió menos de la adhesión requerida. Hablamos de 203 millones de euros de financiación adicional con garantía en un 70% del ICO, con el visto bueno del gobierno español. Instituto de Crédito Oficial que además aporta 50 millones de euros del montante final, siempre que la Junta de Andalucía participe con un crédito de 20 millones. Además se reestructura la deuda con los bancos, con Santander a la cabeza y los fondos que lidera KKR.

Pero el dinero de la Junta de Andalucía no llega. Esos 20 millones del euros que tienen como nueva fecha límite el próximo 12 de noviembre y que significan el ser de Abengoa como empresa viable o la entrada en concurso de acreedores. Pero esto es solo el principio del atolladero en el que está inmersa la empresa. Porque el plan del consejo significa que Abengoa SA, la cotizada apenas tendrá un 2,7% de Abenewco 1, la empresa que controlarán los bancos y los fondos y que tendrá los activos de valor del grupo, tal y como ocurre ahora mismo con Pescanova.

Y esa es la segunda parte del conflicto: unos 1000 minoritarios, que suponen el 10% de su capital quieren que ese sea su porcentaje en la “nueva “ Abengoa, por lo que en la Junta de Accionistas convocada para el 16-17 de noviembre quieren destronar al consejo de administración. Y su presidente Gonzalo Urquijo, señala que si cambia el consejo, los acreedores financieros, con Santander a la cabeza, no refinanciarán a Abengoa.

Esos accionistas, agrupados en la plataforma AbengoaShares presentarán esta semana un plan de reestructuración alternativo para implementarlo cuando cese, señalan, el consejo. Su idea, contactar con acreedores y bonistas, así como con operadores financieros para garantizar un futuro diferente para la compañía, que además de la viabilidad, mantenga el empleo y la sede social en Andalucía.

Así las cosas la batalla está servida, con órdago incluido, mientras la compañía sigue desangrándose al no tener efectivo para emprender los proyectos. A pesar de ello alguno fluye: es el caso de la adjudicación de unos trabajos en Chile en una subestación eléctrica a principios de octubre.

Y es que el patrimonio neto de Abengoa es negativo. En concreto de 388 millones de euros y por ello está en causa de disolución. Entonces en paralelo a lo anterior- una operación que atañe a la cabecera de las sociedades AbenewCo1, lo que será la Nueva Abengoa- la compañía necesita que la deuda de 153 millones se convierta en préstamos participativos a los que han de adherirse al menos el 96% del total de los mismos. Y la adhesión solo ha llegado al 82,14% de sus acreedores.

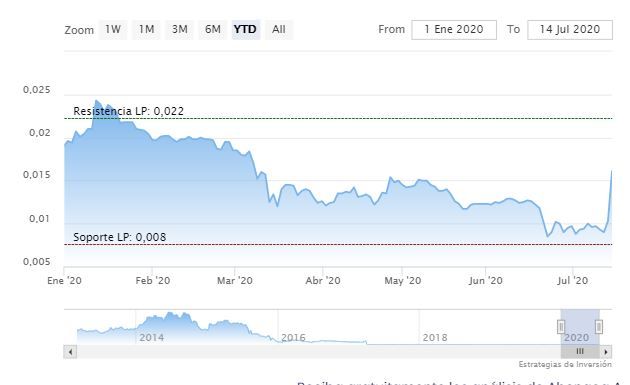

En cuanto a la acción, a Abengoa ni está ni se le espera en el mercado. Suspendida como decimos desde el pasado 14 de julio, subió un 63% el último día de cotización en el Mercado Continuo y su saldo anual se corrigió claramente para mantenerse en negativo, con una caída acumulada del 34%.