Abengoa por fin tiene un plan

Abengoa logró sacar adelante el apoyo de acreedores y ha logrado nuevas líneas de liquidez para relanzar su actividad. La sustitución de deuda financiera por deuda convertible ha dado alas a la compañía que además dispone de una nueva línea de avales por más de 140 millones de euros.

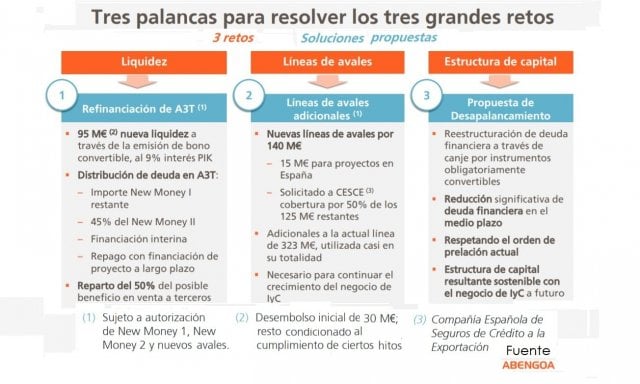

Abengoa presentó sus “tres palancas” para el futuro que pasa por aumento de liquidez, líneas de avales y la mejora de la estructura de capital.

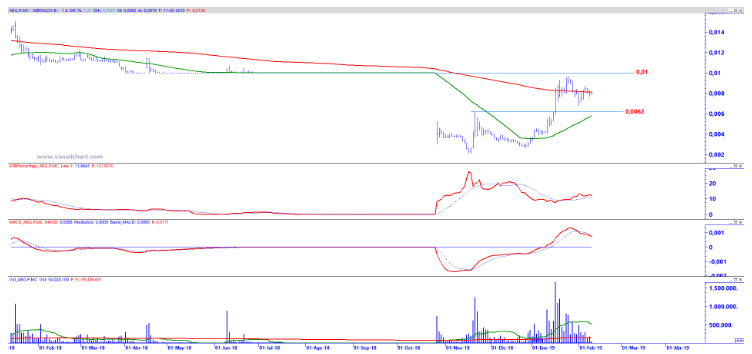

Y algo está pasando cuando los indicadores Premium no hacen más que aumentar su puntuación. Abengoa B ya está casi en aprobado en los indicadores técnicos, pero lo interesante ha sido la evolución tan rápida desde enero: ha pasado de una puntuación de 0.5 a 4.5 en apenas un mes. Recordemos que no deberíamos subirnos al valor hasta que no pase los indicadores al menos 5 puntos sobre 10 posibles.

A nivel técnico, Abengoa B: La recuperación que parte desde mínimos de noviembre del año pasado se estanca en las proximidades de la resistencia de los 0,01, obligando a la curva de precios a oscilador en torno a su media móvil simple de 200 periodos o de largo plazo.

Grupo San José, el proyecto de Castellana Norte se pone feo a nivel mediático

Y es que lo que parecía que por fin se iba a realizar la nueva Castellana Norte, donde BBVA tiene el 75% del proyecto y Grupo San Jose el 25% del mismo, con todo el “ruido” que está apareciendo entorno al expresidente del BBVA y posibles casos de corrupción en dicho proyecto, pueden hacer que se retrase o por lo menos no se inicie momentáneamente.

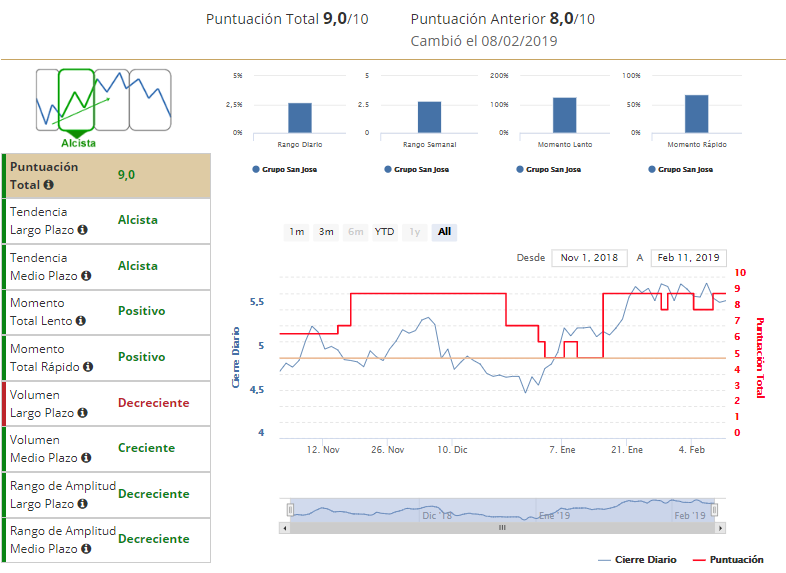

Nuestros indicadores Premium siguen dando un 9 sobre 10 a Grupo San Jose, que es uno de los valores más alcistas: de momento el indicador Premium de San José (color rojo) está por encima del precio y eso es buena señal.

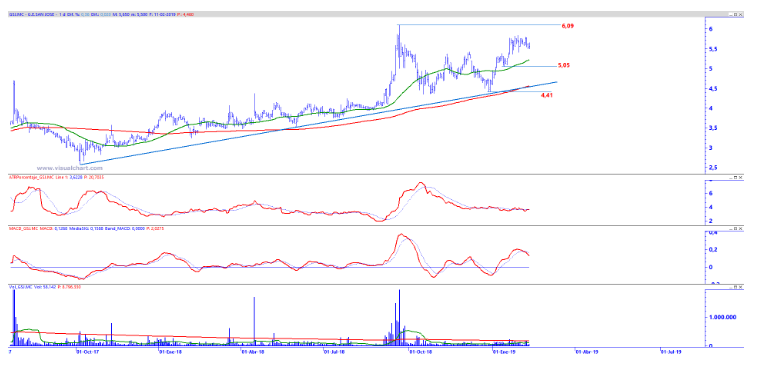

A nivel técnico, Grupo San José: Desarrolla una estructura de máximos y mínimos crecientes que parte desde los 4,41, cota que funciona como aproximación a su directriz creciente primaria y a su media móvil simple de 200 periodos, y cuyo objetivo se establece en los 6,09.

OHL, a la espera del nuevo plan estratégico y la salida de Villar Mir

OHL llegó a valer hace cinco años 1.500 millones de euros en bolsa. Ahora ahora apenas sobrepasa los 220 millones. Está claro que la compañía presidida por Villar Mir no ha logrado reponerse de los casos de corrupción ni una mala gestión de sus activos.

Ahora mismo, OHLa está buscando -según publicó "OK Diario"- una venta de la participación de Villar Mir y que salga del accionariado. La banca acreedora ha parado la concesión de nuevos avales hasta que no conozca el nuevo plan estratégico que OHL presentará en el primer trimestre del año.

Lo cierto es que la renovación de avales y de nuevos créditos fue uno de los asuntos pendientes que no cerró Juan Osuna, consejero delegado de la constructora hasta finales de junio. Ahora, las prisas se le echan encima a Fernández Gallar, que gestiona esta patata caliente desde el pasado otoño.

Moody's ya alertó a OHL

La agencia de calificación Moody´s rebajo el rating de OHL pasando de B3 a Caa1 por carecer de dichos nuevos avales necesarios para su actividad. A pesar de ello la propia agencia recordaba que OHL tiene una “holgada liquidez” de más de 345 millones en caja, lo que le supone tener una estabilidad financiera para ejecutar el plan de negocio.

El Grupo Villar Mir ha reducido por debajo de la cota del 35% su participación de único socio de referencia en el capital de OHL, al situarla en el 34,65% desde el porcentaje anterior del 38,3%. El descenso de la posición de la familia Villar Mir en la constructora es consecuencia del “vencimiento parcial” de un contrato de derivados sobre acciones de la empresa, tal y como ha anunciado el grupo a la Comisión Nacional del Mercado de Valores (CNMV).

Desde el pasado mes de junio, Villar Mir ha pasado de ostentar más de la mitad de los títulos de OHL al actual 34,6%. Y es que, pese a que el mensaje que siempre se ha transmitido desde el grupo era que no entraba en sus planes la reducción en la participación de la constructora española, las deudas pueden estar haciendo cambiar de opinión a la familia Villar Mir.

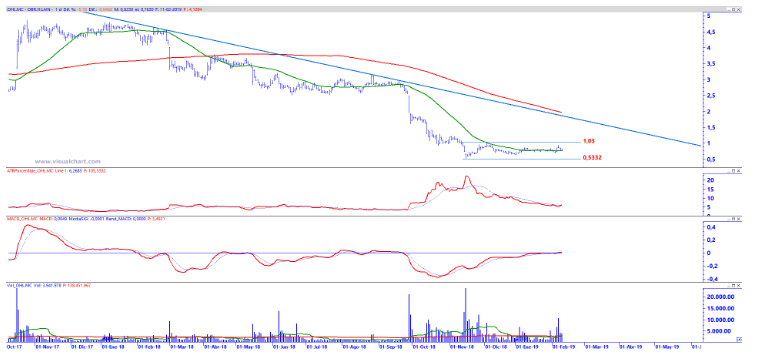

A día de hoy OHL es un valor bajista según nuestros indicadores Premium, con una puntuación de 2 sobre 10 y no deberíamos de estar en el valor con estas puntuaciones tan bajas.

A nivel técnico, OHL: Mantiene su letargo en torno a dos niveles claramente identificables como son la resistencia de los 1,03 y el soporte de los 0,5332, movimiento que aplana su media móvil simple de medio plazo en un contexto de debilidad en todo marco temporal de análisis.

Regístrese gratis en Estrategias de Inversión y recibirá análisis y recomendaciones para invertir.