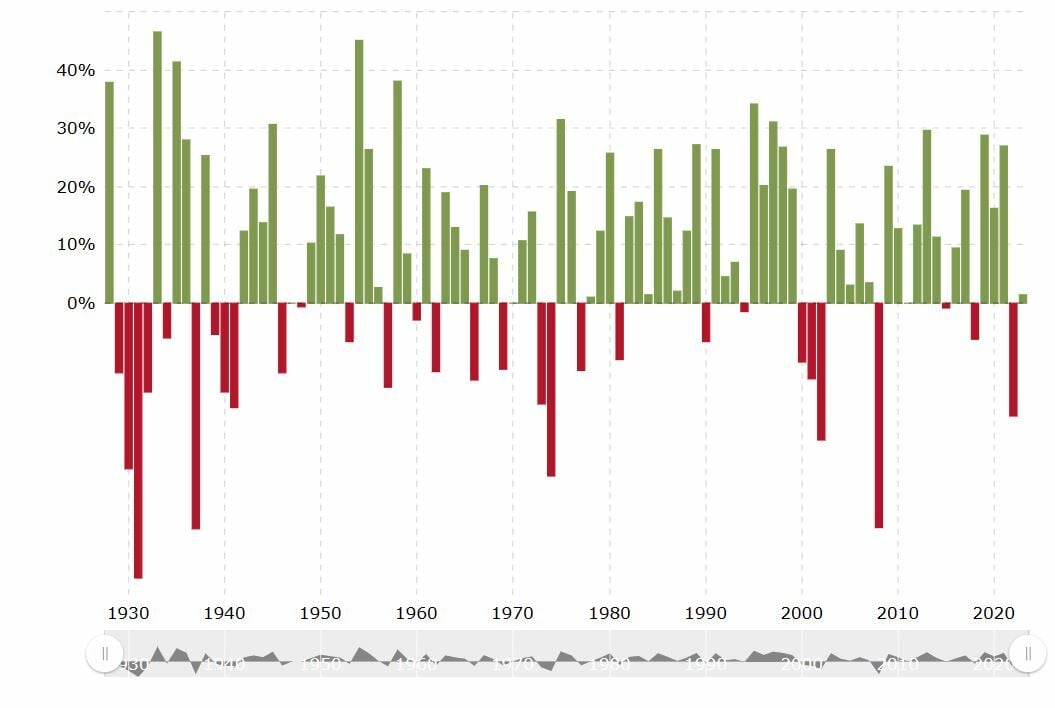

La historia tiende a ser cíclica, se repite. 2022 será recordado como uno de los peores años que han vivido la bolsa y los bonos. El S&P 500 corrigió un 19,4% en el ejercicio. Unas pérdidas muy abultadas que se minimizan si se miran con perspectiva. De hecho, antes de 2022, había que remontarse a 2018 para ver el año más cercano en que el índice cerró con pérdidas. Fueron del 4,4%( incluidos dividendos), un año en el que muchas acciones terminaron tocando nuevos máximos. Un ejemplo fue Amazon, que subió un 28% ese año.

Pero la peor pérdida de los últimos años para el índice fue 2008. Un ejercicio en el que el S&P 500 cayó un 37% a razón de la crisis hipotecaria que provocó el colapso de varias grandes entidades financieras y una espiral que afectó a toda la economía. Entonces, el afamado inversor Warren Buffett aseguraba en una carta a sus accionistas que los vientos en contra continuarían (en la economía) en 2009, pero no podía predecir cómo reaccionaría el mercado. "Estamos seguros, por ejemplo, de que la economía será un caos a lo largo de 2009, y probablemente mucho después", dijo. "Pero esa conclusión no nos dice si la bolsa subirá o bajará".

A medida que los inversores entran en un nuevo año y la economía y los mercados siguen siendo volátiles, es importante prestar atención a esas advertencias, así como reconocer la nota de optimismo.

Aunque no hay forma de saber si se avecina o no un mercado alcista en este momento, los inversores pueden fijarse en el comportamiento pasado del mercado para hacerse una idea de lo que pueden esperar en general.

En su carta de 2008, Buffett señalaba que en los 44 años transcurridos desde el inicio de su mandato en Berkshire Hathaway, el mercado había ganado en el 75% de esos años. "Supongo que un porcentaje similar de años será positivo en los próximos 44", dijo.

En los 14 años transcurridos desde entonces, sólo ha habido dos años, incluido 2022, en los que el S&P 500 perdió valor, lo que equivale a una tasa de éxito del 86%.

¿Significa eso que a los inversores les esperan más años malos? Probablemente. Pero eso no debería ser alarmante, por dos razones.

En primer lugar, los inversores no saben cuándo será el próximo año bajista, digan lo que digan los expertos. Buffett admitió en esa misma carta: "Ni Charlie Munger, mi socio al frente de Berkshire, ni yo podemos predecir con antelación los años ganadores y perdedores". Pero incluso si el mercado "debiera" sufrir nuevas pérdidas según la relación histórica entre años alcistas y bajistas de la experiencia de Buffett, también parece improbable que esto ocurra en 2023. En el pasado, dos años consecutivos de caídas han sido una rareza que sólo ha ocurrido dos veces desde 1965, incluyendo un caso de tres años consecutivos de caídas. Pero en las pocas veces que se ha dado la situación, (crisis del petróleo, puntocom, II Guerra Mundial o la Gran Depresión), el segundo año fue peor que el primero... y el tercero acabó siendo desastroso. El caso más reciente fue del 2000 al 2002. El primer año las pérdidas fueron del -10,14%, el año del ataque a las Torres Gemelas y el Pentágono hicieron que el selectivo estadounidense perdiera un -13,04% mientras que en 2022 las pérdidas ascendieron a -23,37%. Y el S&P 500 tardó más de siete años en volver a los niveles a los que cotizaba en 2009.

Rendimientos anuales del S&P 500. Fuente: Macrotrends

A pesar de los datos, en la inmensa mayoría de los casos, a un año bajista le sigue una subida.

La clave, como dice Buffett, es que si la cartera que tiene es diversificada y se amplía de forma sistemática, la volatilidad de uno o varios años no debería importar demasiado. La tesis de inversión no debería cambiar en función del tipo de mercado en el que se encuentre, aunque las decisiones de inversión sí cambien. Entrar en el mercado significa que habrá años malos. Buffett reconocía en esta carta de 2008 rescatada por The Motley Fool que hay cuatro elementos que busca en las compañías en las que invierte, más allá de si el ciclo es bueno o malo. (Ver: ¿Por qué invertir como Warren Buffett sigue funcionando?)

- Desarrollar una fuerte posición de tesorería.

- Construir fosos que eviten dañar la cartera en momentos de alta volatilidad

- Ampliación de los flujos de beneficios

- Fomentar la gestión, de forma que si hay alguna acción que haya sobrepasado nuestros controles de volatilidad o gestión del riesgo, no tengamos miedo a deshacernos de ella.

Y además, en años malos se puede seguir el notable consejo de Buffett de “ser codicioso cuando los demás son temerosos”. Una estrategia que llevó a cabo en 2022 con la compra de TSCM, Occidental Petroleum o Citigroup.

¿Cree Buffett que se avecina un mercado alcista? Sí. ¿En 2023, concretamente? Nadie lo sabe pero, sea como sea el año, los inversores deberían centrarse en lo que pueden controlar, y eso incluye construir una cartera de valores de calidad y mantenerlos a largo plazo para tener las mayores posibilidades de éxito en el mercado.