Las acciones y bonos del Tesoro de EE.UU. se siguen hundiendo, llevando a Wall Street a su peor liquidación desde junio de 2020, cuando estábamos en el esplendor de la pandemia del covid-19, debido a los temores de una Reserva Federal más agresiva si se quiere según Kate Duguid, Eric Platt e Ian Johnston en Financial Times.

Wall Street sufrió la peor liquidación desde los primeros días de la pandemia después de que los datos oficiales mostraran que la inflación de EE. UU. aumentó inesperadamente en agosto, aumentando el espectro de que la Reserva Federal deberá actuar de manera más agresiva para combatir el aumento de los precios.

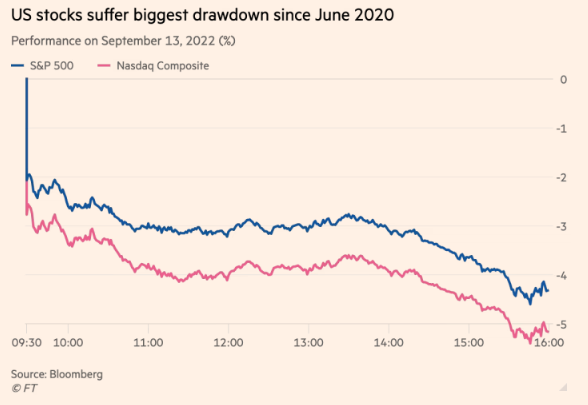

El índice bursátil de referencia S&P 500 cayó un 4.3%, su peor día desde junio de 2020 con el 99% de sus empresas perdiendo valor. El Nasdaq Composite cayó un 5.2% debido a que los grupos tecnológicos considerados más expuestos a tasas más altas fueron los más afectados por las ventas.

El rendimiento de la deuda pública a corto plazo que rastrea las expectativas de tasas de interés alcanzó su nivel más alto en casi 15 años, ya que los inversores aumentaron sus apuestas de que la FED tendrá que hacer más para acabar con la inflación galopante.

Los inversores valoraron el martes una probabilidad de 1 en 3 de que el banco central de EE. UU. suba las tasas en un punto porcentual completo este mes, según datos de CME Group, en lugar de un aumento de 0,75 puntos porcentuales que sigue siendo la expectativa del consenso.

Las cifras de inflación aumentaron la presión sobre los encargados de formular políticas en el banco central de EE. UU., quienes prometieron hacer todo lo que esté a su alcance para reducir la espiral de precios. Su aparente determinación de cumplir con la promesa ha despertado el temor de que la economía se dirija hacia un aterrizaje forzoso.

Las acciones tecnológicas son particularmente sensibles a los cambios en las expectativas de las tasas de interés porque las valoraciones se basan en gran medida en las perspectivas de crecimiento futuro. Meta, y el fabricante de chips Nvidia estuvieron entre los mayores perdedores, ambos con una caída del 9%, mientras que Amazon perdió un 7%.

Las caídas redujeron 154 mil millones de dólares de la valoración de mercado de Apple y 109 mil millones de dólares de Microsoft, y ambas compañías registraron sus mayores pérdidas diarias desde septiembre de 2020.

Las ventas frenéticas del martes afectaron a casi todos los rincones de los mercados financieros estadounidenses. En un momento durante la jornada bursátil, casi 2.000 acciones que cotizan en la Bolsa de Valores de Nueva York cayeron en valor al mismo tiempo, un fenómeno que normalmente se ve en momentos de tensión en el mercado. Los inversores se apresuraron a protegerse contra nuevas caídas acumulando contratos de opciones de venta de acciones que podrían pagar si el mercado continúa cayendo.

Los movimientos bruscos fueron provocados por cifras oficiales que muestran que los precios al consumidor de EE. UU. aumentaron un 0.1% en agosto con respecto al mes anterior, en comparación con las expectativas de una caída del 0.1%. La tasa anual llegó al 8.3%, por debajo del 8.5% de julio, pero superior al 8.1% que pronosticaron los economistas de Wall Street.

Lo más preocupante para los formuladores de políticas de la FED es que el crecimiento de los precios al consumidor básicos, que excluye elementos volátiles como la energía y los alimentos, aumentó del 5.9% al 6.3%.

Matt Peron, director de investigación de Janus Henderson Investors, dijo que los datos "fueron inequívocamente negativos para los mercados de valores".

Peron agregó: “El informe más caliente de lo esperado significa que tendremos una presión continua. . . a través de alzas de tasas. También hace retroceder cualquier 'pivote de la Fed' que los mercados esperaban en el corto plazo".

En el mercado de bonos del Tesoro, el rendimiento a dos años, que sigue de cerca las expectativas de las tasas de interés, subió a su nivel más alto desde octubre de 2007, y terminó el día con una subida de 0.18 puntos porcentuales en 3.75%.

“Lo más dramático... en el mercado del Tesoro hoy fue el movimiento en los rendimientos a dos años”, dijo Tom di Galoma de Seaport Global Holdings. “Este número puso en el mapa claramente que la Fed va a hacer un aumento de 0.75 puntos porcentuales y tal vez más”.

Tras el informe, los inversores en el mercado de futuros apostaron a que la tasa de interés de referencia de la Fed se ubicaría en 4.17% para fin de año, frente a las expectativas de 3.86% antes del informe. Eso implica un aumento de 0,75 puntos porcentuales en septiembre, más otro punto porcentual completo de aumentos en el transcurso de noviembre y diciembre.