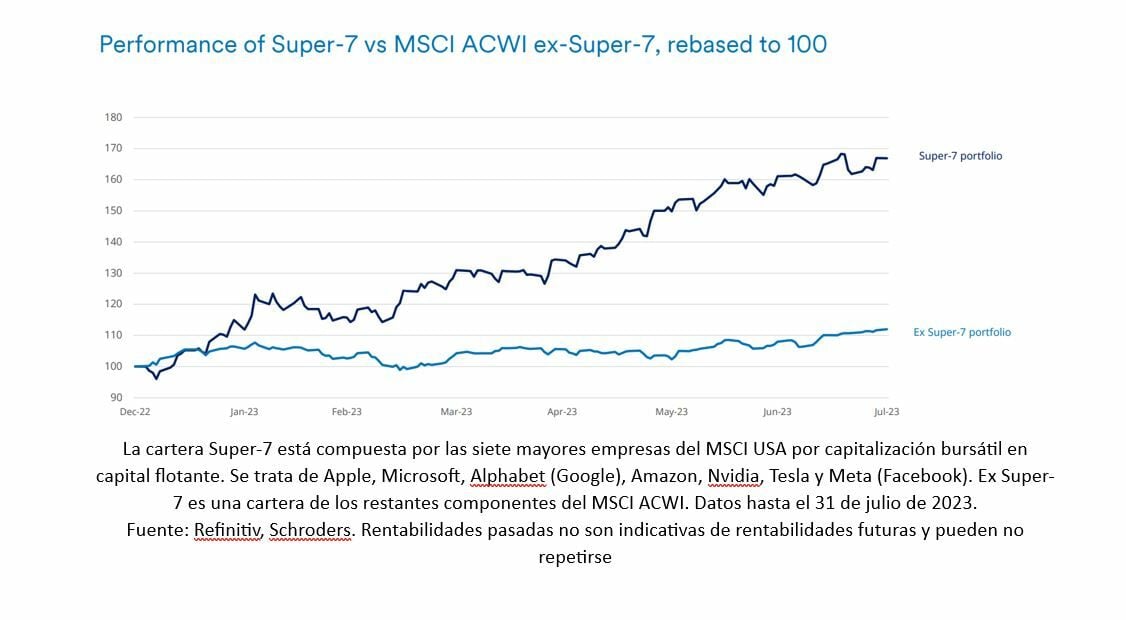

Nada como un ‘boom’ como el que está aconteciendo en los mercados bursátiles globales con la inteligencia artificial generativa para reverdecer el interés por el riesgo de los inversores. Y esto ha consolidado a las tecnológicas

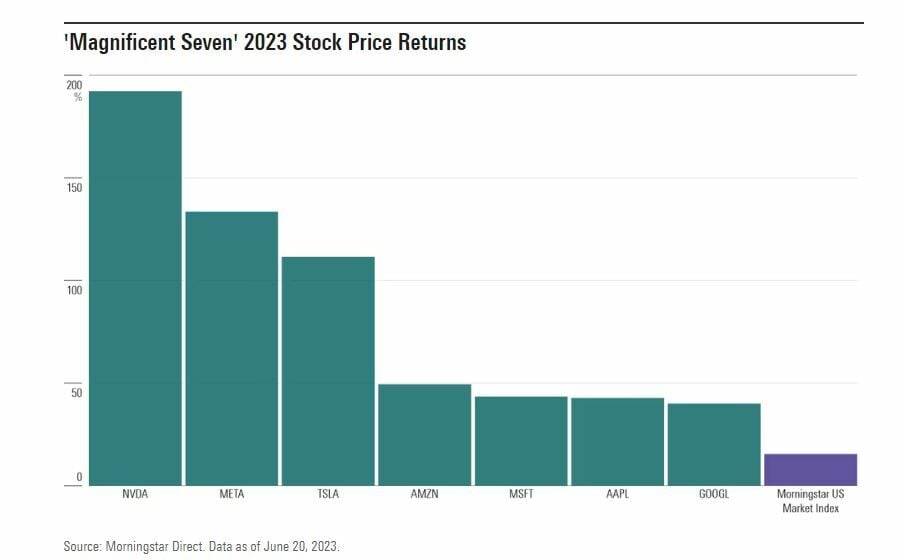

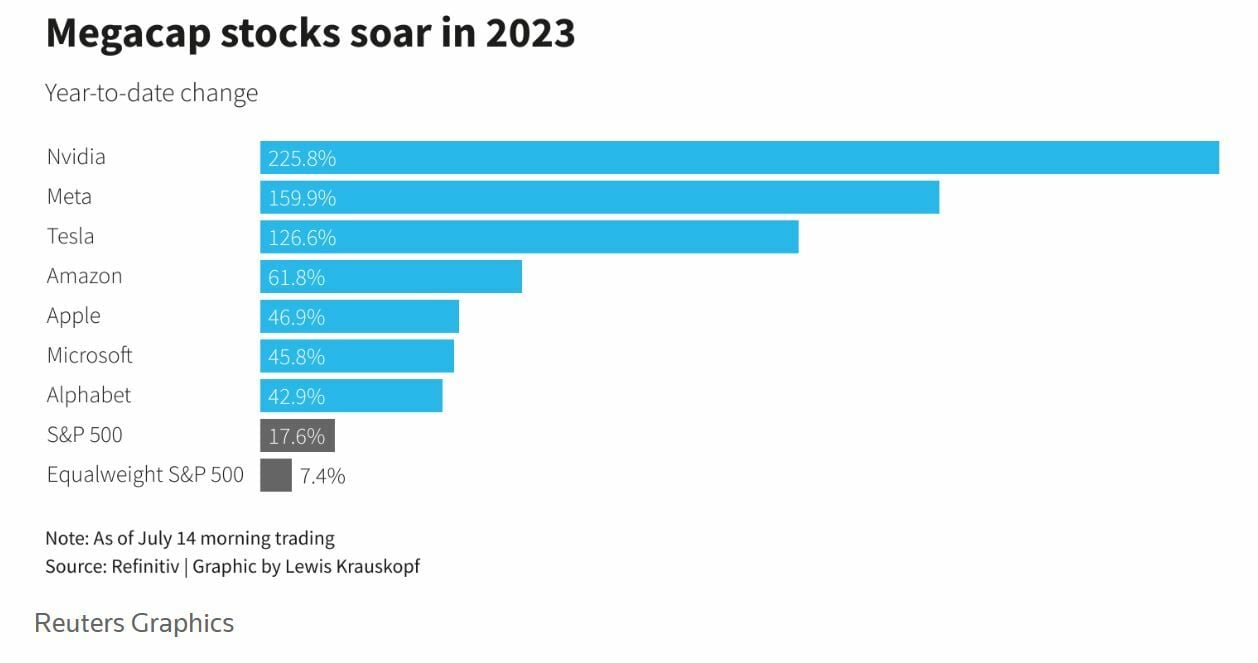

Desde ahí hemos visto, por ejemplo, cómo Nvidia se ha consolidado como uno de los grandes, en el top10 de los más capitalizados por encima del billón y multiplicando por ocho veces y media, desde la pandemia, su nivel de cotización en el mercado.

NO SOLO SON ‘LOS 7 MAGNÍFICOS’

Las Big Tech son las que más destacan, pero no olvidemos que la biotecnología domina el mercado. Es el caso de las revalorizaciones en 2023 por encima del 500% en empresas como Ambrx Biopharma o ABVC Biopharma en el Nasdaq Composite, unido a Bit Digital, ligada a la minería de bitcoins o Apply Digital que se encarga de soluciones tecnológicas para empresas.

Rafael Ojeda, analista macro global de Fortage Funds comenta que “siempre me ha gustado el sector farmacéutico, un sector en que permanentemente hay compuestos que se están desarrollando, con innovaciones clínicas maravillosas, y, esto hace que las compañías sean susceptibles de OPAs. Por tanto, hay compañías que generan muchísimo valor en cuanto sacan un fármaco al mercado”.

Pero indica que va más allá, en caso concreto de la biotecnología “no solo en lo referido a los avances tecnológicos médicos, sino también en lo relativo a la tecnología médica. Estamos pensando que de aquí a 20 o 30 años habrá cirugía a la carta, con miembros de cuerpo biónicos, con órganos sintéticos para los que no hará falta trasplantes. Son asuntos que ahora mismo se nos escapan, pero que es hacia donde vamos a futuro”.

Con sus mejores niveles históricos, en buena parte de los casos que a decir de la encuesta de gestores de Bank of America, continuará. Casi 7 de cada 10 opina que las expectativas de resultados para todo el ejercicio son las menos pesimistas desde febrero de 2022, con mejora además de sentimiento sobre el riesgo.

Incluso en algunos casos, la llegada de la IA generativa no siempre es un ‘seguro’ a largo plazo. Hyun Ho Sohn, gestor del Fidelity Funds Global Technology Fund afirma que se considera precavido o realista en lo que a la inteligencia artificial se refiere “mientras que algunas empresas, sobre todo Nvidia y Microsoft, van a obtener ganancias tangibles a corto plazo con la IA, la mayoría está tratando de promocionar productos que tienen un potencial comercial probablemente limitado a corto plazo. Por ahora, las compañías están teniendo que invertir para sostener el despliegue de la IA. Durante los próximos 18 meses, debería quedar más claro si las empresas empezarán a obtener ganancias con esta inversión”.

Para Sebastian Thomas, gestor del fondo Allianz Global Artificial Intelligence, “esto es solo la punta del iceberg, ya que todavía están las funcionalidades en una fase de desarrollo inicial. Empresas de sectores tradicionales, como la sanidad o la educación, ya han anunciado la incorporación de soluciones de IA generativa para impulsar una mayor productividad y mejorar la calidad de sus productos y servicios”, por lo que no solo hablamos de valores tecnológicos en esta mejora”.

La realidad, según considera Rafael Ojeda, analista macro global de Fortage Funds “son máquinas de ganar dinero, empresas que aprovecharon muy bien en 2022 para hacer una ‘purga’ en su interior, ajustaron costes, hicieron las cosas mejor. Entonces, en el momento en el que vieron las ‘orejas al lobo’ aprovecharon para utilizar sistemas de la economía tradicional, de ajustar costes, de ver dónde se les va el dinero y concentrarse en actividades que son más y menos rentables”.

Desde Fidelity, Hyun Ho Sohn, gestor del Fidelity Funds Global Technology Fund considera que “el mercado de la tecnología ha avanzado con fuerza este año. En muchos casos, los inversores están dejando de lado los malos datos macroeconómicos y la persistente incertidumbre sobre la inflación, lo que ha tirado al alza de las acciones”. En previsión de un aterrizaje suave en perspectiva que se combina por las empresas tecnológicas americanas de cara a futuro, con un entorno, incluso para 2024, de bajada de los tipos de interés.

LA BAJADA DE TIPOS, CLAVE DEL FUTURO TECH

Uno de los factores fundamentales que los expertos contemplan para que se produzca un despegue definitivo pasa por el momento en el que se reviertan las subidas de tipos. El mercado no solo espera el fin de las subidas, sobre todo, lo que quiere ver es la llegada de las bajadas. Pero el consenso de mercado se decanta por la llegada de esa posibilidad ya en 2024, mientras los analistas retrasan ese momento, incluso hasta la mitad del próximo ejercicio.

Víctor Peiró director de análisis de GVC Gaesco considera que las ganancias en el sector han venido para quedarse: “En cuanto a cotizaciones, hemos visto que ha habido un rebote bastante importante, y ahora creemos que deberían consolidar, pero con una tendencia ligeramente positiva. Para lo que resta del año esperamos estabilidad, con cierta tendencia positiva para ese sector”.

Y, por supuesto, su mejor y mayor ventaja, que también puede revertir, si la situación cambia, en la parte negativa del sector: su constante y continua necesidad de innovación, de adaptarse a la realidad cambiante, a la dura competencia por las que se presionan estas compañías. De ahí que, quien hoy resulta claramente ganador, como ha ocurrido con Google y el dominio cuasi absoluto de su motor de búsqueda, se vea ahora, ralentizado en favor de Microsoft y su alianza con OpenIA y el archiconocido ChatGPT.

LA IA DOMINA EL MERCADO

Factores todos ellos, ya dominados por la IA generativa, que parece haber desplazado al metaverso, entre las megatendencias que dominarán el mercado en el próximo decenio. “A Mark Zuckerberg no le tembló el pulso a la hora de cortar cabezas en el tema del metaverso, y esto es lo que está haciendo que estas compañías, no solo es que sean muy innovadoras, sino que empiecen a ser compañías realmente mejor gestionadas”, como señala el analista macro global de Fortage Funds, Rafael Ojeda.

Considera Sebastian Thomas, gestor del fondo Allianz Global Artificial Intelligence, que “si entramos en una desaceleración económica, las inversiones relacionadas con la IA en áreas como la mejora de la productividad y la automatización, por ejemplo, deberían ayudar a las empresas a "navegar" mejor en un entorno turbulento”.

Destacan desde Allianz, “que el potencial de crecimiento en la IA es muy significativo, a medida que las empresas se sienten más cómodas con esta tecnología, que irá mejorando de forma progresiva”. Lo cierto es que muchos analistas consideran que hablamos de un sector que puede haber encontrado un nuevo rumbo en estos tiempos tras la pandemia. Es el caso de Victor Peiró, director de análisis de GVC Gaesco quien indica que “nosotros creemos que esto es un sector que está beneficiado por unas tendencias a largo plazo, lo que llaman tendencias seculares, y que va a seguir así. Creemos que las compañías muestran un dinamismo bastante importante en cuanto a ir aportando nuevos servicios y adaptando sus estructuras a las nuevas condiciones del mercado”.

Y lo analiza con la vista puesta en ejemplos concretos “estamos viendo como Twitter está haciendo cambios en su modelo de negocio, Tesla también, con esas bajadas de precios que ha hecho y el incremento de la capacidad de producción en Europa y, en general, todas las tecnológicas siguen comiéndose una parte importante de la tarta del crecimiento económico mundial”. Aunque el mercado no está exento de riesgos. Dos en concreto que pueden interferir en el discurrir de estas grandes empresas tecnológicas. El primero de ellos tiene que ver con la seguridad.

De hecho, el fondo más grande del mundo, el noruego Norges Bank Investment Management llama la atención a las empresas que componen su cartera de inversión sobre las precauciones que deben tomar a la hora de invertir en la IA. Sobre todo, porque presenta oportunidades, pero también riesgos, que considera “graves e inexplorados”.

La segunda pasa por la guerra tecnológica o de defensa entre Estados Unidos y China, por el control tecnológico, y el impacto que pueda tener en los ingresos de estas compañías a partir de la entrada en vigor, el año que viene, de la negativa estadounidense a que sus empresas inviertan en compañías del sector de la IA relacionados con capacidades militares, de inteligencia o cibernéticas chinas.

De momento, como indican desde Banca March se ha producido un efecto acelerador de los pedidos de chips a Nvidia, relacionados con la inteligencia artificial, por valor de 5.000 millones de dólares