En cualquier tipo de mercado existen oportunidades de inversión, incluso cuando todo parece resquebrajarse. Los altos ejecutivos de T. Rowe, que gestionan 1.4 billones de dólares en activos han señalado que este es el mejor momento para comprar bonos en años según Caleb Mutua en Yahoo Finance.

“Los rendimientos de los bonos seguirán aumentando a mediano plazo para alcanzar niveles que ofrezcan oportunidades de ingresos atractivas para los inversores que entienden cómo administrar la duración o la sensibilidad del precio de un bono a los cambios en las tasas de interés”, dijo Arif Husain, director de renta fija internacional y director de inversiones.

Los precios de la deuda se han desplomado este año a medida que la Reserva Federal lleva a cabo un régimen de aumentos de tasas para frenar la inflación más alta en décadas. La FED anunció el miércoles un aumento de 75 puntos básicos en las tasas de interés de los préstamos a un día, la tercera vez que aumenta las tasas en 2022.

“Creemos que en los próximos trimestres los inversores pueden querer considerar agregar duración”, escribió Husain en la perspectiva de mercado de mitad de año de la firma para 2022 publicada el miércoles.

“Los bonos corporativos de alto rendimiento ya pueden ser una compra”, agregó Husain. Algunos bonos con calificación BB, la parte más segura del mercado de bonos chatarra, tienen un precio de 80 centavos por dólar, niveles que "históricamente han demostrado ser buenos puntos de compra", agregó Husain.

“Sin embargo, una perspectiva económica incierta significa que los inversores basura deben ser cautelosos. La amenaza de recesión es real”, señaló Husain.

Los costos de los préstamos continúan aumentando en medio de preocupaciones sobre la desaceleración del crecimiento y el endurecimiento de las condiciones financieras. Los rendimientos de los bonos basura de EE. UU. cerraron en un máximo de dos años del 8.49% el martes, mientras que los rendimientos del índice de referencia de alto grado de Bloomberg cerraron en el 4.99%, niveles vistos por última vez en las profundidades de la crisis financiera mundial y superiores al 4.58 % en la ruta pandémica de marzo de 2020.

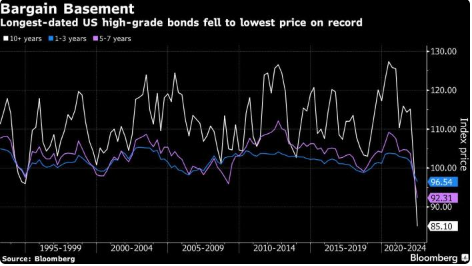

La gestión de la duración y el posicionamiento de la curva de rendimiento son herramientas importantes para manejar el riesgo, especialmente en un mercado volátil, según los administradores. Algunos inversionistas ya están encontrando grandes ofertas en valores que vencen dentro de décadas, atraídos por precios que han caído en algunos casos en el rango de 60 centavos por dólar.

Los bonos a más largo plazo ahora ofrecen rendimientos más altos después de hundirse alrededor de un 24.5% en términos de rendimiento total este año, lo que llevó el índice de Bloomberg para el sector a un mínimo histórico.

Para los inversionistas con sede en EE. UU. preocupados por el aumento de las tasas, los mercados globales podrían ofrecer un potencial de diversificación, dado que otros países están más avanzados en sus ciclos de tasas de interés. Husain considera que los bonos de mercados emergentes denominados en dólares estadounidenses son particularmente atractivos, pero dice que tanto la selección de países como la selección de valores subyacentes "serán fundamentales".

El ejecutivo de T. Rowe también dijo que la FED continuará ajustando hasta que haya llevado su tasa de mercado clave, la tasa de fondos federales, a territorio positivo en términos posteriores a la inflación, dejando un margen considerable para nuevas alzas de tasas.

“No creo que estemos en la cima de los rendimientos”, finalizó Husain.