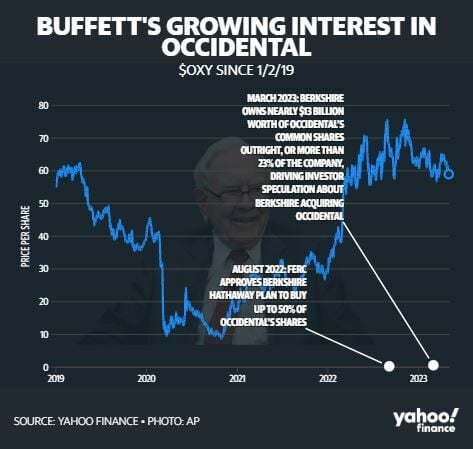

Occid.Petrol Cor se ha transformado en una de las grandes y novedosas inversiones por parte de Berkshire Hathaway, fundada por Warren Buffett. La participación sobre la compañía petrolera ha alcanzado el 23,6%. Algunas declaraciones previas nos pueden dar algunas pistas al respecto de camino a la próxima reunión anual de este sábado donde podremos contextualizar esta apuesta, según Inés Ferre y Josh Schafer en Yahoo Finance.

Cuando se le preguntó acerca de su inversión en la reunión del año pasado, Buffett dijo: "Lo que la directora ejecutiva de Occidental Petroleum, Vicki Hollub, estaba diciendo no tenía más que sentido... Y decidí que era un buen lugar para poner el dinero de Berkshire".

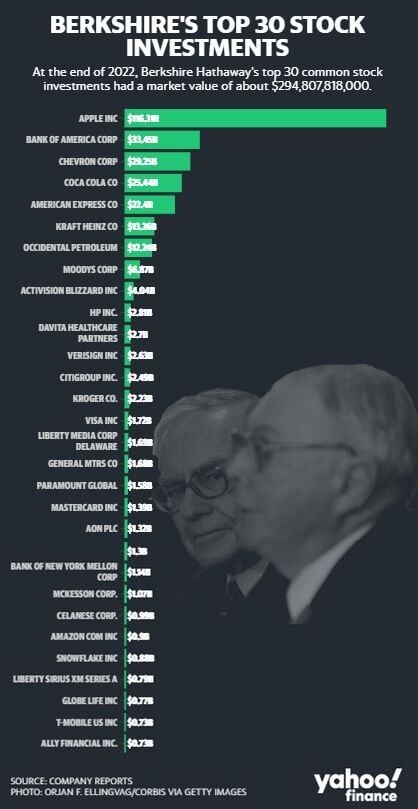

La compra de acciones petroleras no es un caso atípico para Buffett y su equipo. Según la presentación 13F más reciente de Berkshire, Chevron era la tercera participación más grande de Berkshire a fines del año pasado, con una posición de la compañía valuada en más de 29.000 millones de dólares a precios actuales.

Occidental también ha subido rápidamente al top 10 de esa lista, con una participación de Berkshire valorada en 12.700 millones de dólares.

“Hay algunas características de esta inversión que son consistentes con lo que hemos visto históricamente de Warren Buffett. Que es un nombre de valor”, dijo James Shanahan, analista de acciones de Edward Jones, a Yahoo Finance.

"También se ajusta a este otro criterio, donde le gusta que el negocio genere mucho flujo de efectivo y que recompren acciones", agregó Shanahan

Hasta dónde llevará Buffett esta inversión es una de las grandes preguntas que se ciernen sobre la compañía antes de la reunión de accionistas de este fin de semana.

“En agosto del año pasado, la compañía recibió la aprobación regulatoria para comprar hasta el 50% de las acciones ordinarias de Occidental. Una jugada para toda la compañía no está fuera del alcance de la posibilidad”, añadió Shanahan.

El ejecutivo de Berkshire, Greg Abel, heredero aparente de Warren Buffett, también es presidente de la subsidiaria Berkshire Energy Holdings. "Si finalmente adquiriera Occidental, lo que puede hacer, sería complementario a sus otras actividades de Berkshire Hathaway Energy", indicó Shanahan.

"Y creo que potencialmente con Greg Abel asumiendo el cargo de CEO de Berkshire, Hollub podría ser un candidato para dirigir Berkshire Hathaway Energy en algún momento", añadió Shanahan.

La influencia de Buffett en los mercados energéticos

Shanahan, uno de los pocos analistas de Wall Street que cubre el creciente imperio de Berkshire Hathaway, calcula que las inversiones en energía de Berkshire representan alrededor del 13%, o 48.000 millones de dólares de la cartera de acciones de Berkshire de aproximadamente 360.000 millones de dólares. Shanahan mantiene una calificación de compra en la acción.

El balance completo del conglomerado tiene un total de alrededor de 950.000 millones de dólares en activos, incluidas sus operaciones de seguros, subsidiarias de propiedad total e inversiones de renta fija.

Y las apuestas de Buffett en la industria del petróleo y el gas han brindado confianza adicional a los alcistas en el espacio.

Bob Iaccino, cofundador de Path Trading Partners, dijo que las apuestas de Buffett en obras de infraestructura petrolera intermedia como Phillips 66 y Kinder Morgan llamaron su atención durante la última década.

"Me sentí un poco alentado, como alguien que piensa que tenemos al menos 15 o 20 años de dominancia generalizada de los combustibles fósiles", dijo Iaccino a Yahoo Finance. "Pensé que sus inversiones en infraestructura midstream eran algunas de las cosas que tenían más influencia".

Desde entonces, Berkshire ha cerrado ambas posiciones.

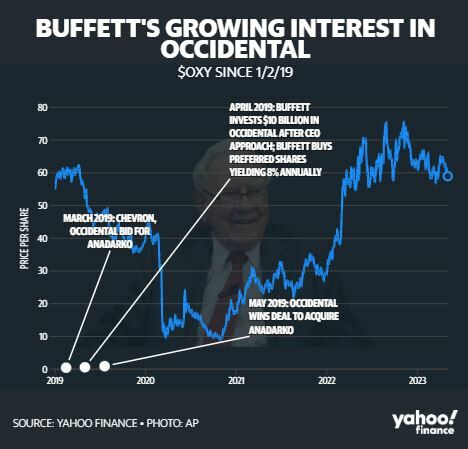

Los lazos entre Buffett y Occidental Petroleum se remontan a abril de 2019, cuando Berkshire Hathaway respaldó la propuesta de oferta de Occidental por Anadarko Petroleum con un compromiso de 10.000 millones de dólares. El acuerdo fue fundamental para que la empresa ganara su búsqueda de Anadarko frente a la oferta rival de Chevron.

La inyección de efectivo de Buffett dio a Berkshire 100.000 acciones preferentes y el derecho a comprar hasta 80 millones de acciones ordinarias de la empresa a 62.50 dólares. En ese momento, las acciones de Occidental cotizaban apenas por debajo de los 60 dólares.

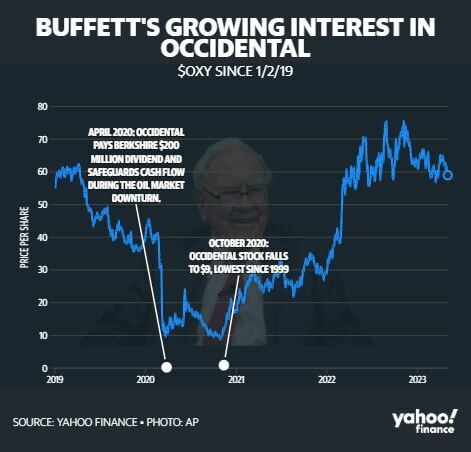

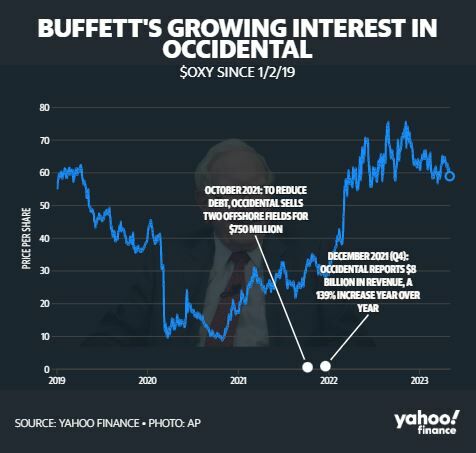

Sin embargo, las acciones se derrumbaron al comienzo de la pandemia, cuando los precios del petróleo se derrumbaron en medio de los temores sobre la economía mundial. Las acciones de Occidental subieron masivamente el año pasado cuando los precios del petróleo subieron y Berkshire siguió comprando.

“Han sido bastante disciplinados de que, si miras todos los datos, Berkshire no parece tener mucho interés en comprar acciones por encima de los 60 dólares por acción”, destacó Shanahan, quien calcula que el costo base es de alrededor de 54,90 dólares.

La afinidad de Buffett con Occidental puede provenir de su admiración por el liderazgo de Hollub como director ejecutivo y la estrategia de captura de carbono de la empresa, en opinión de Shanahan.

“Lo que van a poder hacer es vender créditos de captura de carbono; en última instancia, vender petróleo, como petróleo neto cero, con una prima en el mercado”, indicó Shanahan.

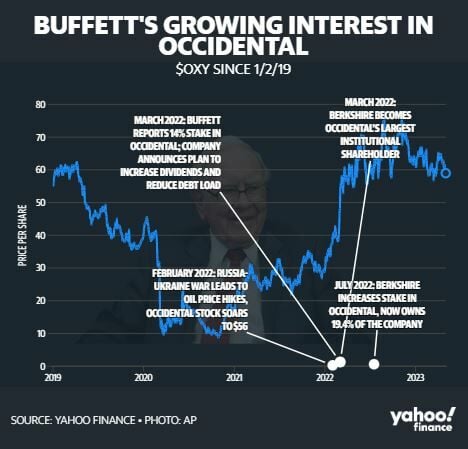

En marzo, Berkshire adquirió otros 3,7 millones de acciones de Occidental. El porcentaje de propiedad de Berkshire también continúa aumentando cada vez que Occidental recompra sus propias acciones.

Los elevados precios del petróleo del año pasado fueron una bendición para las empresas de energía.

Occidental sedisparó un 117% en 2022 en medio de precios de energía históricamente elevados, cerrando en un máximo de 52 semanas de 75,97 dólares el 7 de noviembre. El sector energético (XLE) subió más del 50% en 2022 en medio del peor año del mercado de valores desde 2008.

Desde entonces, las acciones han bajado de esos niveles a medida que las tendencias del petróleo bajan en medio de crecientes preocupaciones bancarias y de recesión. Las acciones de Occidental han bajado aproximadamente un 5% en lo que va del año, en comparación con la ganancia del 1% del índice S&P 500.

En febrero, Occidental Petroleum anunció un ingreso neto récord para 2022 y una nueva autorización de recompra de acciones por 3.000 millones dólares junto con un aumento de dividendos del 38%.

Occid.Petrol Cor cerraba el miércoles en los 58,20 dólares en rojo con un gap bajista y la media móvil de 70 periodos se encuentra por encima de las últimas velas.