Ollie's Bargain es una tienda minorista que continúa expandiéndose con sus marcas a precios bajos. Pero los problemas en la cadena de suministro y costos de transporte han reducido sus márgenes y su valor cotiza históricamente bajo. No obstante, podría ser una oportunidad de inversión en el largo plazo, según Will Healy en The Motley Fool.

El minorista con sede en Pensilvania se ha expandido constantemente en todo el país, operando 419 tiendas en 28 estados. Aunque no tiene mucho que hacer frente a otros grandes competidores del sector, pero su pequeño tamaño podría atraer a los inversores en el largo plazo.

Su modelo de negocio trajo un crecimiento significativo en la pandemia generando clientes leales antes de la pandemia y es la oportunidad de la firma de quitar al valor de las gangas en el mercado.

¿Cuál es la ventaja de la firma?

Ollie´s ha construido su ventaja vendiendo “cosas buenas baratas”. Compra a fabricantes, mayoristas u otros minoristas mercadería que tiene en exceso o que necesita liquidar por diversos motivos. De esta forma, vende los productos con un descuento sustancial.

Además también recluta personas a las que llama “Ollie´s Army”, los cuales reciben un aviso sobre próximas ofertas y descuentos especiales. Creando una base de clientes leales.

La compañía informó un margen operativo del 15% en 2020 en comparación con aproximadamente el 10% de Dollar General durante el mismo período.

No obstante, ese margen cayó al 13% en la primera mitad de 2021, apenas por encima del 12% de Dollar General durante el mismo periodo.

La firma se benefició de grandes volúmenes de ventas durante la pandemia, niveles que no se repitieron este año. Sin olvidar los problemas de suministro y mayores costos de transporte en los primeros seis meses del presente año.

Los ingresos llegaron a 868 millones de dólares durante el primer semestre de 2021, una disminución del 1% con respecto al primer semestre del año anterior. Los mayores gastos de venta, generales y administrativos y un aumento en los gastos de impuestos sobre la renta dieron como resultado un ingreso neto de poco menos de 90 millones de dólares, una disminución de aproximadamente un tercio con respecto al mismo período del año anterior.

Las acciones cayeron un 6% tras la última presentación de resultados y la firma no ofreció orientación sobre los cierres. El valor ha caído un 25% desde inicios del año.

La relación precio-ganancias (P / E) de la acción ahora ha caído por debajo de 20, un nivel que nunca ha visto excepto durante la venta masiva de acciones de principios de 2020. Además, la compañía arrojó consistentemente aumentos de ingresos de dos dígitos entre 2015, el año de su OPI, y 2018. En 2019, el crecimiento de los ingresos se desaceleró debido a que la liquidación de Toys 'R Us afectó negativamente su surtido de productos.

Los analistas exigen un aumento del crecimiento de las ventas para el próximo año fiscal del 12%. Si el valor pudiera recuperar su patrón de crecimiento previo a la pandemia, la acción podría recuperarse.

Los inconvenientes surgidos en 2020 pesaron sobre la acción. No obstante, las valoraciones han alcanzado mínimos históricos, su modelo de negocio y el aumento de su presencia. Los compradores que busquen una oportunidad podrían considerar a Ollie´s como idea de inversión.

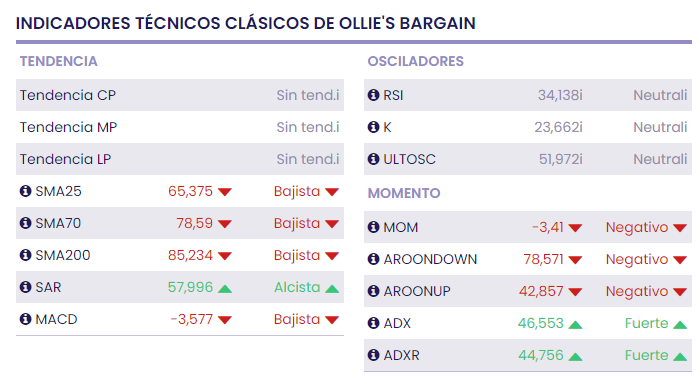

El valor cotiza a la baja y está a tres dólares del soporte a medio plazo. Mientras, los indicadores de Ei se muestran en su mayoría en rojo.