Las acciones estrella de la pandemia fueron las acciones de tecnología de alto crecimiento. Pero el nuevo escenario económico con los aumentos de tipos de interés por parte de la FED las estaría llevando a un mercado bajista, según Laurence Fletcher en Financial Times.

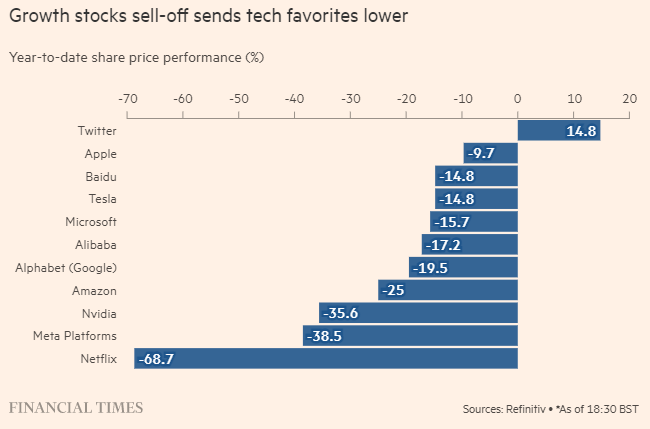

El índice MSCI World Growth, que rastrea acciones con altas ganancias y crecimiento de ventas, e incluye nombres como Amazon, Tesla y Nvidia cayó la semana pasada a un nivel 22% por debajo de su pico en noviembre. Esa caída lo dejó en un mercado bajista técnico, definido como una caída del 20% o más desde un máximo reciente. Aparte de una breve caída en marzo de 2020, eso marca su mayor caída desde la crisis financiera.

Abril ha sido particularmente brutal. El índice Growth registró uno de sus peores desempeños en al menos 20 años este mes, con el Nasdaq Composite centrado en la tecnología cayendo un 4% la semana pasada.

Con la inflación de EE. UU. en un 8.5% y la Reserva Federal espera que aumente las tasas de interés en más de 2.25 puntos porcentuales para fin de año, algunos comerciantes ahora creen que las condiciones benignas que sustentaron un repunte de hasta un 250% en el índice de crecimiento durante la última década ha cambiado para siempre. Algunos argumentan que los días de grandes ganancias por la compra de acciones especulativas con una historia de crecimiento atractiva pero con pocas ganancias actuales pueden haber terminado.

“Ahora la gente se está dando cuenta de que invertir es más que repartir capital como piruletas en una fiesta escolar a cualquiera que tenga una idea para taxis voladores o perritos calientes libres de carbono”, dijo Barry Norris, director de inversiones de Argonaut Capital, que administra un fondo de cobertura y que ha estado prediciendo un mercado bajista en la mayoría de los activos.

“Cada vez que hubo una venta masiva en los mercados, hubo una venta del banco central”, indicó Norris, comparando los paquetes de estímulo monetario con las opciones que protegen contra las caídas del mercado. “Los bancos centrales no van a venir al rescate esta vez”.

Entre las principales bajas de este año se encuentra el fondo Ark Innovation de Cathie Wood, el símbolo de la inversión en empresas en crecimiento, que posee acciones como Coinbase, Block y Spotify, y que ha bajado un 48% este año hasta el 28 de abril. Scottish Mortgage Trust , conocido por sus apuestas audaces en grupos tecnológicos, ha bajado un 34%. Varios de los llamados fondos de cobertura "Tiger Cub", generados por Tiger Management de Julian Robertson y, a menudo, por grandes inversores en acciones tecnológicas, también se han visto muy afectados en los últimos meses.

Un índice de Goldman Sachs de acciones tecnológicas no rentables, que alcanzó su punto máximo a principios del año pasado, ha caído un 39% este año.

Durante un mercado alcista que a veces parecía interminable, las acciones de crecimiento han superado regularmente a las acciones baratas, las llamadas acciones de valor. Los inversores que mantuvieron o compraron durante los retrocesos del mercado, en particular la caída de la pandemia en marzo de 2020, fueron ampliamente recompensados ​​cuando los bancos centrales inyectaron estímulos, lo que llevó a las acciones a picos aún más altos.

Pero la perspectiva de aumentos de tasas ha afectado a las acciones tecnológicas de alto crecimiento y baja rentabilidad porque los flujos de efectivo futuros de esas empresas parecen relativamente menos atractivos. Mientras tanto, la inflación galopante está limitando la capacidad de los bancos centrales para responder a las crisis, al tiempo que crecen los temores sobre la salud de la economía china.

Algunos inversores parecen reacios a ceder, a pesar de la rápida caída de los precios de referencia de los bonos del gobierno de EE. UU. Brian Bost, codirector de derivados de acciones en las Américas en Barclays, dijo que las acciones de crecimiento siguen siendo populares entre los inversores, a pesar de la reciente liquidación, y algunos administradores de fondos aún se niegan.

“El hecho es que las acciones de crecimiente todavía se cotizan a múltiplos muy altos”, indicó Bost. “Si algo ha bajado un 50%, la psicología natural es que es realmente difícil vender a un perdedor. Pero creo que hay más dolor por venir”.

Algunas estrellas del mercado alcista ahora están sintiendo el calor. Ark's Wood, por ejemplo, escribió en Twitter esta semana que el aumento del dólar estadounidense "sugiere que la política de la Fed ya es demasiado restrictiva", a pesar de que la tasa de los fondos federales todavía se encuentra en un rango objetivo que supera el 0,50%.

Algunos ejecutivos de fondos de cobertura se han estado preparando para tiempos más difíciles. Luke Ellis, director ejecutivo de Man Group, con activos de 151.000 millones de dólares, dijo al Financial Times el mes pasado que esperaba "un año difícil para las acciones", mientras que Sir Michael Hintze, fundador de CQS, ha estado apostando contra las acciones tecnológicas no rentables, según a la documentación del inversionista vista por el FT.

“Es un nuevo régimen para los mercados. Va a ser más difícil ganar dinero para los inversores tradicionales”, dijo Michele Gesualdi, fundadora de Infinity Investment Partners, con sede en Londres.

Los fondos de cobertura se están ajustando a las perspectivas más difíciles. Los fondos de cobertura de EE. UU., por ejemplo, tienen posiciones netas (el saldo de las apuestas sobre el aumento de los precios menos las apuestas sobre la caída de los precios) cerca de sus niveles más bajos en cinco años, según una nota de Morgan Stanley para los principales clientes de corretaje.

Y aunque algunos inversores han utilizado la venta masiva del mercado tras la invasión rusa de Ucrania como una oportunidad de compra, Lansdowne Partners, uno de los mayores fondos de cobertura de Londres, dijo que estaba "desconcertado" por esta reacción.

"Sentimos que esto es un profundo error", escribió en una carta a los inversores vista por el FT, y agregó que "la dinámica del mercado de los últimos 12 años desde la crisis financiera mundial ha cambiado fundamentalmente".