Mientras la Reserva Federal se prepara para endurecer su política monetaria y acomodaticia, la volatilidad del mercado frena la capacidad de las empresas americanas para recaudar dinero en bolsa mediante la venta pública de acciones, según Kate Duguid, Colby Smith y Nicholas Megaw en Financial Times.

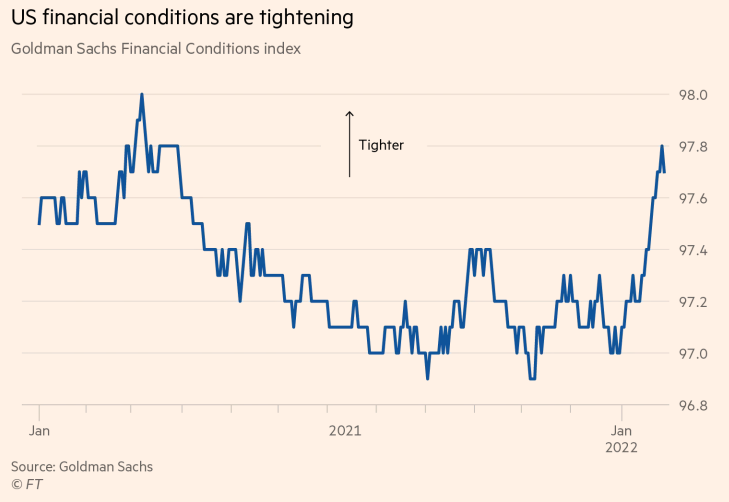

Los indicadores de las condiciones financieras de EE.UU. muestran que se está volviendo un poco más difícil y costoso para las empresas recaudar dinero en el mercado de valores, según un índice popular calculado por Goldman Sachs.

Los economistas del banco de inversión producen un índice de condiciones financieras, seguido de cerca por los participantes del mercado y los bancos centrales, que tiene en cuenta los costos de endeudamiento, así como los movimientos en el mercado de valores y el valor del dólar.

Una venta masiva reciente en el mercado de valores que, en promedio, eliminó un 33% de las acciones de la compañía en el amplio índice Russell 3000, jugó un papel importante en el reciente deterioro de las condiciones.

Las empresas de tecnología que cotizaron sus acciones públicamente en 2021 han bajado en promedio un 34% desde su precio de oferta, según datos de Dealogic, una tendencia que ha desalentado a otras empresas a seguirlas en los mercados públicos. Varias empresas han pospuesto sus listados planificados con aviso tardío, incluida la empresa de software de recursos humanos JustWorks y el minero de bitcoin Rhodium.

Aún así, los inversionistas y los economistas creen que la Fed no se verá afectada por esta turbulencia mientras se embarca en un ciclo agresivo de aumento de las tasas de interés.

“No sorprende que la Fed en este momento diga que no está preocupada por los movimientos del mercado”, dijo Jean Boivin, ex vicegobernador del Banco de Canadá y ahora en el Instituto de Inversiones BlackRock. “Si dijeran lo contrario, les estarían atando las manos”.

“Pero, si el entorno del mercado se vuelve más bajista de manera sostenida y eso comienza a afectar la confianza [económica], no creo que puedan simplemente ignorarlo", agregó Boivin.

Jay Powell, presidente de la Fed, indicó poca preocupación por los recientes altibajos del mercado en la reunión de política de dos días que concluyó el miércoles. Cuando se le preguntó en una conferencia de prensa ese día, no pareció perturbado por los cambios recientes y enmarcó el modesto endurecimiento de las condiciones financieras como una señal del éxito de la Fed en preparar adecuadamente a los participantes del mercado.

“Sentimos que las comunicaciones que tenemos con los participantes del mercado y con el público en general están funcionando y que las condiciones financieras reflejan de antemano las decisiones que tomamos”, dijo Powell el miércoles. “La política monetaria funciona significativamente a través de las expectativas, por lo que en sí misma es apropiada”.

Los inversores ahora están valorando hasta cinco aumentos de la tasa de interés de un cuarto de punto este año a partir de marzo, frente a los cuatro justo antes de la reunión de enero. Actualmente, la Fed está cerrando su programa de compra de activos, que ha ayudado a respaldar los mercados financieros desde el comienzo de la pandemia, un proceso que finalizará en marzo.

Los observadores de la Fed y los ejecutivos de Wall Street creen que se necesitará una caída mucho más sustancial en los mercados de valores para alterar el cálculo del banco central sobre el camino a seguir para las tasas de interés. Greg Jensen, codirector de inversiones de Bridgewater Associates, considera que las acciones de EE. UU. podrían tener que caer hasta un 20% desde los niveles actuales para justificar una corrección de rumbo, una opinión compartida por Evercore. Los estrategas de HSBC dijeron que las tensiones en los mercados financieros deberán volverse "mucho más agudas".

La expectativa de tasas más altas, y los efectos que tendrían en el crecimiento y la inflación, ha llevado a una liquidación en el mercado del Tesoro de 22 billones de dólares, lo que está preparando el escenario para que el Tesoro de EE. UU. pague millones de dólares más a medida que toma prestado. Pero los rendimientos siguen deprimidos en comparación con los estándares históricos, habiendo caído en mínimos históricos desde el comienzo de la pandemia.

Hasta ahora, los efectos no se han extendido a los mercados crediticios, lo que, según los inversores, es la razón principal por la que la Fed no se ha inmutado hasta ahora. Salvo por un bache esperado en torno a la reunión de la Fed, la emisión de nueva deuda continuó a buen ritmo en enero, incluso después de un año récord en 2020 y casi récord en 2021. La prima que los inversores exigen para mantener bonos corporativos de mayor riesgo ha aumentado, pero no de manera significativa.

“Por lo general, los mercados de crédito son los que se desmoronan e indican lo que va a pasar con los mercados de acciones. Y no está sucediendo así esta vez”, dijo Monica Erickson, gerente de cartera de DoubleLine Capital.

Una métrica de Moody's que rastrea la calidad de las protecciones de los inversores en acuerdos de deuda se mantiene cerca de sus peores niveles registrados. Los acuerdos con protecciones más débiles para los inversores, o convenios, proliferan en tiempos de política monetaria laxa, cuando es fácil para las empresas pedir prestado y tienen pocos incentivos para atender a los inversores.

“A menos que la volatilidad esté arrastrando los diferenciales de crédito corporativo, no hay un efecto traducible en las perspectivas”, dijo Ellen Zentner, economista jefe para Estados Unidos de Morgan Stanley. "Solo si los datos se están ejecutando materialmente por encima o por debajo de su perspectiva, eso dictaría un camino más superficial o más pronunciado para los aumentos de tasas".