Bob Chapek seguro que ha brindado con champan como poco tras ver el efecto de los resultados en el mercado, con aplauso de los inversores y de los analistas. De hecho, el CEO de Walt Disney consolida su figura y sus acciones, mes y medio después de prorrogar su contrato durante 3 años, a pesar de las críticas en la salida de colaboradores y tras el incidente LGTBI en Florida.

Pero su gestión del cambio en la mirada de la compañía empieza a dar de verdad resultados tras la pandemia. En concreto, la compañía de entretenimiento ha clavado la previsión de crecimiento por acción hasta los 1,08 dólares que esperaba Wall Street. Y mejora ingresos, hasta los 19.250 millones de euros, que además incluía una reducción de 1.000 millones por la finalización de algunos acuerdos relacionados con sus licencias.

Y capítulo aparte merece sin duda su plataforma de streaming, mientras el mercado estaba expectante tras los resultados de Netflix. Disney batía las previsiones del mercado tras consolidar 137,7 millones de suscripciones totales ante las 135 que los analistas esperaban de la compañía. La suma neta de nuevos suscriptores alcanza los 7,9 millones en el trimestre.

Y lo que es mejor, las guías, ya que espera que las adiciones netas sean más elevadas en la segunda parte del año, aunque los niveles también pueden colocarse por debajo de lo inicialmente esperado. Y es que, entre los datos más sustanciosos de los resultados, los inversores miran al aumento del ingreso medio por usuario, del 5% hasta los 6,32 dólares.

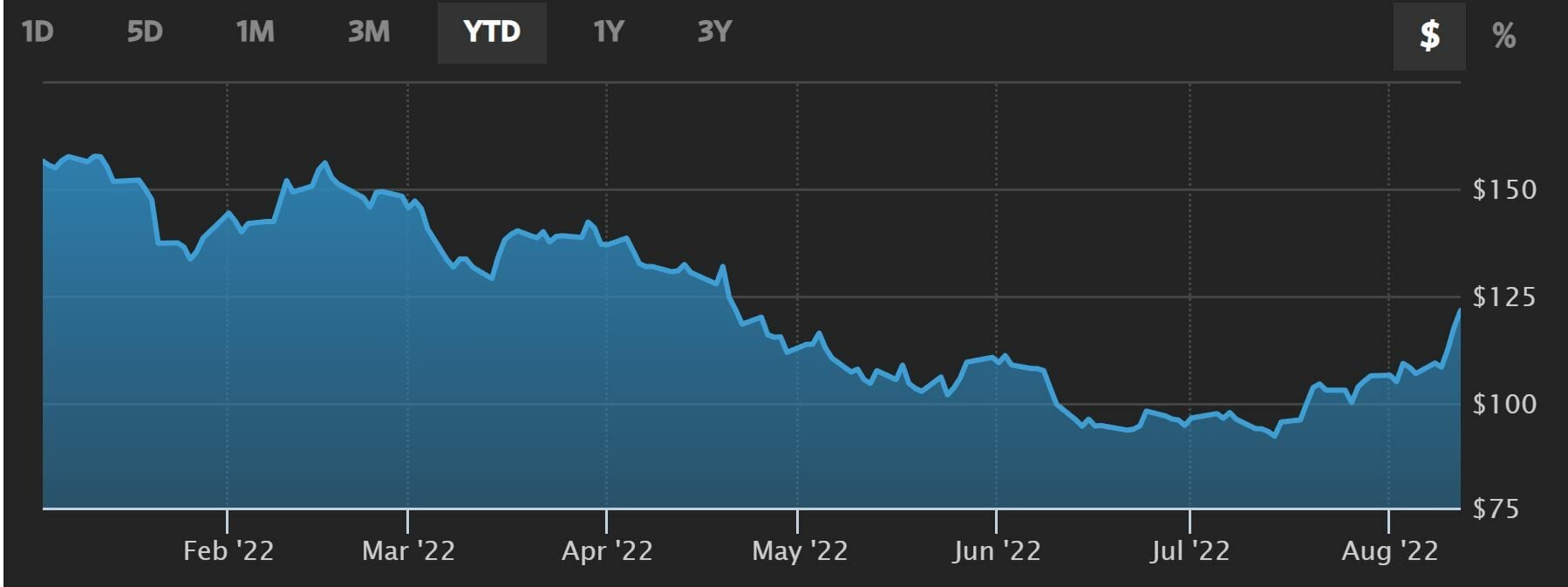

En su gráfica de cotización vemos que Disney vivió el pasado jueves una sesión muy favorable, en la que llegó a rozar el doble dígito intradía en su revalorización tras los resultados, para cerrar con ganancias del 4,7% al final de la sesión en Wall Street. Pero ya avanza un 8% desde los resultados.

En las últimas cinco sesiones avanza un 14% que se convierten en alzas del 27,75 en el último mes, mientras se mantiene en positivo a doble dígito en el trimestre, con ganancias del 13,27%. En lo que va de año, sin embargo, persisten las pérdidas, aunque se minimizan hasta el 21.5%.

Pero no solo de streaming vive Disney. Su segmento de parques, merchandasing y experiencias ha duplicado sus ingresos frente al año anterior con 6.700 millones de dólares. Y hay varios factores que lo explican. Por un lado, la mayor asistencia a los parques y el aumento de las reservas en los hoteles, junto con el regreso de los viajeros internacionales.

Por el otro, los cruceros que mejoran sus cifras, en especial por la subida de precios realizada y el mayor gasto además en productos, alimentos y también en bebidas. A pesar de todo, algunos parques han estado cerrados, como el de Hong Kong que abrió el pasado 21 de abril y el de Shanghái, todavía permanece cerrado por la política de Covid 0 que se vive en China.

Los analistas destacan el buen tono de los resultados, pero consideran que sus expectativas relativas al streaming para 2024 está bien que se hayan rebajado. Desde Bank of America destacan que la llegada de la publicidad a Hulu será uno de los alicientes, frente a los mayores costos de producción que la compañía tendrá que asumir en los próximos meses. De 215 millones a 245 ahora para dentro de dos años en suscripciones frente a los entre 230 y 260 millones anteriores.

Desde Tipranks vemos como los analistas vuelven a confiar en el valor, ya que, de los 21 analistas que siguen a Disney, 17 se decantan por comprar y 4 más por mantener en cartera sus acciones. En cuanto al precio objetivo medio, alcanza los 138,80 euros por acción, lo que le otorga un potencial del 14,2%.

Y siguiendo con las recomendaciones desde Keybanc sobreponderan sus acciones en el mercado con un precio objetivo de 154 dólares por acción desde los 131 anteriores. También en el caso de Guggenheim se eleva su PO hasta los 145 desde los 110 previos.

Goldman Sachs también se suma a las mejoras de precio objetivo para las acciones de Disney en el mercado a 12 meses vista, con un PO de 140 dólares desde los 130 anteriores para el valor. La nota de color contraria la pone Rosenblatt que baja hasta los 124 dólares por título su precio objetivo desde los 140 anteriores, aunque mantiene su apuesta de compra por las acciones de Disney.