Mickey Mouse siempre está de moda, pero parece que en esta ocasión ha ganado el Imperio frente a los rebeldes Jedi. Para el año 2021, el presunto de la recuperación, se esperaba que las acciones de Walt Disney se revitalizaran, con reaperturas de parques y cruceros, como segmento de negocio fundamental y que la tradición sin precedentes del salvavidas que había supuesto el streaming de la mano de Disney+, se mantuviera.

Pero a veces las previsiones se truncan. La recuperación con mayúsculas, con aperturas totales no ha llegado, la pandemia permanece con total resiliencia, aunque con menor incidencia mortal y el ocio masivo, queda en segundo plano, devastado por la nueva normalidad desde los parques hasta el cine, para la compañía que más títulos coloca como los más taquilleros del mundo en los últimos años.

A esto se une que en ese intermezzo en el que se encuentra el mundo, los usuarios de Disney+ se han encontrado con dos realidades: permanecen menos en casa y por tanto consumen menos streaming y la oferta es tan elevada que aparecen competidores importantes por doquier.

Todos estos factores se han visto reflejados a la vez en los resultados que acaba de presentar Disney de su cuarto trimestre fiscal. Una suerte de tormenta perfecta en todos los ámbitos, que sin ser catastrófica si expone todos y cada uno de sus segmentos de negocio a la realidad: el crecimiento de sus números no es el esperado.

Así su ganancia por acción quedaba en los 0,37 dólares frente a los 0,51 esperados, con ingresos menores a los que preveía Wall Street: 18.530 frente a 18.790. Con 118,1 millones de suscriptores en Disney+, que se elevan, con el resto de sus plataformas, desde Hulu a ESPN hasta los 179 millones.

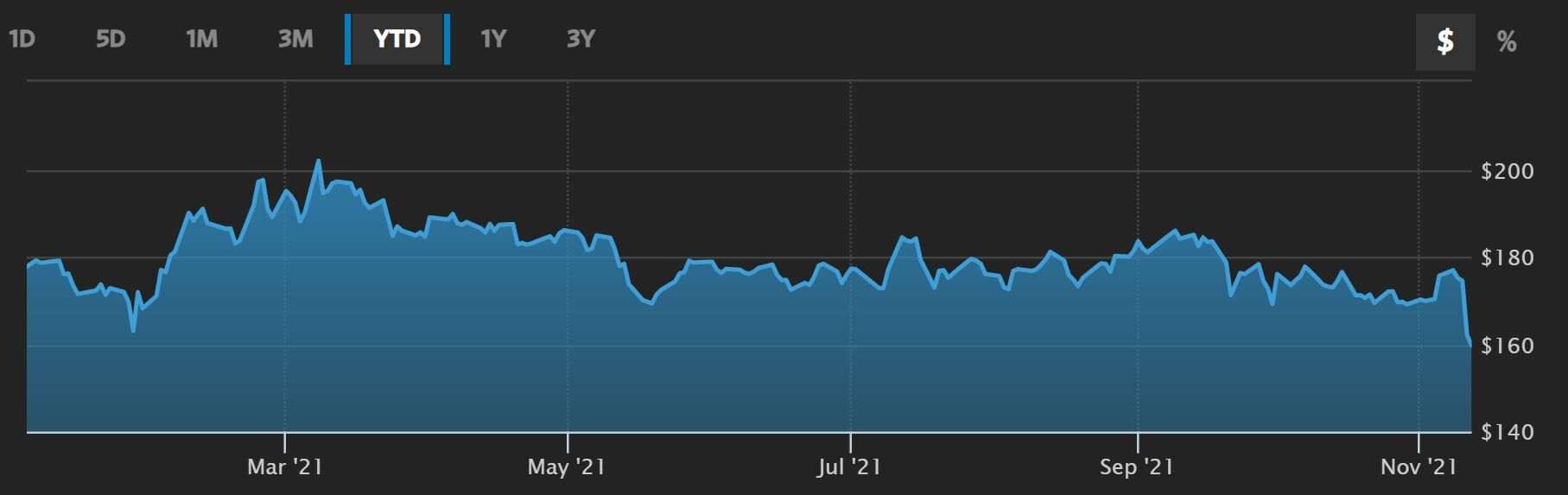

Este hecho ha pronunciado sus descensos en las acciones, que el pasado jueves marcaban su peor sesión desde junio del pasado año, que marcó pérdidas de hasta un 7% para una semana que se salda con recortes del 9,1%, que alcanzan en el último mes un 9,54% a la baja, mientras que, en el trimestre, los descensos superan el 11,8%. En lo que va de año el valor baja un 11.9% mientras que, desde noviembre del pasado ejercicio, presenta todavía un avance del 15,4%.

Entre lo peor encontramos esa suma de apenas 2,1 millones de suscriptores, en línea con sus estimaciones, pero no del mercado, que esperaba 9,4 millones hasta un total de 125,4 que no se han cumplido. El CEO de Disney, Bob Chapek eso sí, ha reiterado que el objetivo de la compañía sigue siendo alcanzar una horquilla de entre 230 a 260 millones de suscriptores para Disney en 2024, indicando la conveniencia de mirar a largo plazo, ante las decepcionantes cifras de suscriptores. Sobre todo, por lo que suponen de ingresos: al mes alcanzaron para Disney + de 4,12 dólares, un 9% menos que hace un año.

Y a todos esto, tras el varapalo de los inversores ¿qué dicen los analistas de su futuro? Hay opiniones para todos los gustos. Desde Atlantic Equities rebajan su recomendación a neutral y reduce su precio objetivo hasta los 172 dólares por acción desde los 219 anteriores tras los resultados, al entender que Disney + ya ha alcanzado su punto de madurez. Mientras el consenso que recoge TipRanks arroja en sus 24 recomendaciones 18 de comprar y 6 de mantener en cartera el valor, con PO de 208,09 euros por acción, lo que supone otorgar al valor un potencial alcista superior al 30%.

Desde Fairlead Strategies consideran que los recortes del pasado jueves, que no se veían en el valor desde junio del pasado año suponen una oportunidad para entrar en el valor con descuento, si se mantiene el aumento en su volumen de contratación, aunque no está libre de riesgos. Y en Piper Sandler consideran que su aspecto bursátil ha de empeorar todavía antes de mejorar.