Dos grandes bancos de inversión de Wall Street, Blackrock y Goldman Sachs Gr, han iniciado un debate de cara a cómo invertir en 2023. Mientras que para el primero una estrategia 60/40 ha incurrido en pérdidas peores que las de la crisis del 2008/2009, para el segundo las pérdidas ocasionadas el año pasado han sido inevitables para cualquier estrategia según James Mackintosh en The Wall Street Journal.

BlackRock dice que las pérdidas, las peores en términos nominales para una cartera 60/40 desde la crisis financiera de 2008-9 y las peores en términos reales en un año calendario desde la Gran Depresión, muestran que la estructura está obsoleta. Goldman objeta, argumentando que la gran pérdida extraña es inevitable en cualquier estrategia y que 60/40 sigue siendo un enfoque básico válido. Los estrategas y administradores de fondos de otros grandes administradores de dinero y bancos se han estado acumulando en ambos lados.

Los inversores deberían prestar mucha atención después de décadas de aceptación de 60/40 como mínimo como base razonable sobre la que construir una cartera. Abandónelo y las inversiones que alguna vez se consideraron exóticas (a BlackRock le gusta la deuda privada y las acciones, las materias primas, la infraestructura y los bonos vinculados a la inflación) se unen a las acciones y los bonos como componentes básicos. Quédese con él y se convertirán en pequeños complementos para el núcleo de acciones/bonos.

Hay argumentos decentes a favor y en contra de la división 60/40 como punto de partida sensato para una cartera.

Antes de entrar en ellos, vale la pena considerar por qué 60/40 se convirtió en el estándar (algunos prefieren 50/50 para un poco más de precaución, o 70/30 para un poco más de agresividad). Brinda a un inversionista una exposición decente al crecimiento a través del elemento de acciones, ingresos constantes de los bonos y un colchón durante las recesiones cuando las acciones a menudo caen con fuerza y ​​los rendimientos de los bonos también suelen caer, lo que aumenta los precios de los bonos. Además, es fácil.

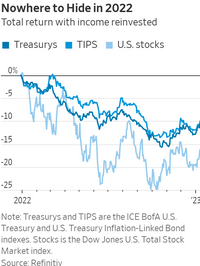

El año pasado, las acciones cayeron mucho y los bonos también perdieron dinero. El índice Dow Jones U.S. Total Stock Market perdió un 19.5%, incluidos los dividendos, mientras que el índice ICE BofA U.S. Treasury perdió un 12.9%. Una cartera estadounidense 60/40 tuvo uno de los peores años de su historia, porque los bonos no hicieron lo que se suponía que debían hacer. La pregunta, entonces, es si 2022 fue una excepción y los bonos ahora reanudarán el servicio normal.

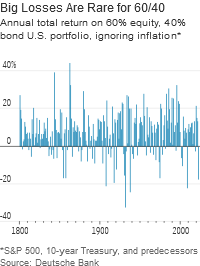

El mejor argumento para quedarse con 60/40, al menos como base, es que es una cartera neutral decente cuando no tenemos idea de cómo funcionará el futuro. Los bonos a veces han perdido dinero al mismo tiempo que las acciones durante períodos prolongados en el pasado, pero no con frecuencia.

“Sucedió [pérdidas en ambos] en el pasado, sucederá en el futuro”, dice Sharmin Mossavar-Rahmani, jefe del grupo de estrategia de inversión en la división de inversión de Goldman Sachs y director de inversiones de gestión de patrimonio. “Pero es raro”.

Goldman calcula que tanto las acciones como los bonos de EE. UU. perdieron dinero durante un período de 12 meses solo el 2% del tiempo desde 1926. Puede razonablemente estar molesto porque sus inversiones se vieron atrapadas en una pérdida tan inusual, pero solo debe hacer cambios radicales en la cartera si cree que este es el comienzo de algo nuevo.

BlackRock argumenta exactamente esto. “Este es un régimen diferente. La gran moderación ha terminado”, dice Vivek Paul, jefe de investigación de carteras en BlackRock Investment Institute.

Después de que los rendimientos del Tesoro a 10 años alcanzaran un máximo del 15.8% en 1981, cayeron durante cuatro décadas a un mínimo del 0,5 % en 2020, ofreciendo ganancias de capital a largo plazo sorpresivas a los tenedores de bonos además de los ingresos garantizados. Mejor aún, desde el año 2000 en adelante ofrecieron una protección diaria bastante buena contra las pérdidas de las acciones, ya que el patrón de movimientos de precios cambiaba, de modo que los bonos y las acciones iban en direcciones opuestas. (Dicho de otra manera, las acciones tendían a subir cuando subían los rendimientos de los bonos, y bajaban cuando bajaban los rendimientos). La protección que ofrecen los bonos no se logró a costa de sacrificar los rendimientos.

Sin duda, los rendimientos a 10 años no pueden caer más de 15 puntos porcentuales en los próximos 40 años, porque actualmente solo rinden alrededor del 3.5%. El vínculo bonos-acciones también parece haber regresado al patrón de rendimientos más altos de los bonos que son malos para las acciones, y viceversa, ya que los inversores se centran en la presión inflacionaria en lugar del crecimiento económico. Es razonable pensar que esto podría durar dada la presión alcista a largo plazo sobre la inflación de la desglobalización, la demografía y el gasto para combatir el cambio climático.

En cierto sentido, este es el argumento activo-pasivo que se desarrolla nuevamente. Si probablemente nos dirigimos hacia un futuro más inflacionario, tiene sentido tener menos en el camino de los bonos ordinarios. Pero si no está realmente seguro, Mossavar-Rahmani dice que la perspectiva está nublada por una "niebla densa", y no está equivocada: 60/40 es un lugar decente para comenzar.

Otro argumento a favor del 60/40 es que muchas de las cosas presentadas como un colchón de cartera alternativo a los bonos también tuvieron un año terrible el año pasado. Se podría pensar que los valores protegidos contra la inflación del Tesoro protegerían contra la inflación. Pero el aumento de los rendimientos reales significó que, desde principios del año pasado, los TIPS perdieron casi exactamente la misma cantidad que los bonos del Tesoro ordinarios.

Los mercados privados no son inmunes. Ser privado podría significar que el administrador del fondo no le dice que ha perdido dinero, sino que el valor de un préstamo o una empresa ha bajado a medida que aumentan las tasas de interés, sin importar si la empresa es privada o cotiza en bolsa. Y las tarifas son mucho más altas.

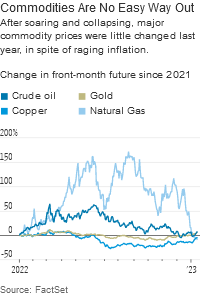

Las materias primas parecían una obviedad el año pasado, cuando todo el mundo estaba obsesionado con el aumento de los precios de la energía, la escasez de metales y la inflación. Sin embargo, los precios al contado del petróleo crudo, el gas natural de EE. UU., el oro y el cobre están muy cerca de donde comenzaron en 2022. No era un mercado de comprar y mantener.

El problema de fondo es que el año pasado se desinfló la Todo Burbuja. Las acciones y los bonos comenzaron muy caros, al igual que los TIPS y los activos privados, porque su precio se fijó en el supuesto de tasas de interés muy bajas. Una vez que la Reserva Federal reconoció la realidad, la suposición se fue por la ventana y los precios se desplomaron. Con valoraciones de nuevo en el rango de lo razonable tanto para acciones como para bonos, una división 60/40 de acciones/bonos es un buen punto de partida para construir una cartera, incluso si aquellos que se preocupan más por la inflación a largo plazo podrían agregar un poco más de protección contra la inflación de lo que viene de serie.

Blackrock cerraba la primera quincena del año en los 753 dólares y el cruce de la media móvil de 70 periodos por encima de la de 200 periodos nos daría una señal alcista. Mientras, los indicadores de Ei se muestran en su mayoría alcistas.

Por su parte, Goldman Sachs Gr se despedía el viernes en los 374 dólares y las medias móviles en la misma situación que la anterior. Mientras, los indicadores de Ei repiten el mismo patrón.