Tras años criticando las políticas monetarias ultraexpansivas de los bancos centrales y solicitando a la Reserva Federal (Fed) que alejará los tipos del 0%, el gurú Bill Gross advierte que estos incrementos, aun cuando sean graduales (como promete la autoridad monetaria), podrían llevar a la economía estadounidense a la recesión.

En su última carta a los inversores de Janus Henderson, el rey de los bonos señala que la desaceleración económica resultante del ciclo alcista del precio del dinero podría provocar una crisis en el mercado.

“Las altamente apalancadas economías domésticas y globales, que han celebrado las políticas monetarias laxas de los últimos años, probablemente no puedan mantenerse cerca de las planas curvas de rentabilidad de décadas anteriores (…) autoridades e inversores deben considerar la normalización de los tipos con precaución”, advierte.

Vea también: Dos rupturas de niveles clave con fuerte volumen

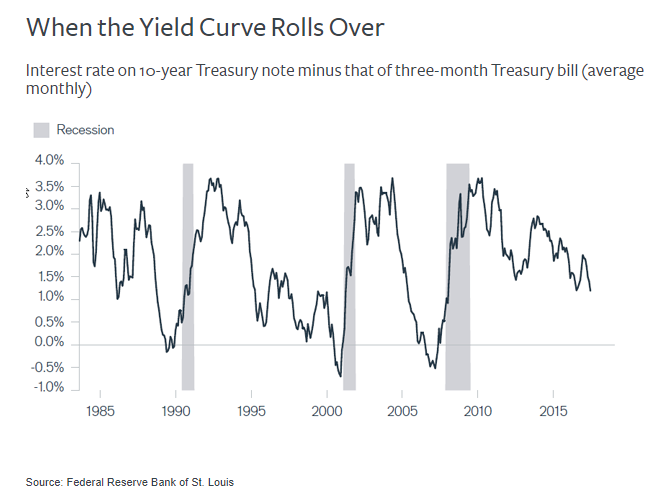

Y es que, “generalmente, una economía muy apalancada es más sensible, desde el punto de vista del crecimiento, a los tipos de interés de corto y a una curva de rendimientos plana”, afirma. Este último fenómeno (cuando las rentabilidades de largo plazo caen por debajo de las de corto) ha tendido a presagiar debilidad económica y ha sido un indicador adelantado preciso de recesiones.

En los últimos 25 años, las recesiones estadounidenses de 1999, 2000 y 2007-2009 han coincidido con una curva plana entre las Letras a tres meses y los Bonos a 10 años.

Vea también: EUR/USD debería frenarse a la altura de resistencias significativas

Recordemos que la Fed ha subido los tipos dos veces este 2017 (se descuentan tres incrementos), tras el aumento de diciembre de 2016 y el de 2015. Mientras, el Banco Central Europeo (BCE) mantiene todas las opciones abiertas respecto a su ‘estrategia de salida’, lo que a principios de mes tensaba a los bonos de la región. Este jueves, su presidente, Mario Draghi, indicaba que revisarían el programa de compra de activos (QE) “en otoño”.

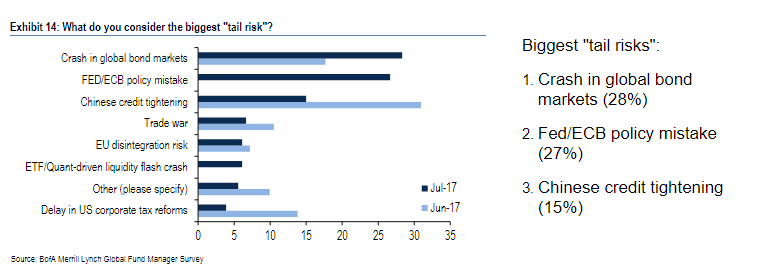

De hecho, el segundo ‘viento en contra’ más temido por los gestores, según la última encuesta a estos profesionales elaborada por Bank of America Merrill Lynch, es “un riesgo de política de los bancos centrales”.

Vea también: Bankinter: excelente banco, acción con valoración elevada