Alibaba vuelve a resurgir en el mercado, lo que es sin duda una buena noticia para sus castigados inversores. Un valor que solo en tres días a principios de junio, desde el día 3 al 8 de este mes, recuperaba nada menos que un 28% al calor de las buenas noticias que llegaban de China, tras el asfixiante control y nivel de regulación que se había mantenido sobre las empresas tecnológicas.

Y esa primera gran apertura venía de la mano de una presión y mano abierta en el caso de las denostadas empresas de videojuegos. De hecho, desde Bernstein consideran que las nuevas tendencias regulatorias para todo el sector, entre ellas el comercio electrónico tendrán un gran predicamento, incluso por encima del que tenga por ejemplo en empresas de entretenimiento o de juegos y medios de comunicación.

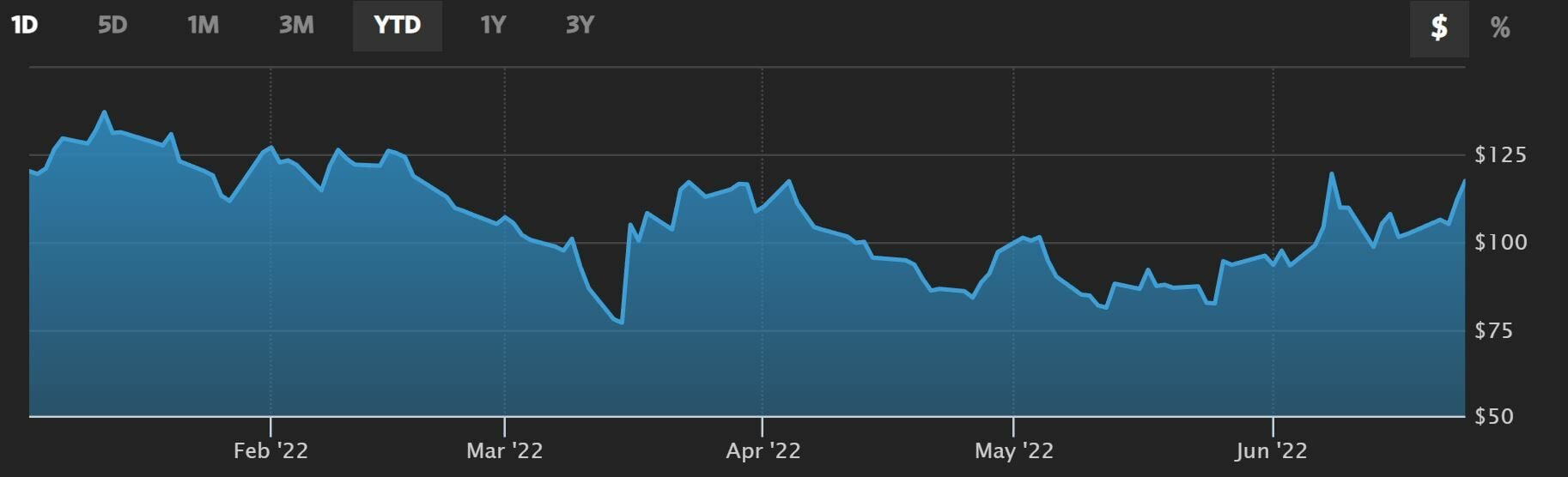

Fiel exponente de ello es Alibaba que recupera, como le ha pasado al mercado un 15% en la última semana, lo que culmina con avances en el mes que rozan el 26% para el valor en Wall Street. También en tasa trimestral alcanza una ganancia del 4,1% y en el año se torna a positivo con avances testimoniales del 1%.

Pero no debemos olvidar que todo ello se está produciendo en un entorno claramente negativo para el futuro del consumo online, porque los inversores atisban recesión para el año próximo. Y eso significa mucho menor gasto. La demanda de los consumidores, según Alibaba, no se ha resentido demasiado de la mano de los confinamientos en China, pero lo cierto es que la menor actividad ha sido un hecho que le ha impactado en negativo.

Fitch acaba de señalar que sí se espera un crecimiento en las ventas minoristas mucho más lento que en los dos años precedentes, con una base más grande, mayor integración entre lo físico y lo digital y la confianza mucho más débil del consumidor ante el entorno macroeconómico. Y es que, aunque la inflación se controle, lo siguiente será menor actividad, con economía en desaceleración y por tanto mayor desempleo.

Otro de los problemas sobre la mesa a los que se enfrenta el gigante online Alibaba es la competencia. Y es que, de facto, según Bernstein su participación en el mercado, si tenemos en cuenta el valor total de las ventas durante un tiempo determinado, ha caído un 6% en el primer trimestre del año frente al anterior.

Desde Singular Bank, el director de análisis de Renta Variable de singular Bank destacaba hace un par de semanas que en Alibaba “su valoración atractiva es atractiva. En un escenario favorable, si asumimos crecimientos del 15%, unos márgenes ebitda del 17% y un múltiplo de 15x, llegaríamos en 2023 a un valor intrínseco una vez sumada su caja neta de 360.000 millones de dólares, aproximadamente un 40% por encima de su capitalización de mercado actual”.

Por cierto, que según cuenta Reuters, Ant Group, el brazo financiero de la compañía, malogrado en su salida a bolsa y el inicio de todos los grandes males recientes de la compañía, de la que posee un importante 33%, seguirá operando cada vez más lejos de Alibaba. Parece que separarán más sus operaciones con la búsqueda de nuevos negocios por separado.

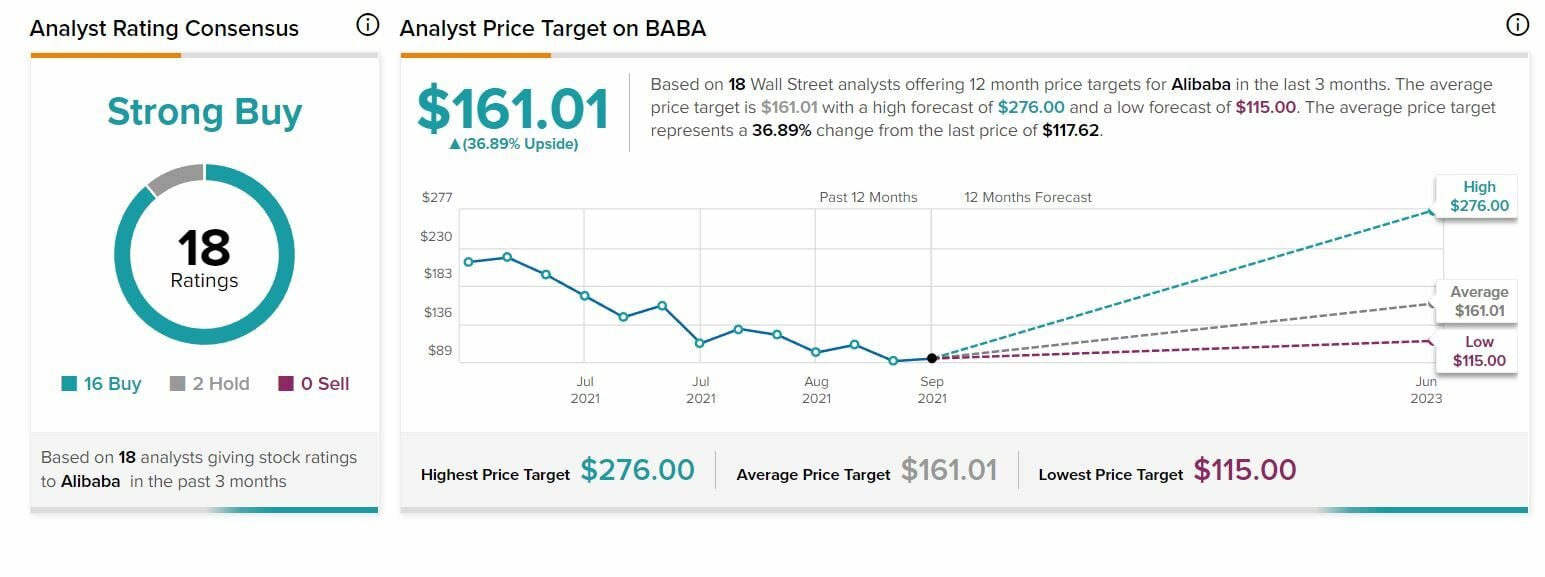

En cuanto a las recomendaciones, desde TipRanks de los 18 analistas que siguen al valor, 16 optan por comprar sus acciones en el mercado mientras que 2 optan por vencer. Su precio objetivo medio alcanza los 161 euros, con un recorrido alcista potencial que roza el 37%.

Desde Truist Securities marcan un gran comprar sobre el valor con precio objetivo al alza desde los 132 anteriores a los 145 dólares por acción. Entienden que las medidas de China para resurgir su economía tendrán efecto en el segundo trimestre del año, la optimización de los márgenes de Alibaba a corto plazo, siempre sin dejar de invertir en su crecimiento a largo, mejorarán la perspectiva del valor.