Todavía son pocos los meses de historia que cuenta la Cartera de fondos de inversión de Ei, si tenemos en cuenta que es una inversión a largo plazo, pero desde el inicio hay fondos que han conseguido pasar por encima de la incertidumbre del mercado y aprovechar la volatilidad en forma de compras a niveles más atractivos. Esa es una de las tesis que siempre ha defendido el director de inversiones de Metagestión, Javier Ruiz que ha aprovechado momentos de esquizofrenia en los mercados para incrementar algunas de las posiciones que veía más atractivas.

Posiciones de la cartera de fondos por rentabilidad

.jpg)

Posiciones que, según el comunicado enviado a la CNMV, se han incrementado en un total de 5 compañías de las 23 que componen la “parte española” de la cartera. Un 68,17% del total del Mevalor. Es en Merlin Properties donde más ha incrementado su posición al pasar del 2,94% a suponer un 3,57% de la cartera. Justo la orden contraria a la que ha lanzado sobre Lar que ha bajado de un 6,74% hasta el 0% en este trimestre tras manifestar este pasado verano su disconformidad con la política que estaba llevando la compañía de destrucción de valor para los accionistas. (Ver: ¿Han perdido los gestores la confianza en las Socimis?).

Applus, BME, Sacyr o CAF son las compañías que también han visto un incremento de su posición en cartera aunque sigue siendo Talgo la mayor posición de la cartera con una participación del 7,56%. Participación que, por cierto, ha visto una reducción desde el 9,90% que tenía en el trimestre anterior.

.jpg)

El fondo es el que más rentabilidad ha aportado a la cartera de fondos desde el inicio seguido del Amundi Index Equity North America, un fondo indexado que en el período ha aportado más de un 6% a la cartera. Cuenta, entre sus principales posiciones, con los títulos de Apple, que suponen más de un 3% de la cartera frente al porcentaje de algo más del 1% que ostentan en este momento las acciones de Microsoft, Exxon Mobil o Wells Fargo, entre otras. Tal y como comentó Blanca Comín, responsable de ventas de redes de distribución de Amundi el fondo “tiene como referencia el MSCI North America que está compuesto en un 94,26% por renta variable americana y un 5,65% en renta variable estadounidense”. (Ver: Los tres fondos para invertir según la cartera de Fondos de Estrategias de inversión)

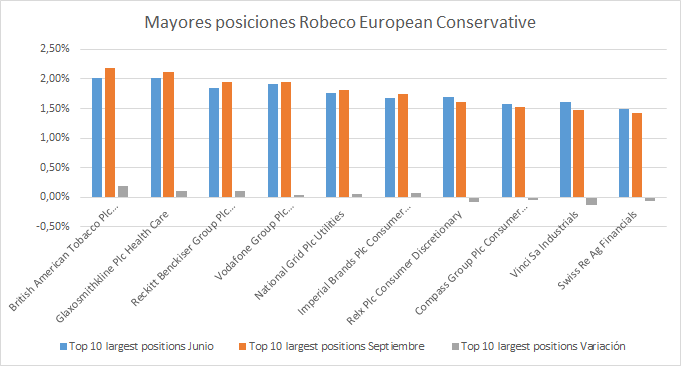

El Robeco European Conservative Equities D Eur también fue una de las primeras incorporaciones a cartera aunque la parte “conservative” ha dado un beneficio algo menor. Concretamente del 1,57%. Si tomamos como referencia el top 10 de las posiciones, GlaxoSmithkline escala del segundo al primer puesto con una participación del 2,01%. Eso sí, la participación es inferior a la que tenía el gestor en cartera a cierre de junio, del 2,19% y es la que mayor reducción ha visto desde el cierre del trimestre anterior. British American Tobaco y Vodafone cierran el podio mientras que Reckitt Benckiser Group, fabricante de productos de gran consumo como Durex, Calgon o Air Wick, baja una posición con un 1,85% de participación de la cartera. En total, la participación de las diez mayores posiciones de la cartera se reduce del 17,82% gasta el 17,58%.

Este mismo mes de septiembre, la previsible dispersión en el crecimiento económico hizo considerar al departamento de análisis que aparecerían oportunidades que pueden aprovechar los fondos global macro donde las variables macroeconómicas, como su propio nombre indica, ocupan un lugar “preferencial en la toma de decisiones de inversión que se implementarán en un amplio abanico de productos financieros”. Y aquí entró el Edmond de Rothschild Start (C).

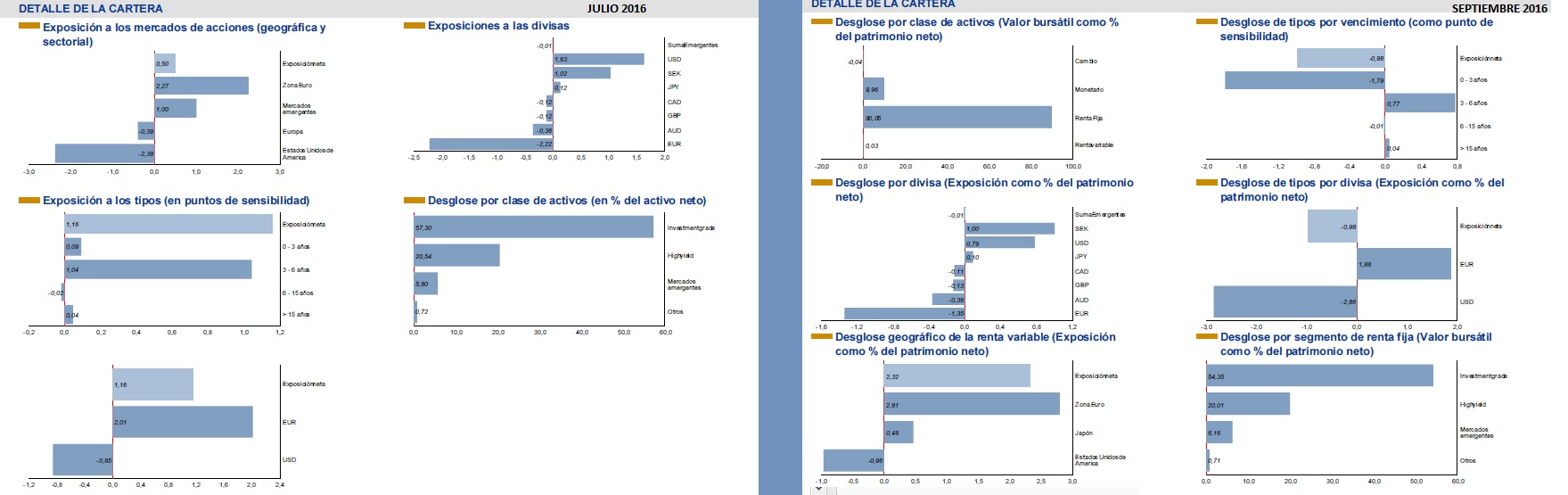

El grueso por clase de activo en la cartera lo compone la renta fija – un 90,05% a cierre de septiembre – seguido de monetario y con un porcentaje mínimo en cartera – el 0,03%- dedicado a renta variable. Este último porcentaje que se ha reducido desde el 0,50% que tenía a cierre del mes de julio. De ese porcentaje, que supone un 2,32% del patrimonio neto, se ha incrementado la participación en la Zona Euro en detrimento de los emergentes, que desaparecen de la cartera.

En la parte de renta fija, cae tanto el porcentaje destinado a high yield, investment grade como en los mercados emergentes mientras que lo relevante llega del mercado de divisas al ocupar la corona sueca (SEK, por sus siglas en inglés) el primer puesto tras desbancar al dólar, que baja su posición al segundo puesto desde el 1,63% hasta el 0,79%. El Yen sigue ocupando el tercer puesto aunque baja su porcentaje en dos décimas respecto al mes de julio.

Y entre los que menos aportan…

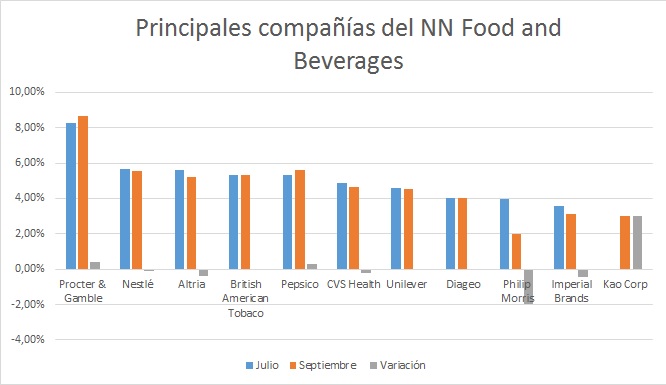

Entre los fondos que menos rentabilidad aportan a la cartera, bien porque el momento no ha sido propicio o porque todavía es pronto para poner en valor las estrategias, el NN Food and beverage X Cap se incorporó a cartera como forma de asumir algo más de riesgo en un fondo que tiene como referencia a un índice que en junio se encontraba en subida libre avalado por un dato de PMI en zona de expansión.

La principal compañía que forma parte de la cartera a cierre del mes de septiembre sigue siendo Procter and Gamble, con un porcentaje mayor del que tenía a cierre de julio. El segundo puesto lo ocupan los títulos de Pepsico, que escalan desde la quinta posición, y representan un 5,61% de la cartera mientras que las acciones de Nestlé bajan al tercer lugar con una participación del 5,53% en cartera, por debajo del que tenía el gestor a cierre de julio. Aunque es Kao Corp – fabricante de la prestigiosa marca Kanebo – la que sale del top 10 de la cartera en sustitución de Philip Morris que sale con fuerza desde el 3,98% del total de la cartera que controlaba.

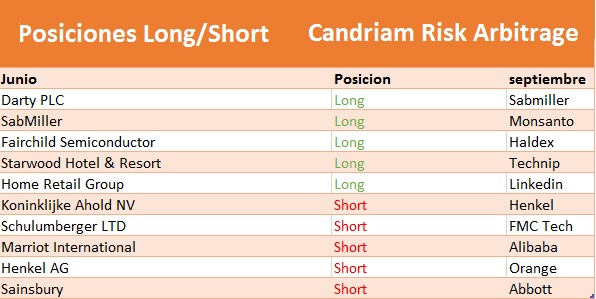

El Candriam Risk Arbitrage se compró buscando una baja correlación con las acciones y bonos, presentando una gran diversificación de activos al poder estar tanto posicionados del lado largo como del corto. El fondo ha incrementado su exposición en la Zona Euro en detrimento de Reino Unido. El fondo ha reducido en un 8,7% sus posiciones netas en cartera. Las mayores posicione del lado largo se encuentran, a cierre de septiembre, en SabMiller, Monsanto o Haldex mientras que el lado corto está representado por Henkel AG, FMC Technologies o Alibaba.

Por último, elInvesco Gold and Precius Metals, incorporado a mediados de octubre a cartera buscando refugio en el oro precisamente buscando la descorrelación con la bolsa. Una estrategia que, por el momento, no está dando sus frutos. El fondo en el último trimestre redujo su participación en oro en torno a un 1,3% en favor del sector de minería y metales preciosos, la plata y el cobre, que entra en las principales posiciones con un 0,8% de la cartera.

**La compañía Barrick Gold deja de estar entre las diez principales posiciones. No sabemos el porcentaje exacto en la actualidad con lo que ponemos el siguiente inferior a la décima compañía.

¿A través de qué compañías? El incremento de posiciones en Silver Wheaton, Goldcorp y Continental Gold, que entra en el top 10 de compañías con una mayor exposición en sustitución de Tahoe Resources, que a cierre de junio representaba un 4,2% de la cartera.

“Si quieres replicar la cartera de forma sencilla, puedes hacerlo con Selfbank pinchando Aquí.