La encuesta, que cumple este año su quinta edición, analiza las tendencias de inversión de 17 países diferentes, entre los que se cita España. A nivel global desde la gestora apuntan que el peso que supone la renta variable en las carteras es del 24%, el efectivo y los ahorros representan un 30% -con una caída del 3% respecto a 2017-, la renta fija supone un 17%, los activos inmobiliarios un 15% y las inversiones alternativas un 9%.

El estudio ha sido elaborada por la firma Research Plus a mil inversores de cada país entre el 26 de julio y el 24 de agosto de este año. La encuesta entiende por inversores a aquellas personas que invertirán un mínimo de 10.000 euros en los próximos doce meses.

Los inversores consideran que las clases de activos que ofrecen mejores oportunidades de cara a los próximos doce meses son los activos inmobiliarios (32%), la renta variable nacional (32%) y la internacional (31%). Por regiones, un 38% de los encuestados cree que EEUU seguirá siendo el mercado con mayores oportunidades, seguido de China y Europa, con el favor del 35% y el 26% de los encuestados.

Para un 51% de los encuestados la principal preocupación a la hora de tomar decisiones es la inestabilidad económica en el mundo, un 46% son las tensiones comerciales y para un 46% la inestabilidad política a nivel global.

‘Millennials’, menos renta variable

Los expertos siempre apuntan que se debe sobreponderar la renta variable en el comienzo de la vida laboral para ir reduciendo riesgos con el paso de los años de cara a la conversación de rentas en la jubilación. Sin embargo, los ‘millennials’ españoles son más conservadores que otras generaciones.

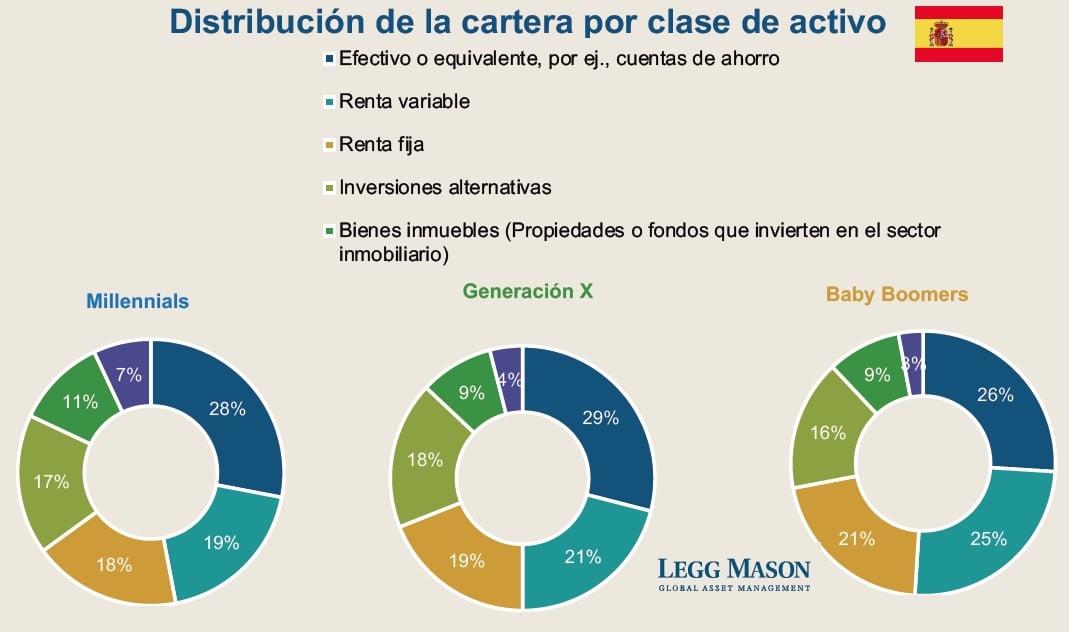

La asignación media del inversor entre 18 y 36 años españoles es de un 28% a efectivo o equivalentes como las cuentas de ahorro, un 19% renta variable, un 18% renta fija, un 17% activos alternativos como materias primas o divisas y un 11% a bienes inmuebles, fondos inmobiliarios y propiedades para invertir ya que no se incluyen en este apartado ni primera ni segunda vivienda.

Los inversores jóvenes tiene menos acciones en cartera que la generación X y los ‘baby boomers’, donde la renta variable pesa en sus carteras un 21% y un 25%, respectivamente. Los más mayores también son los que más confían en la renta fija, con una ponderación en cartera del 21%, frente al 19% que pesa dentro del patrimonio de la generación X y del 18% en la de los ‘millennials’.

La mayor asignación a bienes inmuebles entre las tres generaciones es la que hacen los más jóvenes, algo que para Javier Mallo, responsable de Legg Mason para España y Portugal, refleja“una tendencia global en otros países y el desarrollo y buen comportamiento que están teniendo en los últimos años fondos de inversión con un enfoque únicamente al sector inmobiliario a nivel internacional”. La figura de los REITs surgió en EEUU en los años 60, en España se constituyeron en 2009 tras la aprobación de la ley, aunque tomaron impulso en 2012 cuando se reformó la normativa.

Otra de las conclusiones del estudio de Legg Mason es que los ahorradores más jóvenes son los que más consciencia tienen con la inversión socialmente responsable (ISR), entre los que se incluyen los criterios ambientales, sociales y de buen gobierno en las compañías. Un 60% de los ‘millennials’ invierten bajo criterios de ISR, frente a un 41% de personas de la generación X y lun 30% de los ‘baby boomers’.

“El factor medioambiental es un tendencia fundamental ahora mismo, con resultados también a nivel de rentabilidad. Nadie puede ignorar estos criterios dentro del mundo de la gestión de activos. La gestión activa es la mejor manera de identificar estos valores”, comenta Mallo.

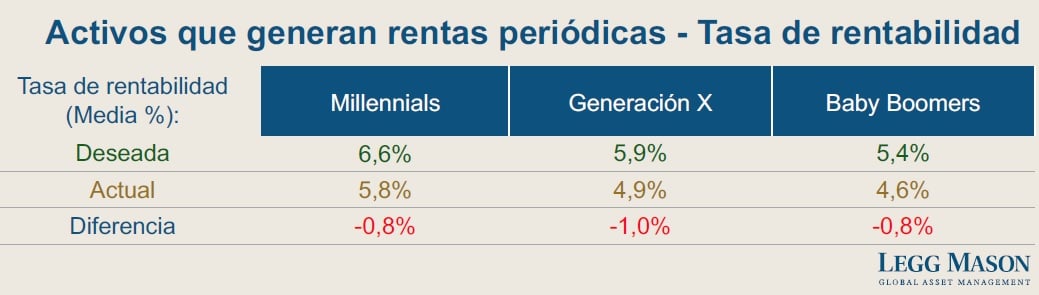

Desde la gestora estadounidense apuntan que los ‘millennials’ también tienen un acentuado enfoque de largo plazo frente a las dos otras generaciones analizadas. La tasa de rentabilidad media de los ‘millennials’ también es más alta, un 5,8% frente al 4,9% de la generación X y del 4,6% de los ‘baby boomers’.

El estudio de Legg Mason también recoge que cada vez hay más inversores que cuentan con asesoramiento financiero, una figura a la que se le exige transparencia, sin costes ocultos ni ausencia de información y buena reputación y experiencia. A nivel global, según los resultados del estudio, los inversores asesorados profesionalmente obtuvieron una rentabilidad de un 0,64% superior a la que obtuvieron los inversores sin asesorar.

“La cultura financiera en España está aumentado en los últimos años, pese a que todavía falta mucho por hacer. Los ‘millennials’ recurren cada vez más a asesores profesionales y tienen mayor consciencia por la jubilación y las pensiones gracias a los aprendizajes de la crisis en las familias”, sentencia Mallo.