China, Brasil, Argentina, México, Venezuela… A nadie le suena extraño leer el nombre de estos países en las noticias económicas en los últimos años y meses. La evolución de sus respectivas economías ha servido en algunos casos de catalizadores tanto en el sentido positivo como en el sentido negativo. Aunque últimamente su situación, sobre todo en relación al gigante asiático, no ha sido sino el caldo de cultivo de la volatilidad y la incertidumbre en los mercados.

Eso abre el debate sobre si los BRIC son regiones saludables en las que invertir y que en el fondo, salvo contadas ocasiones, no proporcionan inestabilidad a las bolsas, o si por el contrario, es mejor estar muy atento a las informaciones que emanan desde dichos países por si pudieran castigar duramente a los principales índices mundiales.

Capaces de lo mejor y de lo peor, a los mercados emergentes siempre es mejor vigilarlos de cerca. De lo que allí sucede al final afecta a los países desarrollados, como ya se observó con la crisis de la bolsa china y si no se sigue un control de cerca al final la tensión puede escaparse de entre los dedos y convertirse en algo mucho más serio.

Por tanto, teniendo en cuenta que es un factor de relevancia, ¿las economías emergentes corren peligro? ¿Cuál es su mayor riesgo? Los analistas coinciden en un punto en concreto: “su deuda privada”. Así lo ve Eduardo Faus, analista de Renta 4, al explicar que “en los Emergentes la deuda privada ha seguido creciendo mucho durante estos últimos años”.

“Ahora que los crecimientos en los emergentes han desacelerado, y con la proximidad del comienzo de subida de tipos por parte de la Fed, han resurgido los miedos sobre los problemas de los niveles de endeudamiento privado alcanzado”, destacaba el experto en un último informe.

Pero no es el único que comparte ese punto de vista. También Luis Garicano, profesor de la London School of Economics, analizaba los retos a los que se enfrenta la economía global en los próximos años en un encuentro reciente, en el que también ponía el foco en la situación en la que se encuentran los citados emergentes.

Para el economista, su principal factor de riesgo es su elevado endeudamiento en dólares. “Este problema es mayúsculo para las economías emergentes altamente endeudadas en dólares pues, especialmente las empresas, han aprovechado los últimos cinco años para financiarse en dólares”, resaltaba.

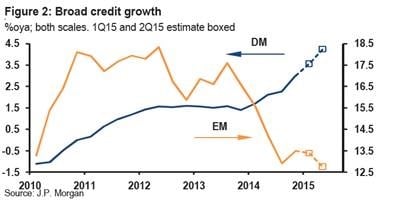

Crédito privado en países emergentes. Fuente: JP Morgan

“El problema llega ahora, que la tendencia del dólar es claramente al alza por la retirada de estímulos monetarios (…) Además, esta tendencia se pronunciará con la subida de tipos americanos”, añadía Garicano dejando claro que lo próximo que se debe seguir en el calendario es el aumento del precio del dinero en Estados Unidos en relación a las economías emergentes.

En este sentido, el crecimiento del crédito ha empezado a desacelerarse ya en los Emergentes, pero sigue creciendo a doble digito, y muy por encima del crecimiento del PIB nominal. “Ese menor crecimiento de la deuda privada les está lastrando ya el crecimiento respecto a los años pasados, pero el riesgo serio es que la dinámica se intensificara llevando a una crisis en los Emergentes”, indicaba Faus.

Crecimiento del crédito. Fuente: JP Morgan

“Según los cálculos de nuestros economistas (cálculos complicados por la falta de información en algunos países) el crédito privado en los países Emergentes alcanzo un 127% de su PIB en el 4Q14 (y habrá subido desde entonces). Eso es un 50% por encima de los niveles del 2007”, añadía.

Excluyendo a China, el nivel de crédito privado habría crecido un 20%. Es decir por encima del 2007. “Puede no parecer mucho, pero que ese aumento del 20% es parecido al que tuvieron los Desarrollados durante los años de expansión anteriores a la Gran Recesión”, aseguraba el experto de Renta 4.

El crecimiento de la deuda en los Emergentes se ha concentrado especialmente en Asia, pero “de todas formas 17 de los 23 países con lo que nuestros economistas han hecho el estudio han tenido aumentos de deuda privada superiores al 15% o más en su ratio vs PIB desde el 4Q07”, relataba.

¿Qué sería lo ideal? Que en estos países Emergentes que están sufriendo desaceleración y la reciente caída adicional de los mercados los tipos de interés bajaran. Por el contrario, los flujos de venta de bonos y divisas están presionando a los precios de los bonos a la baja y “limitan la caída de tipos que haría falta”, afirmaba Faus.

“El problema es que las herramientas de estos gobiernos para contrarrestar la posible falta de oferta de crédito a las empresas es limitada, especialmente si el endurecimiento del crédito viene acompañado de una demanda global floja para sus exportaciones. Brasil está viviendo algunos de estos problemas ya”, terminaba.

QUIZÁS LE INTERESE LEER: China, una opción a seguir teniendo en cuenta en las carteras