Si hay algo que trajo consigo la corrección de finales de enero fueron grandes pérdidas para aquellos que apostaban en corto contra la volatilidad. Como explica Aleksandra Tomala “el pasado 5 de febrero la bomba explotó: el VIX subió más de un 100%, literalmente borrando los activos bajo gestión (AuM) de los productos cortos de volatilidad y perjudicando sobre todo los fondos de pensiones americanos que buscaban rentabilidad en el entorno de los tipos históricamente bajos”.

Describe Tomala que cuando el VIX se disparó a principios de este mes, los vehículos cortos tuvieron que comprar muchos más futuros para rebalancear, subiendo aún más su precio, hasta que tuvieron que cerrar las posiciones para evitar el NAV negativo. Esto provocó que productos que acumulaban alzas de un 200% en 2017 cayeran en un solo día hasta un 90%, de un día para otro cayeron un 90%.

En su opinión, “a pesar de que las caídas en varios mercados han borrado las ganancias de enero, creo que a medio-largo plazo lo que pasó es positivo (menos para los que estaban cortos en el VIX): primero, porque las bolsas por fin se han tomado un respiro, lo que, en mi opinión, es la precondición para que puedan continuar la tendencia alcista. Segundo, porque la corrección fue claramente técnica, sin alterar los fundamentales muy sólidos, tanto por el lado micro como macro. Y tercero, porque las apuestas por la caída de volatilidad se han contraído tanto que han perdido la relevancia para la estabilidad de los mercados. Dicho de otra manera: en este contenedor casi no quedan explosivos”, explica Tomala.

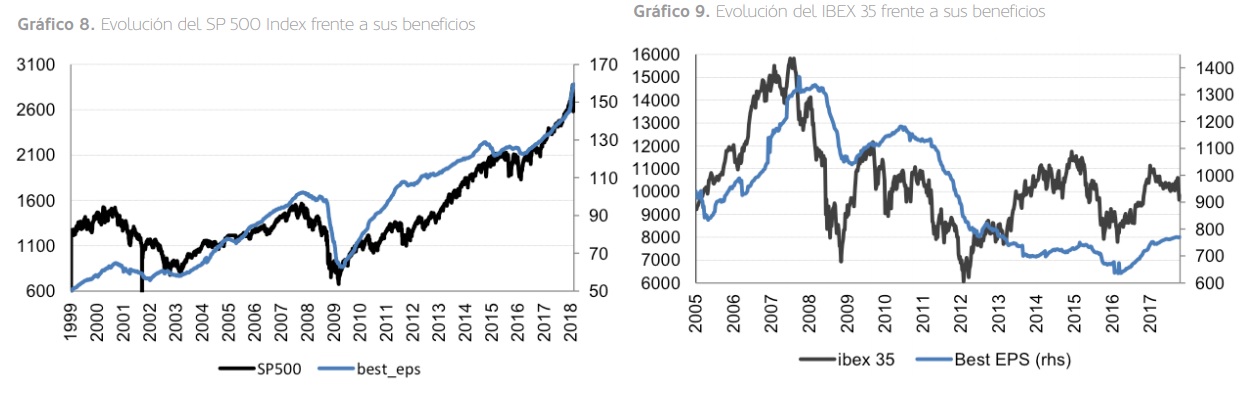

Las caídas han abaratado algunos mercados, por ejemplo el mercado americano se ha puesto a un PER de 16 veces (beneficios 2018). En Europa, STOXX Europe 600 cotiza a un PER de 14,5 veces, por debajo de su media de 15 veces. “Seguramente estamos ante una buena oportunidad para los rezagados, siempre y cuando estemos dispuestos a aguantar los movimientos de mercado, tanto al alza como a la baja”, afirman en la entidad financiera.

Pero, ¿dónde recomiendan invertir estos expertos a los ahorradores que se atrevan a hacerlo?

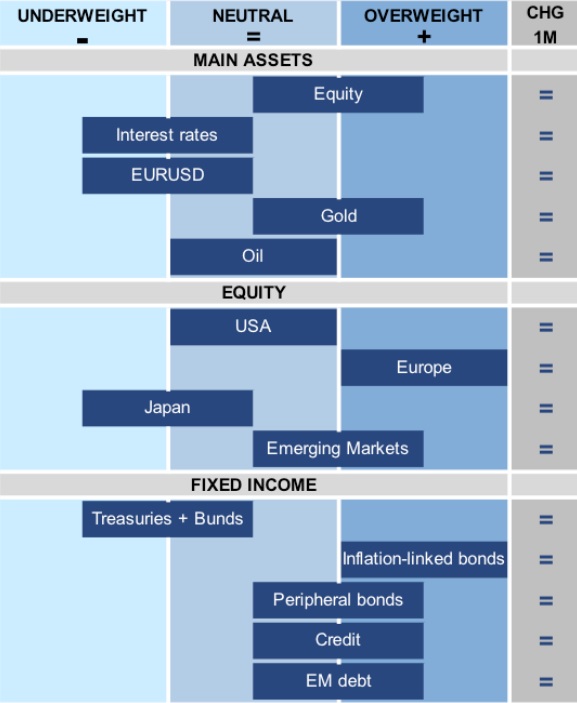

Renta variable: Explican que la corrección ha sido técnica ya que no se ha producido cambios en los fundamentales, sobre todo tras una buena temporada de resultados en Estados Unidos. “No obstante, estamos pendientes de la recuperación del crédito para incrementar el riesgo. Los que pasan de movimientos tácticos deberían mantener la exposición a la renta variable”, afirman en la entidad.

En Morabanc se decantan por los sectores energía y telecomunicaciones, que después del sell-off parecen particularmente sobrevendidos.

Renta fija: lo tienen claro, afirman ser compradores de deuda corporativa y emergente, aunque cada vez de manera más selectiva. “Mantenemos las duraciones cortas y esperamos más subidas de tipos. Nos siguen gustando los bonos ligados a la inflación ya que los últimos datos de inflación americana confirman que hay que protegerse contra una subida de precios”, señalan.

También apuntan que puede quedar potencial para la deuda periférica, sobre todo española.

EURUSD: Indican en la entidad que son compradores del dólar hasta 1,10-1,15;

Materias primas: Compramos el oro, “viendo cada vez más presión inflacionista que debería bajar los tipos reales. En el petróleo seguimos neutrales, aunque observando la corrección muy de cerca”, dicen. Calculan en la firma que a niveles de 60 dólares podría volver a ser interesante.