Año uno después de la Gran Pandemia. Una de las primeras lecturas bursátiles es que el rally alcista, con récord de cotización de por medio, del S&P 500 durante la crisis sanitaria, las pautas de confinamiento social y la hibernación económica del Covid-19 fue batido holgadamente por las carteras de capital que prodigan y respaldan parámetros vinculados al Environtment, Social & Governance (ESG) corporativo.

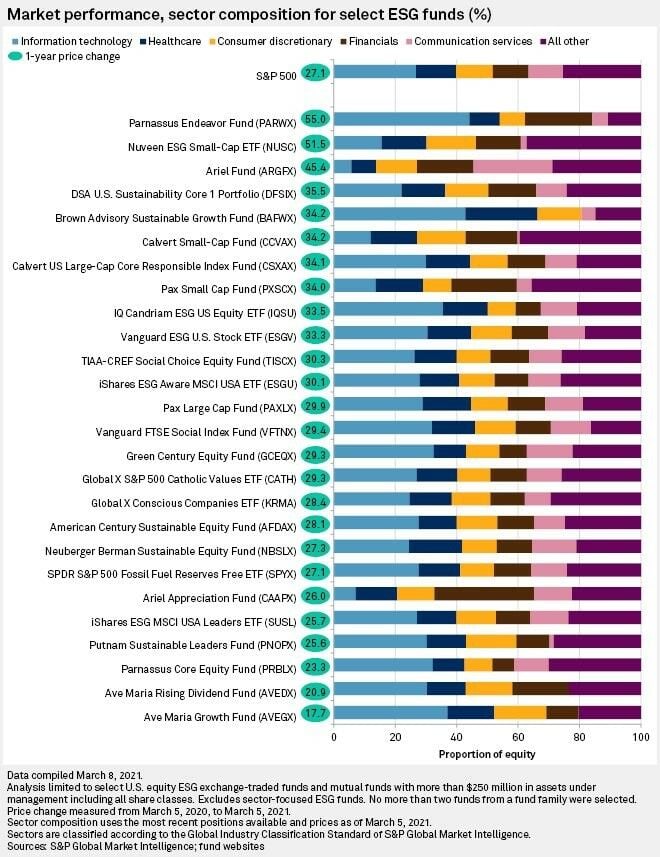

Un análisis de S&P Global Market Intelligence así lo determina. La unidad de inteligencia de Standard & Poor’s sondeó la evolución inversora de 26 fondos bajo criterios ESG, alguno de los cuales estaban entre los de más pobres rentabilidades en 2019, a lo largo del primer año de epidemia global y encontró que varios de sus portfolios duplicaron con creces la revalorización del principal indicador de Wall Street.

Dentro de una pauta general en la que 19 de ellos superaron el 27,1% de ganancias del S&P 500 entre el 5 de marzo de 2020 y de 2021. Con rentabilidades entre el 27,3% y el 55% a lo largo del mismo periodo. Las carteras que proyectan en sus pantallas parámetros de inversiones ESG como exposición a combustibles fósiles, diversidad de sus plantillas laborales o prácticas de transparencia informativa fueron las que más ganancias obtuvieron. Corroborando que sus estrategias lograron retornos premium.

Entre sus gestores, además, crece la certeza de que sus movimientos inversores hacia riesgos no tradicionales en sus compañías seleccionadas se han manifestado más resistentes al receso de las economías por el Covid-19. Y confirman la preferencia de sus clientes a colocar sus flujos de capital en fondos ESG, que alcanzaron en EEUU, en 2020, los 51.500 millones de dólares, más del doble que en 2019 y casi diez veces más que en 2018, según Morningstar.

Los 26 fondos analizados por S&P Global Merket Intelligence mejoraron su rentabilidad en los doce primeros meses de la pandemia, aunque con distintos grados de aumento. Algunos, como ETF, lo hicieron al mismo son que el indicador bursátil. Otros, como Ave Maria o Schwartz, entre un 17,7% y un 26%. Mientras que el cetro se lo llevó Parnassus Endeavor, con un alza del 55% de rentabilidad. Con Nuveen en un 51,5% y Ariel, en un 45,4% completando el pódium.

En todos ellos, ha primado el componente tecnológico de sus carteras, la gran catapulta de su evolución. En especial, en Parnassus, que al inicio del periodo analizado se encontraba a la zaga y que logró a mediados de 2020 impulsar los beneficios de unos fondos con claros perfiles ESG por un valor, a finales del pasado año de 38.000 millones de dólares.

Bajo la filosofía de apostar “por activos con ventajas sostenibles competitivas y una variedad relevante de productos y servicios”. Billy Hwan, quien desde enero pasado gestiona en solitario las grandes carteras del fondo tras el paso atrás de Jerome Dodson, fundador de la firma que surgió a mediados de los ochenta y que se ha hecho valedor del apelativo del Warren Buffet de las inversiones sostenibles.

Durante la crisis sanitaria Dodson -dice Hwan- “era el optimista”, el creyente de que “América superará la Covid y saldrá de inmediato de la recesión, mientras mi papel era el de analizar la preocupación por el impacto de la Gran Pandemia”.

En el corto plazo -afirma Hwan- “tuve razón, estaba en la senda correcta, pero la estrategia de Dodson, una vez más, de visión panorámica a larga distancia, fue la más acertada”.

Sin retocar demasiado las carteras. Quizás -explica- el viraje de mayor injundia fue renunciar a activos de Alaska Airlines en octubre. No sólo por la caída de la demanda de los viajes aéreos, sino por los efectos contaminantes de las aerolíneas por el uso del queroseno.

Los perfiles de inversión de Parnassus se basan en la evolución de medianas compañías con elevado potencial de crecimiento. La salida de Dodson propició el aumento de firmas de su cartera de 28 a 36 empresas. Entre las que destacan multinacionales como la teleco Verizon, Bank of New York Mellon, la fintech Intuit, la farmacéutica Novastis AG o la biotecnológica Cerner.

El directivo de Parnassus desvela los factores que determinan la inclusión de criterios ESG en la toma de decisiones de la firma. “Básicamente, elegimos los neumáticos adecuados para abordar la carrera, para lo que recabamos información de clientes y competidores”, en busca de ventajas sostenibles que ofrecen las compañías, para localizar su capital competitivo, lo que “nos lleva a seleccionar con mayor rigor los activos que pueden operar por encima de la rentabilidad de los mercados” y configuramos a partir de este punto “una estrategia a largo plazo”. Eso sí -enfatiza- “con gestores proactivos”. Porque “una vez que inviertes en una compañía hay una multiplicidad de componentes ESG que contemplamos y podemos llegar a modelar y modificar si la empresa no juega adecuadamente su papel dentro del aspecto de la sostenibilidad, el espectro social y el buen gobierno corporativo”.

En línea con otras grandes sociedades de valores o fondos como BlackRock, utiliza el envío de misivas a los responsables de las compañías en las que invierten, al estilo de su CEO, Larry Fink, para rebatir detalles, mostrar su preocupación por proyectos o inversiones concretas y determinar así el tráfico de información que precisan sus gestores para decidir continuar o cancelar la elección de la firma en cuestión dentro de sus carteras de valores.

La mayor parte de ellas -asegura Hwan- “superan sus suspicacias y acaban formalizando las vías concretas que les pedimos que tomen para facilitar la transparencia y aumentar su información y datos estratégicos”. El máximo responsable del fondo que opera con parámetros ESG en Wall Street durante la Gran Pandemia reconoce el peso e influencia de los valores tecnológicos y financieros. Táctica que considera “intencionada”.

En el terreno bancario -señala Hwan- el objetivo es comprobar que los bancos trasladan crédito a consumidores y compañías. Es su componente social. “Muy en particular, en años como el pasado con escaladas del desempleo y enormes cantidades privadas y corporativas de pérdida de préstamos”. Con el despegue, “no deberían cambiar las tornas”.

El perfil de “nuestras carteras mantendrán la perpetuación de esta predisposición a la financiación de hogares y compañías”, aclara. “Debemos ser capaces de identificar las joyas empresariales; con independencia de los sectores o de los activos e indicadores bursátiles”, admite Hwan.