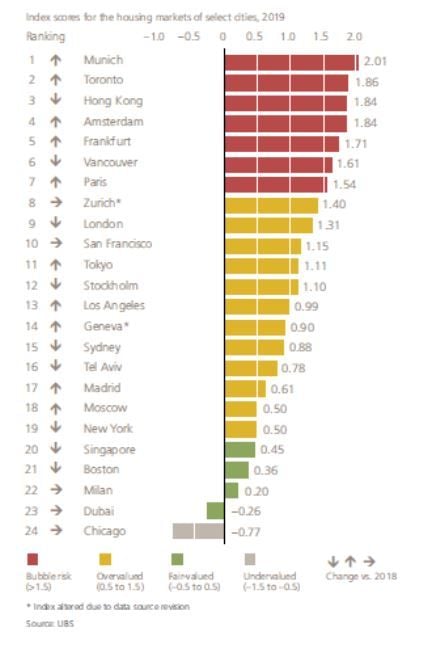

Regulación. En su justa medida. Para ordenar el mercado y huir de sus excesos sin control. Esta es la receta que recomiendan desde el banco de inversión suizo UBS, que elabora cada año uno de los estudios más prestigiosos y reconocidos en el sector inmobiliario. En su última y reciente versión, con datos definitivos de 2019, enumera siete ciudades a cuyos mercados de vivienda le pone el peligroso cartel de burbujas. Posible antesala de inestabilidades financieras -alertan sus expertos- y un fenómeno que -enfatizan-, a menudo, “no se identificada como tal hasta que se produce su estallido”. La lista aumenta en una ciudad respecto a su valoración del pasado año, a partir de la evolución de sus precios en 2018. Aunque el informe atisba por primera vez en el último lustro el fin del boom inmobiliario global. Frente “al alto riesgo económico de contagio” de sus perspectivas de hace un año, cuando UBS alertó de que la escalada inflacionista en las compraventas y en alquileres inmobiliarios en estas latitudes se asemejaba al clima crítico que se vivió a finales de la década de los ochenta y a los prolegómenos del credit-crunch de 2008. El contexto, sin embargo, sitúa los focos de las burbujas en las grandes ciudades, sin que se atisbe aún propagación por el resto de los territorios nacionales en los que se encuentran, aclaran. Como tampoco hay evidencias -dicen en el servicio de estudios de UBS- de un exceso de crédito o de un ritmo de construcción desaforado. En este sentido, precisan que “las contrataciones hipotecarias, incluso las que se formalizan en los mercados más boyantes del momento, están creciendo a la mitad de las que se registraron en los años previos a la Gran Crisis Financiera, circunstancia que debería limitar los daños económicos de cualquier corrección de precios que pueda ocurrir en el futuro inminente”. Además de una cierta cautela inversora ante probables apreciaciones de los costes de compraventa y alquiler a medio plazo motivada por el temor a que se reproduzcan los activos tóxicos inmobiliarios del pasado reciente, constata su servicio de estudios.

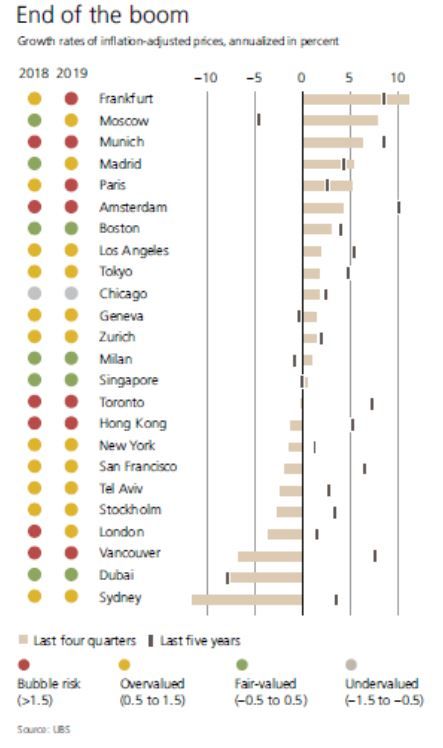

La radiografía actual refleja un respiro en el encarecimiento de la vivienda en las grandes urbes del planeta. Durante los cuatro trimestres de 2019. Con variedades substanciales. La propiedad residencial, la adquisición de inmuebles, ha elevado precios en ciudades de la zona del euro, así como en Moscú o Boston. Pero ya no en escalas de dobles dígitos. Con la excepción de Fráncfort. Mientras se producen bruscas correcciones, del más del 5% anuales, en latitudes como Sídney, Dubái o Vancouver. Algunas de ellas, tras asumir normas dirigidas a la contención de los precios. UBS apuesta por una regulación proporcional, que no debilite la demanda ante el riesgo latente de un enfriamiento de la actividad económica. Entre otras razones, porque la presión de precios se ha reducido pese a la caída de los tipos de interés en los mercados de cultura anglosajona y se han mantenido próximos a cero o en cotas negativas en la zona del euro y en Japón. El precio del dinero -dicen- “no es un obstáculo” a la actividad del sector “ni las hipotecas” a los hogares, pese a que mantengan problemas para amortizar cuotas de las obligaciones de pago contraídas en sus préstamos.

Calentamiento inmobiliario en la zona del euro …

El estudio de UBS llama la atención sobre París. A la que considera la ciudad más inaccesible por su mercado inmobiliario. Por encima de Hong-Kong. Donde, de media, un trabador cualificado necesita quince años para pagar, con la totalidad de sus ingresos salariales, un apartamento de 60 metros cuadrados en el centro de la capital francesa. Pese a que siga siendo más barato, con su traslación a dólares, que abordar una adquisición de vivienda en San Francisco, Nueva York o Londres. Pero el diferencial se ha estrechado en el último bienio. Especialmente, en 2019, en el que se registró un alza del precio residencial del 6,4%, con estimaciones de otro crecimiento a lo largo de este ejercicio del 5,9%. La compra de vivienda en París se ha duplicado en los últimos quince años, según la multinacional inmobiliaria Savills. Más que en ninguna otra ciudad de todo el planeta. Con repuntes anuales del metro cuadrado superiores al 19% desde 2016, tal y como asegura Century 21.

Aunque, de forma más genérica, dirige su punto de mira a las grandes ciudades de la zona del euro, cuyos precios están siendo impulsados por factores como los tipos de interés negativos, el descenso del desempleo o la percepción de que el drama del Brexit no creará mayores daños colaterales a sus sectores inmobiliarios, que se encuentran entre los más boyantes del espacio industrializado en términos de crecimiento de precios. Ámsterdam, Berlín y Dublín han elevado las transacciones de vivienda por encima del 39%, del 38% y del 22% respectivamente desde el año 2016, afirma Knight Frank. A pesar del lento repunte de los salarios. Subidas que han elevado al mismo tiempo la contestación social. En Irlanda, Alemania y también entre los residentes de París. Y que justificarían, además, el cambio de estrategia en la política monetaria del BCE que desea que, en el futuro, se tenga muy presente en futuras decisiones sobre los tipos de interés la evolución del mercado hipotecario, a través de herramientas de big data que valoren en mejor medida el coste de la vivienda, los niveles de endeudamiento de los posibles adquirentes y los factores de riesgo de las entidades financieras. Suecia, por ejemplo, que no es socio monetario, pero que han mantenido tipos de interés negativos durante buena parte del ciclo de negocios posterior a la crisis de 2008, ha tenido éxito en su iniciativa de congelar los precios de la vivienda en sus territorios, no sólo en Estocolmo, poniendo límites al valor de los préstamos o aplicando estrictas reglas de reembolsos a los signatarios de préstamos.

Las grandes urbes europeas exhiben el terreno al que se abonan las oleadas de precios en este sector. Con altas ratios de endeudamiento de hogares y empresas, financieras o no, han atraído capital por sus, generalmente, condición de centros bursátiles, tecnológicos o industriales. Unos climas de negocio que demandan mano de obra intensiva y elevada cualificación profesional. En la mayoría de los casos son, además, sedes de multinacionales y debe gestionar las tensiones demográficas de esta migración laboral. Sin olvidarse de su poder turístico, que ha generado un turismo exacerbado, con alquileres bajo demanda de empresas de economía colaborativa como Airbnb que sacan al mercado propiedades vacantes o temporales. O de su capacidad cultural ya que suelen acaparar también actos musicales, de cine o de otros segmentos del ocio, así como una amplia red de museos y exposiciones.… y en el espacio escandinavo

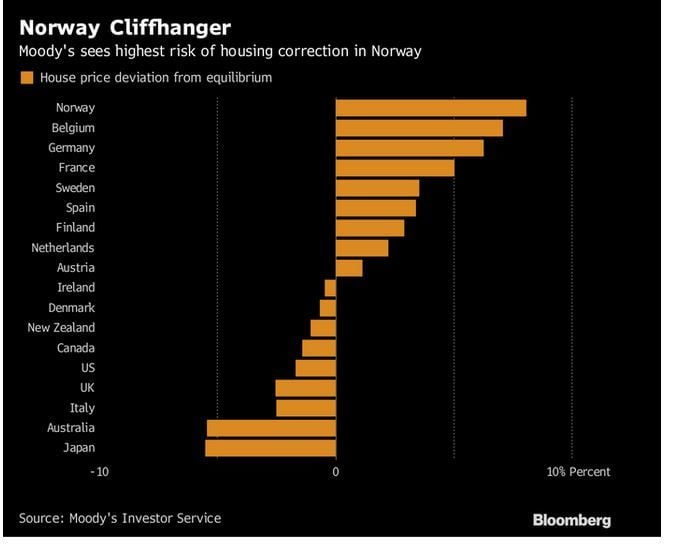

Fuera del ámbito de las ciudades, hay otras latitudes donde el boom inmobiliario se ha asentado en los últimos años. Son los países nórdicos, donde un reciente estudio de Moody’s asegura que el precio de la vivienda se ha elevado más de un 70%. Aunque, por lo visto, sin que pueda aún catalogarse de burbuja. “Si se nos pregunta cuál es el mayor riesgo latente sobre las economías escandinavas, diríamos que los mercados inmobiliarios”, asegura Erik Bruce, economista en el banco Nordea, para quien “resulta normal, dado el bajo nivel de los tipos de interés, la caída del paro y el optimismo empresarial en el futuro económico” en estos países. Noruega es uno de los casos de aterrizaje suave. De momento, sólo durante la época estival.

El repunte más allá de este porcentaje, en el último lustro, se refiere al mercado inmobiliario en Suecia y Noruega. En Dinamarca es algo inferior, pero supera el 50%, aunque en Copenhague se ha duplicado en relación a 2012. Mientras en Oslo, los ajustes financieros de familias y empresas han rebajado los precios en los últimos dos trimestres entre un 7% y un 8% en tasas interanuales. También en Estocolmo, donde las medidas de intervención estatales han reducido la demanda de adquisición de apartamentos, que en 2018 alcanzó cotas desconocidas en nueve años. Este pulso regulatorio sueco marcará la tendencia en el resto de capitales escandinavas, aclaran en Nordea.

Para Moody’s, en cambio, el mayor riesgo se sitúa en Noruega. En su conjunto. Sus análisis dan a este mercado la mayor cota de desequilibrio entre ingresos retributivos y costes de vivienda, así como el movimiento especulativo más vigoroso bajo condiciones crediticias nacionales. De todo el mundo. A esta coyuntura se une otro fenómeno. Que Noruega es el país de todos los que conforman el estudio de la agencia de rating con un mayor índice de viviendas en propiedad con casi el 85% del censo inmobiliario del país. Y sitúa a España entre las economías con opciones de sobrecalentamiento del sector y mayor brecha entre ingresos y gastos.

Costes de vivienda demasiado altos

Algunas instituciones multilaterales, como el FMI, y entidades como el World Economic Forum (WEF), fundación creadora de la cumbre de Davos, pregonan desde hace algunos años que el acceso a la vivienda requiere acciones concertadas globales que acaben con las burbujas en este terreno. En sus últimos informes de situación, el WEF insta a los gobiernos a poner en marcha políticas urbanísticas y tecnológicas para facilitar el acceso a la vivienda, un asunto que cataloga de “crisis global”. El 90% de las ciudades son incapaces de proveer inmuebles asequibles a sus residentes, explican sus expertos. Porque, según su estudio de 2019, en el que ha colaborado la consultora PwC, el 90% de las urbes des planeta “son incapaces de proveer a sus residentes unos inmuebles asequibles”. Un problema con mayúsculas que afecta sobremanera a la generación millennial, a la que identifica como la que más recursos patrimoniales debe destinar a procurarse un hogar de la historia. El coste inmobiliario en áreas de alto standing residencial de las grandes ciudades, “prohíbe a las personas destinar recursos propios a otros servicios básicos, amenaza sus empleos y pone en entredicho aspectos de preservación de los derechos humanos”. En África, por ejemplo, más de la mitad de su población vive en condiciones muy por debajo de los estándares mínimos de calidad habitacional, y en India o China, algo más de la tercera parte de sus poblaciones se ha instalado en núcleos informales; es decir, en viviendas ilegales. De no implantarse este tipo de recetas, en 2050 más del 30% de la población urbana en todo el mundo, unos 2.500 millones de personas, “o vivirán en hogares con condiciones poco dignas o acabarán estando ahogadas financieramente por los costes con los que se han comprometido”.

Para Alice Charles, directora de Ciudades, Desarrollo y Servicios Urbanos del WEF, el asunto no es baladí. “Un planeta en el que sólo una minoría pueda afrontar el esfuerzo de poseer en propiedad una vivienda de calidad no es sostenible”. A su juicio, “si las ciudades desean hallar soluciones, están en la obligación de afrontar este reto en toda su dimensión, comprendiendo, primero, y ahondando, después, en todos y cada uno de los factores que acontecen e inciden en los procesos inflacionistas de sus mercados”. Desde la adecuada dinamización de la oferta y la demanda, hasta la confortabilidad de su censo de viviendas, hojas de ruta definidas sobre los cambios legales e intervenciones estratégicas que estabilicen los precios a largo plazo y que, en última instancia, reduzcan la dependencia inicial de los mecanismos de apoyo gubernamentales a la vivienda. O la incentivación de servicios, comerciales o de índole urbana, que contribuyan a reducir “las brechas sistémicas que existen en las actuales cadenas de valor que operan en sus sectores inmobiliarios”. Un compendio de políticas públicas, multidisciplinares, que incorporen la adquisición de terrenos, regulaciones específicas sobre las distintas zonas residenciales en los supuestos en los que sus precios -o prácticas como el uso turístico de inmuebles- perjudique la dinámica de la ciudad, instrumental presupuestario y una compensada guía de costes de diseño y de construcción dirigido a los agentes que intervienen en la edificación.

Ciudades como Chengdu o Chongqing, en China, han avanzado en esta dirección a través de un sistema oficial de cuotas para convertir suelo agrícola en urbanizable, mientras que, en Sídney, el Programa Comunidades Plus, municipal, establece un parternariado con el sector privado que tiene como cometido desarrollar 23.000 viviendas nuevas en uso social, vinculados a asistencias educativas y al fomento de habilidades profesionales para impulsar el empleo. El informe cita otras iniciativas de éxito. Hamburgo y Copenhague han provisto activos propios en unos fondos de inversión específicos para operar con las empresas en el desarrollo de un parque de viviendas con proyectos de desarrollo sostenible. Sin olvidarse de mecanismos procedentes de las firmas corporativas. Los empleados de Facebook y Google en EEUU, de Ikea en Reikiavik, de Lego en la ciudad danesa de Billund, de Samsung en Seúl y Suwon o de Alibaba en Hangzhou, han invertido en el desarrollo de inmuebles perfilados y subvencionados en alguna medida por sus compañías. En Austin (Texas), Pekín y Shanghái o Eindhoven (Holanda) utilizan y exploran nuevas técnicas para la construcción de viviendas en 3D. O en Denver, donde las autoridades locales ayudan a la instalación de paneles solares y tejados ecológicos para disminuir las facturas energéticas de sus hogares. Dupnirsa (Bulgaria) y Poznan (Polonia) han cambiado los criterios de acceso a viviendas de protección oficial para alargar la lista de candidatos. Mientras en Bristol, ciudad situada al sur del Reino Unido, ha ampliado el abanico de garantías para la tenencia de propiedades. Hasta con seis tipos distintos de fórmulas de compra, desde la adquisición compartida, hasta modelos de alquiler con preferencia de venta. Tampoco se olvidan los autores del estudio de los avances académicos. El Media Lab del MIT -explica- aporta instrumentos eficaces. Como el prototipo de usos de inmuebles transformables, capaces de añadir flexibilidad habitacional y soluciones en inmuebles de apenas 18,5 metros cuadrados que expanden hasta tres veces su tamaño a través de comandos de voz o de gesticulación manual.

Pero, quizás, el caso más paradigmático sea el de Berlín, que ha decidido, entre otras medidas de corte intervencionista, congelar las rentas de los alquileres durante cinco años, ha espantado a los inversores; hasta el punto de registrar descensos del 7% en los tres primeros trimestres del pasado año, según la European Public Real Estate Association. Una demostración de que regular de forma estricta el precio del alquiler deteriora al conjunto del mercado inmobiliario. La capital alemana había encarecido en un 50% la tarifa media desde 2011 hasta 2018 hasta que, en junio del pasado ejercicio, entró en vigor su batería de normas de contención de precios. Inmobiliarias como Deutsche Wohnen o Vonovia, con gran tenencia de activos en Berlín, capitanearon hasta el momento de la intervención de la ciudad-estado gran parte de las subidas en bolsa.

Sin embargo, su cartera de inversiones se ha ralentizado. Mientras firmas medianas, con varios miles de propiedades en alquiler, critican que la regulación constriñe la actividad y va en la mala dirección. Entre las novedades legales también destacan el tope de renta en función de la edad del edificio o de la calidad de la edificación, la confiscación de cualquier alquiler que exceda en más del 20% de los límites establecidos; la suspensión de subsidios y de licencias de construcción nuevas o que las actualizaciones de precios al inquilino no superen el euro por metro cuadrado. Nena Winkler, de UBS, incide en que el viraje normativo berlinés “no contribuirá a mejorar sus condiciones de acceso” a la vivienda. Porque siempre traen “consecuencias inesperadas”. En su diagnóstico, cita también el caso de San Francisco de finales de los años setenta, donde decenas de miles de apartamentos se cerraron al mercado y se redujo la oferta residencial en un 15% y sus precios acabaron repuntando a pesar de las restricciones regulatorias. También en Ginebra, en la misma época, se redujo el stock de propiedades inmobiliarias ante la imposibilidad legal de no poder actualizar los alquileres. En Berlín, la congelación de los precios recortará la oferta en un momento en el que la inflación empieza a dar señales de vida, lo que, junto al crecimiento de los ingresos personales, traería por sí mismo una corrección del mercado. Sin necesidad de intervenir en el mismo.

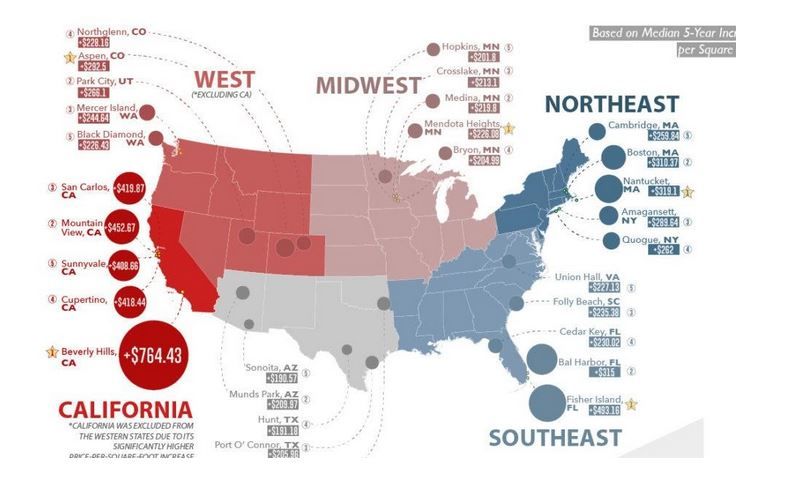

En cualquier caso, el panorama inmobiliario siempre es complejo de gestionar. En EEUU, la suma de propiedades residenciales asciende a 34 billones de dólares, tanto con el valor de todas las firmas cotizadas y sólo en 2019, se cerraron operaciones de compraventa por 1,5 billones de dólares, más que el PIB de España. Ante esta tesitura, la doctrina es más competencia. Porque las comisiones que se llevan los intermediarios en este mercado promediaron entre el 5% y el 6% del valor del inmueble en EEUU. Más que en ningún otro país de rentas altas. En términos cuantitativos, 75.000 millones de dólares, el 0,4% de la economía americana. La tendencia hacia una mayor dosis de libertad de mercado pasa por la digitalización de los negocios. Plataformas como Zillow o Redfin han venido a demostrar la ineficiencia de sector estadounidense. Como lo demuestra el hecho de que en los años cincuenta, el circuito de viviendas que se transferían de manos rozaba el 20% y en la actualidad es sólo del 9%. Un retroceso que no sólo debe achacarse a la movilidad laboral, sino a la cada vez mayor cultura de la propiedad inmobiliaria, y las tarifas altas no ayudan precisamente a su dinamización, decía en un reciente análisis The Economist. El semanario británico habla de crear nuevos incentivos en el mercado y de una nítida apuesta por el empleo de herramientas de big data e inteligencia artificial -modelos de economics analytics- para inyectar mayor eficiencia y competitividad al sector. La búsqueda de ofertas instantáneas con algoritmos que ajusten los precios a la realidad del mercado. Además de una involucración más intensa de las firmas de capital riesgo en las llamadas prop-tech, donde apenas colocaron 6.000 millones de dólares en 2019.