¿Quién no se ha imaginado jubilado alguna vez, sin que suene el despertador para ir a trabajar y disfrutando de la vida? Seguramente casi todos... Sin embargo, para asegurarnos de que esto ocurra, y que lo haga en las mejores condiciones económicas posibles, debemos tener clara una primera y principal premisa: la jubilación no es un derecho legal, es una promesa. Y, si miramos al medio-largo plazo, en España cada vez parece que será más difícil de cumplirse...

Por ello, es mejor no dejar todo al destino y ser previsores, a través de productos de ahorro diseñados específicamente para hacer hucha de cara a la jubilación. Los planes de pensiones individuales son uno de ellos. Este instrumento, destinado a ahorrar a largo plazo para complementar la pensión de jubilación, es promovido por entidades financieras, como bancos o empresas de seguros, y sus titulares son cualquier persona física que decida contratarlo de forma individual. Estas entidades gestionan las aportaciones de los partícipes del plan, decidiendo en qué invertirlas para cumplir los objetivos de ahorro a largo plazo.

Pero desde el año pasado la regulación española de los planes de previsión social busca potenciar otro producto: losplanes de pensiones de empleo (PPE), con el objetivo de reforzar la sostenibilidad del sistema de pensiones. ¿En qué se diferencian los planes PPE de los individuales? Principalmente, en que este instrumentos está promovido para los empleados de una empresa con la finalidad principal de complementar la jubilación a percibir por la Seguridad Social. Las aportaciones podrán realizarlas el empleador, el empleado o ambos. Se basa en un sistema de capitalización, en el que cada individuo “cotiza” para sí mismo a través de sus aportaciones o las de su empleador.

PPE: ventajas y límites

En este punto, los PPE pueden ser de tres tipos: de aportación definida (la cuantía de las aportaciones a realizar se encuentra previamente definida, mientras que las prestaciones se cuantificarán en el momento en que tenga lugar la contingencia, en función del valor, en ese momento, de las aportaciones realizadas); de prestación definida (se fija la prestación a recibir por el partícipe o beneficiario, mientras que las aportaciones concretas a realizar varían anualmente en función de cálculos actuariales); y mixto.

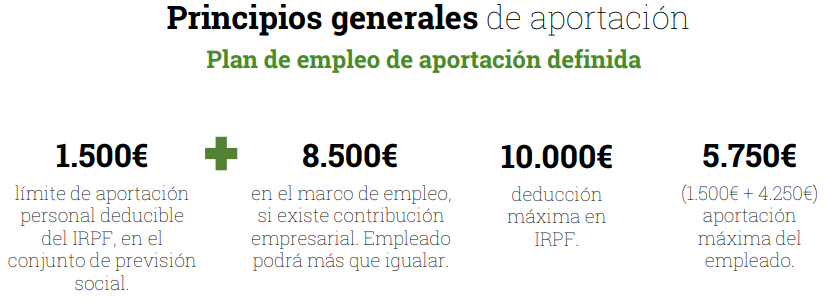

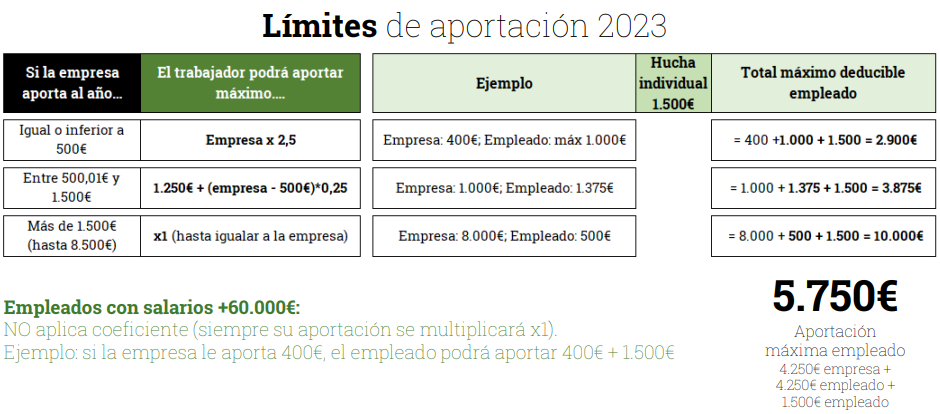

Entre sus ventajas, muchas cualitativas como la baja rotación, alineación de intereses con los empleados, mayor productividad y sensación de pertenencia a una compañía por parte de la plantilla, y retención del trabajador y del talento. Por otra parte, las ventajas fiscales para la empresa son la bonificación del 10% en cuota íntegra en el Impuesto de Sociedades, así como una reducción de las cuotas empresariales a la Seguridad Social por contingencias comunes. Mientras, para el empleado son de 1.500 euros, que se incrementará en 8.500 euros anuales, siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior.

Además, y como novedad este año, la aportación del empleado, para este segundo tramo del límite, podría ser superior a las de la empresa, para trabajadores con rendimientos íntegros del trabajo de hasta 60.000 euros anuales.

Además, desde este enero, los autónomos ya pueden contratar uno de estos productos de ahorro e inversión para asegurar su jubilación y, a la vez, optar a deducciones fiscales en IRPF. En el caso del PPE para los autónomos se introduce un nuevo límite de aportación y deducción por sus contribuciones que llegaría a 4.250 euros. En total, un autónomo podría aportar 5.750 euros anuales si se suma el límite de aportación a planes de pensiones individuales de 1.500 euros.

Cobas Autónomos

Y es precisamente en este último instrumento, el dirigido a los trabajadores por cuenta ajena, donde la gestora Cobas AM es pionera. "Con una base de 27.000 clientes, somos de las pocas gestoras independientes con gestora de fondos de pensiones. Gracias a esto, hemos podido ser de los primeros en lanzar un PPES dirigido a los autónomos. El interés que está suscitando entre este colectivo tan vulnerable a la jubilación está siendo grande, ya que desde julio ya hemos recibido aportaciones por más de 2 MM de euros”, cuenta Gonzalo Recarte Martínez-Gil, Director comercial (CCO) de Cobas AM.

Cobas AM cuenta también con dos planes de pensiones individuales, "Cobas Global que es 100% rentable y Cobas Mixto Global que es un plan mixto para aquellas personas que estén más cerca de la jubilación y requieran de menor volatilidad". Luego, "hace un año y medio constituimos el fondo que en origen fue Cobas Empleo 100, un plan de empleo de promoción conjunta, es decir, es un plan de empleo que lanzan Cobas Pensiones y Cobas AM para sus empleados y en el que libremente cualquier empresa se puede adherir con sus propias especificaciones". A día de hoy, tanto Cobas Empleo 100 como Cobas Autónomos "disponen de una ventaja muy importante respecto a los planes individuales, y es que tienen una comisión más baja, concretamente del 1%, mientras que los planes individuales tienen un 1,25%".

Además, Cobas AM es la única gestora que tiene un onboarding 100% digital, es decir, "cualquier autónomo, sin pisar nuestra oficina, va a poder abrirse el plan de forma online", apunta Gonzalo. A ello hay que añadir que la gestora de Francisco García Paramés pone a disposición de las empresas un curso de educación financiera 100% online para sus empleados, con el fin de facilitar el alta en los PPE, pero a la vez fomentar la educación financiera.

Problemas de las pensiones

Y es que, tal y como explica el CCO de Cobas AM, los PPE existen en el mercado desde hace tiempo, pero "históricamente en España han estado centrados únicamente en grandes colectivos y para grandes empresas. Probablemente el 80 - 85% de las empresas del Ibex 35 tengan un plan de empleo para sus trabajadores. Es también el caso de los grandes funcionariados o grandes colectivos como abogados. Pero el tejido empresarial español, que básicamente es casi todo pymes (el 84/85%), no conoce todavía ni de su existencia".

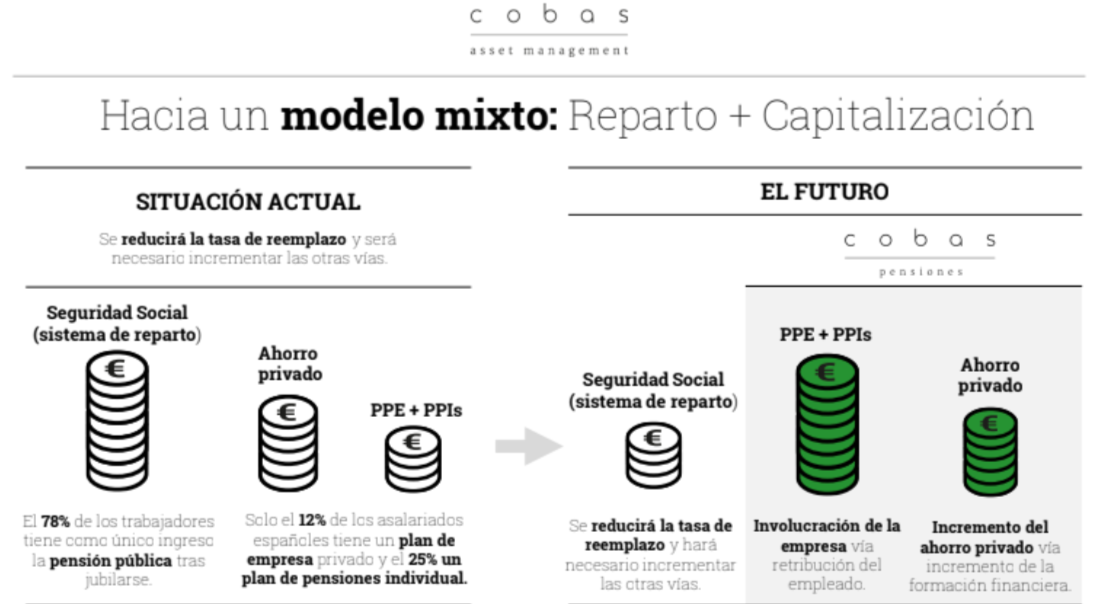

De hecho, a día de hoy, el 78% de los trabajadores tiene como único ingreso la pensión pública tras jubilarse. Solo el 12% de los asalariados españoles tiene un plan de empresa privado y el 25% un plan de pensiones individual. Y, con los números sobre la mesa, las pensiones no van a poder sostenerse sin quebrar en parte el sistema público. "Este es el mayor problema económico, político y social de nuestros tiempos". Por ello, "todos tenemos que mirar a largo plazo, incluido el Gobierno, para solucionarlo", asevera Recarte Martínez-Gil.

"Hay más de 9 millones de pensionistas en España, que representan actualmente el 14% del PIB español y que, en datos agregados, son más de 168.000 millones al año. Ningún partido político, que necesita los máximos votos posibles, va a decir a 9 millones de españoles que van a congelar las pensiones o migrar hacia un modelo mixto. Pero el problema no es que las pensiones vayan a dejar de pagarse, no es un problema de que estén quebradas, sino que es un problema de sostenibilidad de las mismas, y por tres motivos: por la demografía (menor natalidad y mayor esperanza de vida, lo que se traduce en menos trabajadores y más jubilados); por el gasto público (en el año 2010 el gasto en pensiones representaba el 10% del PIB, hoy estamos en el 14% y se estima que en el año 2040 lleguemos hasta el 17%) y déficit del sistema (a día de hoy, el déficit de la seguridad social representa el 0,5% del PIB de España, pero en 2030, si todo sigue así, se estima que llegue al 1,4% y en 2040 al 3,2%); y por la tasa de reemplazo, que en España es una de las más altas de Europa (en nuestro país es el 81,9%, mientras que la media de UE está entre el 50 y el 40%).

¿La solución? Un modelo mixto

Dicho esto, para Cobas AM la solución a todo esto está en la transición hacia un modelo mixto. "Se trata de un modelo en el que existe también el reparto, pero de una pensión más modesta, y se incita, vía vehículos de inversión, tanto públicos como privados, a ir reduciendo las cuotas a la subida social y los impuestos que pagan los trabajadores, para crear su propia 'hucha'. Es decir, hay que concienciar y lograr que la gente gente ahorre".

"Si queremos que el sistemas de pensiones se convierta en un menor gasto a futuro para el estado y sea viable a largo plazo, España necesita que la seguridad social tenga menos peso. Y para ello hay que dar facilidades para que la gente, tanto vía empresa, individual o autónomos, ahorre", concluye Gonzalo.

Si quiere conocer más sobre Cobas Empleo, haga click en este enlace.