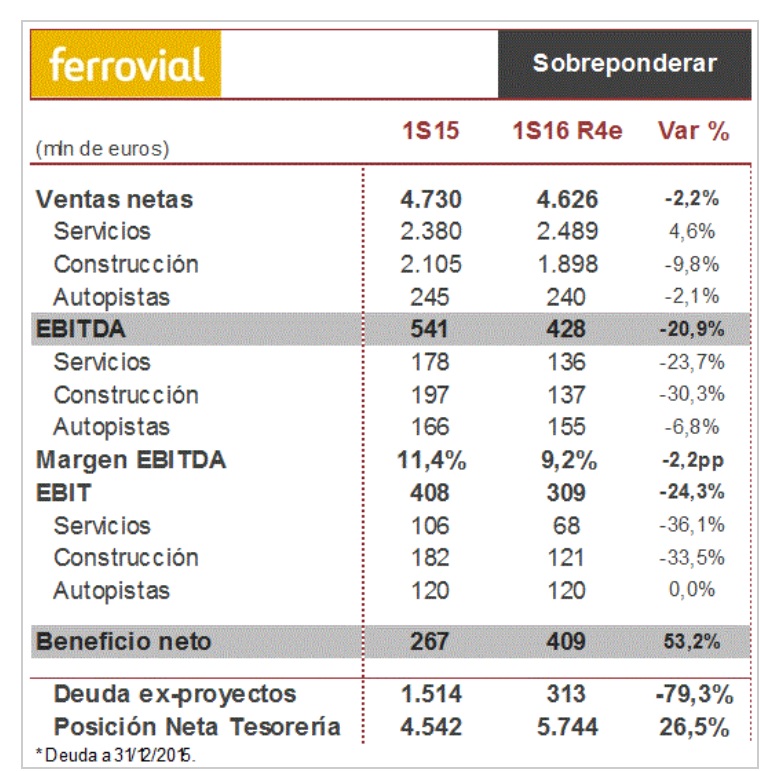

Los resultados 1S16 de Ferrovial deberían mostrar el efecto negativo de la libra (-6,5% vs 1S15) con el dólar sin variaciones (+0% vs 1S15). La fortaleza de la división de autopistas, donde destaca la aportación de las managed lanes, con fuertes crecimientos esperados (fase inicial o rump-up).

Servicios, lastrado por el mal comportamiento de la libra, continúa afectada por el deterioro procedente del proyecto de Birmingham y el recorte presupuestario en Reino Unido y España, con un mayor deterioro del EBITDA por el factor estacional. Sin embargo seguimos viendo la cartera de servicios en niveles elevados, permitiendo los nuevos proyectos incrementar los ingresos. En las cuentas 1S16 tenemos impacto de un mes de actividad de Broadspectrum, la cual empezó a consolidarse en el grupo desde el 1 de junio de 2016.

En Budimex (Polonia) seguimos observando un buen comportamiento pese a la divisa (Zloty -5,5% vs 1S15). Las ventas de Webber, -8% vs 1S15 siguen mostrando el recorte por la finalización de proyectos importantes (NTE y LBJ). Tras alcanzar niveles pico en diciembre en Agroman se sigue apreciando deterioro de las cifras, principalmente por la menor actividad en España.

Los proyectos finalizados, NTE y LBJ, pasan a repercutir positivamente en las ventas y el EBITDA de la filial de concesiones Cintra (apoyada además en recuperación económica, bajada precio petróleo y el aumento del turismo). Las cifras además se verán afectadas por la desconsolidación de las cuentas de la Chicago Skyway y de las autopistas irlandesas (vendidas a finales de febrero), a partir del siguiente trimestre también se desconsolidan las portuguesas (vendidas a finales de junio).

Esperamos una deuda neta creciendo un +26% hasta 5.744 mln eur, con una posición ex-proyectos en 313 mln eur, un -79% por debajo de 2015 como consecuencia de la compra, y posterior consolidación de la deuda, de Broadspectrum, así como por los factores estacionales que normalmente afectan a la compañía (deterioro del circulante por unos 300-400 mln eur).

Por activos:

Heathrow: El aeropuerto londinense, del que Ferrovial controla un 25%, ha presentado ya sus resultados 1S16, y hemos observado un sorprendente incremento del tráfico del +0,6% vs 1S15, gracias a lo cual las ventas han crecido un +1% y el EBITDA un +4,4% mostrando también los efectos del estricto control de costes. Los dividendos totales sin cambios, 150 mln GBP 1S16 vs 150 mln GBP 1S15.

ETR 407: la autopista canadiense, de la que Ferrovial controla un 43,2%, sigue mostrando gran solidez en sus cuentas. El tráfico crece +2,9% en 1S16 con las tarifas cercanas a +10%. Observamos elevados crecimientos de los ingresos y el EBITDA, un +9,5% y +11,7% respectivamente. La concesionaria ha decidido mantener constante los dividendos, distribuyendo este trimestre 187,5 mln de CAD.

En la conference (jueves 28, 18.00 horas) la atención consideramos que se centrará en el posible impacto que pueda tener el Brexit en las cuentas de Ferrovial. Además veremos si dan alguna referencia sobre las expectativas sobre Broadspectrum, así como el nivel de avance del proceso de licitación del proyecto de Birmingham (no esperamos novedades significativas). También estaremos atentos a los datos que nos puedan aportar sobre si se mejorará la oferta para la construcción de un gaseoducto en Perú, y las oportunidades que pueden aparecer en las privatizaciones de algunos aeropuertos.

Consideramos que la cotización de Ferrovial ha estado especialmente afectada por el proceso de OPA abierto sobre Broadspectrum y el Brexit, así como una posible presión de salida de papel por parte de uno de sus principales accionistas (actualmente mantiene participación cercana al 5% de Ferrovial, probable colocación acelerada en el corto-medio plazo?), sin embargo, considerando un impacto limitado como consecuencia del Brexit, desde Renta 4 consideramos una inversión atractiva la entrada en estos niveles (precio objetivo 21,50 eur/acc), por lo que aprovecharíamos para tomar posiciones.