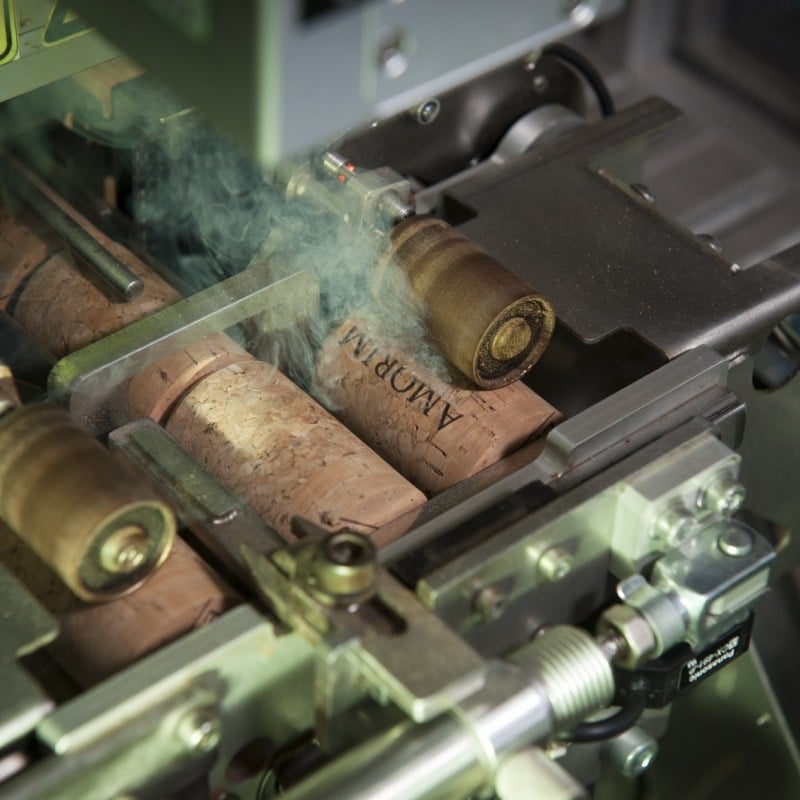

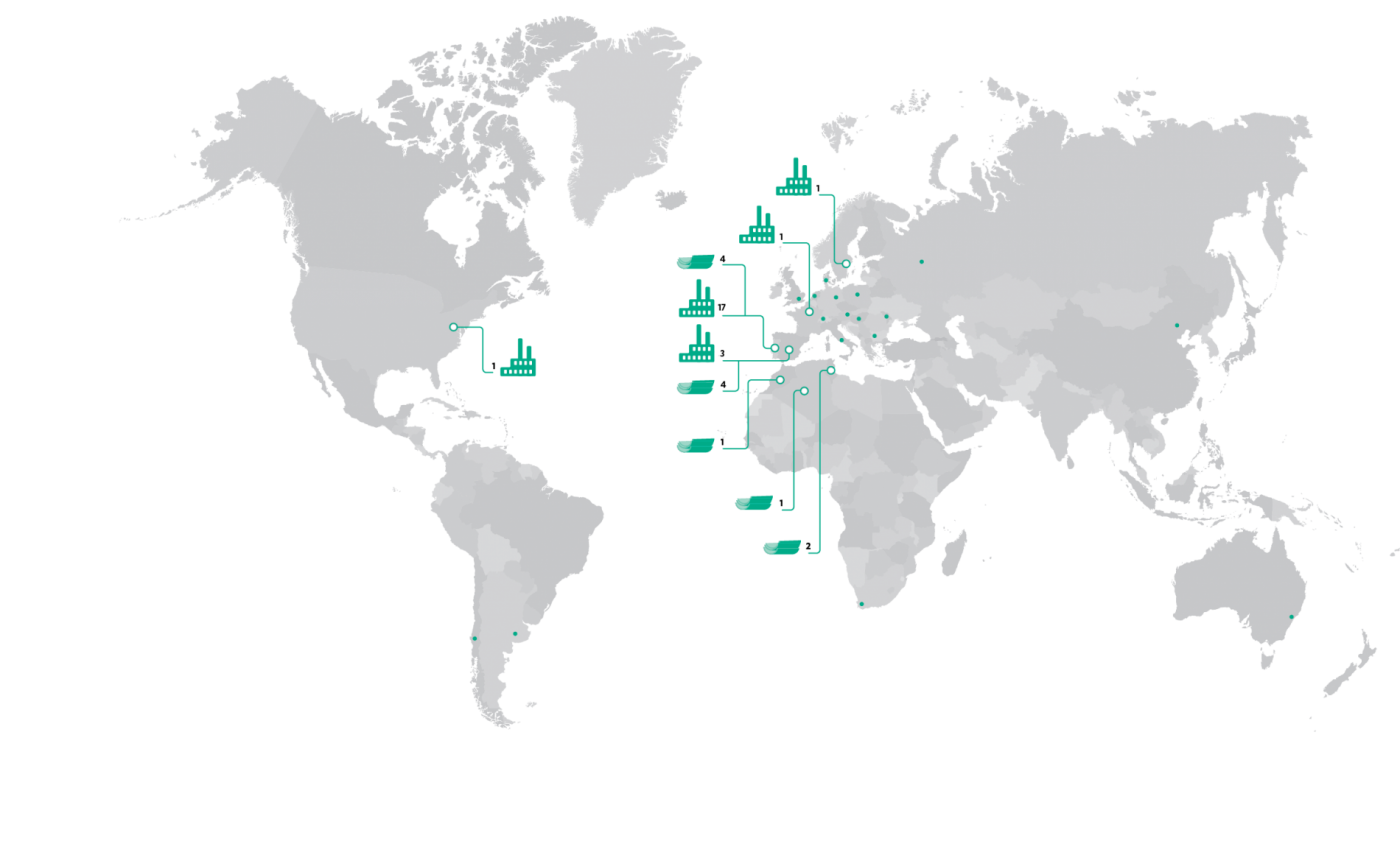

Corticeira Amorim Inició su actividad en el siglo XIX y se ha convertido en la mayor empresa transformadora de productos de corcho del mundo, generando un volumen de negocios superior a 700 millones de euros en más de 100 países, a través de una red de decenas de empresas las empresas subsidiarias.

Invirtiendo millones de euros anualmente en I + D, Corticeira Amorim es una empresa comprometida en la promoción de esta materia prima única, desarrollando una cartera variada de productos 100% naturales que son usados ​​por algunas de las industrias más tecnológicas y exigentes del mundo, como son ejemplo las industrias de vinos y espirituosos, aeroespacial, automóvil, construcción, deporte, diseño de interiores y de moda. El volumen de negocios, por unidad de negocio, se distribuye entre Rolhas (69%), Revestimientos (14,2%), Aglomerados Compuestos (12,8%), Aislamiento.

Capital Social: € 133 000 000,00, dividido en 133,000,000 acciones.

Accionistas principales

Amorim Inversiones Y Participacoes | 51.00% |

Flottant | 25.13% |

Investmark Holdings | 13.78% |

Amorim Intenational Participations | 10,09% |

Presencia y peso en los índices:

- PSI 20 2.67%

- PSI ALL-SHARE 2.36%

- PSI CONSUMER GOODS 86.22%

RESULTADOS 1T2019

Las ventas del primer trimestre de 2019 alcanzaron los 202,3 millones de euros (M €), una subida del 9,2% frente a los obtenidos en el mismo trimestre de 2018. Excluyendo el efecto del tipo de cambio, la variación de las ventas sería de + 7,9% frente a período homólogo, lo que representa un crecimiento significativo de las ventas consolidadas.

Por unidades de negocio, se destaca el crecimiento de las ventas del negocio Corchos (+ 11,3%), dado el peso que las mismas tienen en el total de las ventas la compañía. La unidad de Materias Primas (+ 28,7%), Aglomerados Compuestos (+ 9,2%) y Aislamiento (+ 26,5%) también contribuyeron de forma muy significativa a este aumento.

- La unidad de negocio de Materias Primas registró ventas de 58,7 M €, un crecimiento del 28,7% frente al trimestre homólogo. Las ventas de este segmento son esencialmente para las otras unidades de la Corticeira Amorim, reflejando el aumento de actividad de las restantes unidades del grupo.

- Las ventas de Corchos alcanzaron los 143,4 M €, un aumento del 11,3% frente al trimestre homólogo. A tipo de cambio constante, el crecimiento de las ventas sería del 10,1%. Destaca el crecimiento registrado en todos los segmentos de negocio. Aumento de ventas en la UE: España e Italia, mientras que las ventas a Francia reflejaron la vendimia más débil de 2017.

- Las ventas de Revestimientos se cifraron en 28,4 M €, un descenso del 2,6% frente al período homólogo, manteniendo la tendencia registrada en 2018. Las ventas de este período aún no reflejan el efecto de la nueva línea de productos WISE, que se estima que se producirá en segundo semestre del año.

- La unidad de Aglomerados Compuestos registró ventas de 26,6 M €, un crecimiento del 9,2% en relación al trimestre homólogo. El aumento de los precios de venta, el efecto favorable del USD y del mix, explican la evolución.

Corticeira Amorim cerró los primeros tres meses del año con un año resultado neto de 18,6 M €, una reducción del 1,1% frente al período homólogo de 2018. En un contexto de reducción del EBITDA, resultante del aumento del precio de consumo del corcho y de la performance negativa de la unidad de Revestimientos, la reducción verificada en el resultado neto es menos significativa de lo que se podría anticipar.

El EBITDA consolidado es inferior al del trimestre homólogo en el 5,6%, alcanzado los 34,8 M € (1T18: 36,8 M €). En consecuencia, aumento del precio de consumo de las materias primas, el ratio EBITDA / Ventas presenta una disminución en relación con el período homólogo (del 19,9% para el 17,2%). Con referencia al ratio de los 12 meses de 2018 (17,6%), se observa que la reducción no es significativa y está en línea con la expectativa existente. Los aumentos de precio y las eficiencias operativa atenuaron la reducción del EBITDA.

Al final del trimestre, la deuda remunerada neta ascendía a 141,7 M € (12M18: 139,0 M €). Esta deuda ya incluye el efecto de la adopción de la NIIF 16; en términos comparables, excluyendo este efecto, durante el primer trimestre habría existido una reducción de la deuda en 4,9 M €.

De destacar el efecto positivo resultante de la recepción del valor final (2,3 M €) de la enajenación de US Floors.

| RESULTADOS | 2016 | 2017 | 2018 | 1T19 | %1T19/1T18 |

| COTIZACIÓN | 8,500 | 10,300 | 9,000 | 10,64 | 2.70% |

| CIFRA DE NEGOCIO* | 641.441 | 701.609 | 763.117 | 202.323 | 9.2% |

| EBITDA* | 122.347 | 133.594 | 133.984 | 34.785 | -5.6% |

| BENEFICIO CONSOLIDADO* | 102.703 | 76.579 | 77.389 | 18.609 | -1.1% |

| DIVIDENDO* | 31.900 | 34.600 | 35.900 | - | - |

| ACCIONES* | 133.000 | 133.000 | 133.000 | 133.000 | - |

| CAPITALIZACIÓN* | 1.130.500 | 1.369.900 | 1.197.000 | 1.415.120 | 2.70% |

| PATRIMONIO NETO* | 426.943 | 459.991 | 498.234 | - | - |

| DFN/EBITDA | - | 0.69 | 1.04 | 1.07 | 0.45 |

*Dato en miles de €

VENTAS, EBITDA Y MARGEN DE EBITDA/VENTAS

RETRIBUCIÓN AL ACCIONISTA

Corticeira Amorin mantiene un reparto de dividendo histórico repartido en dos pagos (abril y diciembre).

2018: 35,9 M€; 2,4% yield (24,6 M€ + 11,3 M€)

2017: 34,6 M€; 3,06% yield (23,9 M€ + 10,6 M€)

2016: 31,9 M€; 5,5% yield (21,3 M€ + 10,6 M€)

2015: 50,2 M€; 13,5% yield (17,6 M€ + 32,6 M€)

2014: 23,9 M€; 9,3% yield (15,1 M€+ 8,8 M€)

Aprobó en JGA el pago de un dividendo total por importe de 24.605.000, que corresponde a € 0,185€ por acción a cuenta de 2018 y repartido en abril. Con una retención del 28%, el dividendo neto percibido ha sido de 0.1332 euros por acción.

VALORACIÓN FUNDAMENTAL

Se trata de una compañía consolidada, con una positiva trayectoria de resultados históricos, aunque en el último trimestre cerrado las cifras se resiente ligeramente.

En una valoración por ratios, el mercado ya ajusta su valoración frente a sus iguales. Con un PER de 15.4x y una media histórica para la compañía de 15 veces beneficios, por el momento no se aprecia infravaloración. Por valor contable también poco margen, PVC de 2.40x, con media histórica de 2.67x. La rentabilidad sobre dividendo-Yield es interesante pero no destaca sobre la rentabilidad del mercado.

| RATIOS | 2016 | 2017 | 2018 |

| VC | 3.21 | 3.45 | 3.74 |

| PVC | 2.64 | 2.97 | 2.40 |

| VPA | 4.82 | 5.27 | 5.73 |

| PSV | 1.76 | 1.95 | 1.57 |

| RCN | 16% | 10.91% | 10.14% |

| ROM | 9.08% | 5.59% | 6.46% |

| ROE | 24% | 16.64% | 15.53% |

| YIELD | 2.82% | 2.52% | 2.88% |

| PAY-OUT | 58% | 33.67% | 49.17% |

| BPA | 0.772 | 0.549 | 0.582 |

| CBA | 88.43% | -28.8% | 6% |

| PEG | -0.12 | - | 2.57 |

| PER | 11.01 | 18.76 | 15.46 |

En base a nuestra valoración fundamental la recomendación es neutral para el valor a medio/largo plazo.