Ampliamos el análisis que publicábamos desde Estrategias de Inversión analizando los valores más interesantes del sector de las telecomunicaciones tras haber filtrado las compañías más relevantes en varios un filtro combinado a nivel técnico y fundamental. (ver: “Telecos: Orange y Telefónica las mejores oportunidades”)

El sector se encuentra próximo a máximos de 2011 gracias a los movimientos corporativos y el buen momento a nivel técnio de las compañías europeas. Dicho buen momento en Bolsa nos invita a analizar el sector en busca de alternativas de inversión que, en nuestro estudio pasan a ser Orange, Telefónica y Verizon, las que mejores perspectivas registran en el análisis publicado en nuetra zona Premium.

El sector se encuentra próximo a máximos de 2011 gracias a los movimientos corporativos y el buen momento a nivel técnio de las compañías europeas. Dicho buen momento en Bolsa nos invita a analizar el sector en busca de alternativas de inversión que, en nuestro estudio pasan a ser Orange, Telefónica y Verizon, las que mejores perspectivas registran en el análisis publicado en nuetra zona Premium.

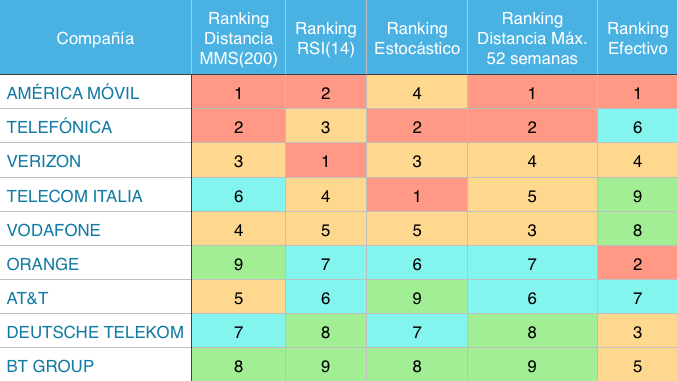

Ranking combinado de la maduración de las compañías del sector al cierre del 20 NOV15

Fuente: Visual Chart y elaboración propia.

En este sentido, dos de las tres compañías expuestas, concretamente Telefónica y Verizon, presentan unas estructuras menos maduras en comparación con sus competidoras lo que les proporciona un mayor potencial de crecimiento.

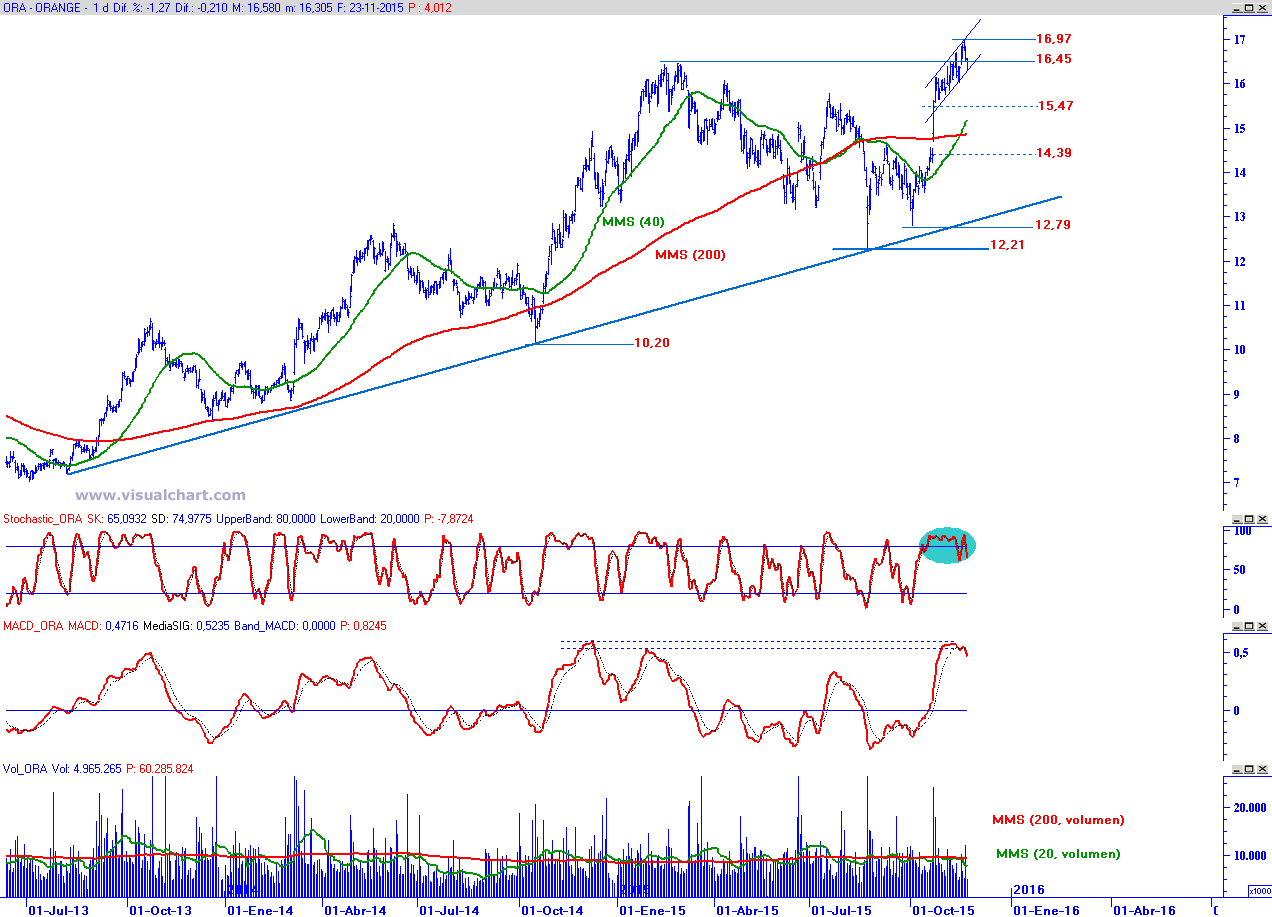

Orange (ORA)extiende el impulso alcista iniciado en los 12,79 tras resolver al alza el máximo anual previo situado en los 16,45, registrando así un nuevo máximo anual en los 16,97. Al más estricto corto plazo la superación no parece tener mayor recorrido poniendo en riesgo la viabilidad del canal creciente que guía su cotización desde finales del pasado mes de OCT15.

La perforación bajista del canal expuesto habilitaría un tramo bajista con objetivo primario situado en el gap al alza de los 15,47 en un movimiento que, a su vez, permitiría descomprimir las extraordinarias lecturas de sobrecompra aparecidas en los osciladores de precios. El valor es fuertemente alcista y una purga de excesos compradores permitiría probar el lado largo del mercado en favor de una continuación de la estructura de fondo.

Puntuación: 8,5 / 10

En este sentido, dos de las tres compañías expuestas, concretamente Telefónica y Verizon, presentan unas estructuras menos maduras en comparación con sus competidoras lo que les proporciona un mayor potencial de crecimiento.

Orange (ORA)extiende el impulso alcista iniciado en los 12,79 tras resolver al alza el máximo anual previo situado en los 16,45, registrando así un nuevo máximo anual en los 16,97. Al más estricto corto plazo la superación no parece tener mayor recorrido poniendo en riesgo la viabilidad del canal creciente que guía su cotización desde finales del pasado mes de OCT15.

La perforación bajista del canal expuesto habilitaría un tramo bajista con objetivo primario situado en el gap al alza de los 15,47 en un movimiento que, a su vez, permitiría descomprimir las extraordinarias lecturas de sobrecompra aparecidas en los osciladores de precios. El valor es fuertemente alcista y una purga de excesos compradores permitiría probar el lado largo del mercado en favor de una continuación de la estructura de fondo.

Puntuación: 8,5 / 10

Orange en gráfico diario con Estocástico (ventana central superior), MACD (ventana central inferior) y volumen de negociación

Fuente: Visual Chart y elaboración propia

Telefónica (TEF.MC)sigue dudando a corto plazo entre el techo de los 12,23 y el suelo comprendido entre los 11,47 y los 11,36, zona de soporte relevante cuya resolución bajista habilita un tramo de caída hasta el mínimo significativo previo situado en los 10,68. Esta fase de incertidumbre coincide con el retroceso de posiciones en los volúmenes de negociación así como en los osciladores de precios.

En este entorno seguimos a la espera de una reacción alcista por encima de su resistencia principal de corto plazo situada en el gap bajista de los 12,43 y que funciona como aproximación al retroceso proporcional del 61,8% de Fibonacci del tramo bajista que parte de los máximos anuales situados en los 13,90.

Puntuación: 4,5 / 10

Telefónica en gráfico diario con Estocástico (ventana central superior), MACD (ventana central inferior) y volumen de negociación

.png)

%%%Le avisamos cuando Telefónica cambie de ciclo bursátil|TEF%%%

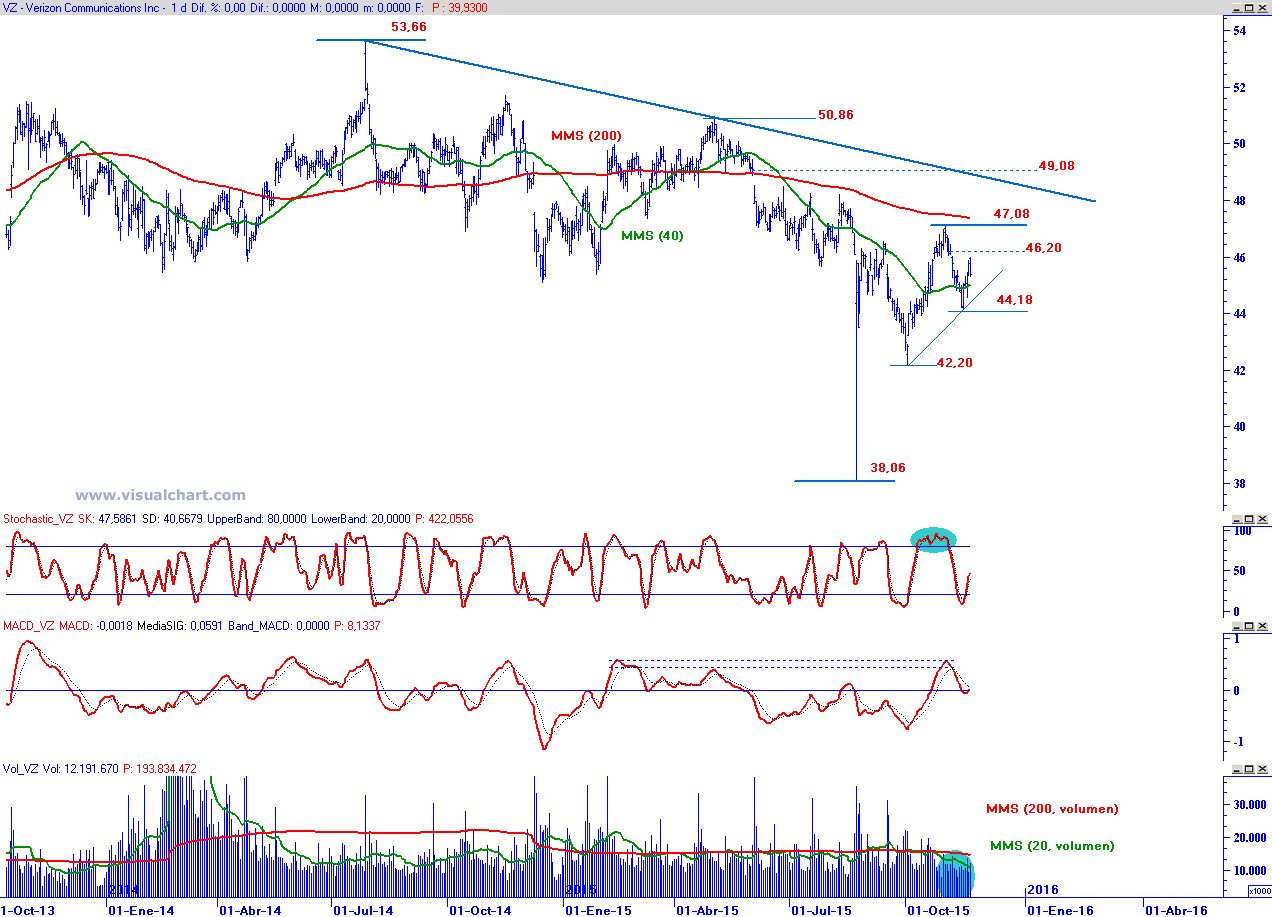

Verizon (VZ)avanza posiciones gradualmente desde el mínimo significativo de los 42,20 formando un estructura de máximos y mínimos crecientes a corto plazo cuyo objetivo principal es el de alcanzar la directriz bajista de largo plazo que parte de los 53,66.

A muy corto plazo el proceso de descompresión de niveles de sobrecompra localizada en los osciladores de precios parece haber finalizado habilitando un nuevo potencial a un impulso al alza que debería superar el gap a la baja situado en los 46,20 y el máximo relativo previo situado en los 47,08 para seguir extendiendo el dominio de las compras. Una resolución alcista de los 46,20 unido a un aumento paulatino del volumen de negociación nos invitaría a pensar que el impulso que parte de los 44,18 toma cuerpo mientras que, una perforación de la tendencia alcista de muy corto plazo alertaría de una debilidad que se confirmaría con al resolución bajista de los 44,18.

Puntuación: 3 / 10

Verizon en gráfico diario con Estocástico (ventana central superior), MACD (ventana central inferior) y volumen de negociación