Tres son las agencias que 'mueven' el mundo de las calificaciones, en principio, Standard and Poor´s, Moody´s y en menor medida Fitch.

A ellas se suman otro par algo inferiores y menos conocidas por Europa como son Duff & Phelps y Morningstar, esta sí, como gestora de fondos en nuestro país. Nueva York es la sede central de las tres principales 'rating agencies', aunque siempre cuentan con otra sede fundamental en la City londinense y otras menos importantes, como es el caso de Madrid. Ni tan siquiera el hecho de residir entre nosotros les está impidiendo en los últimos años ser 'la gota que colma el vaso' de la paciencia de los inversores, de los políticos y de los ciudadanos, además de crispar las mentes de quienes piensan que sólo sirven para exagerar realidades sin mirarse el obligo -el tema de la deuda estadounidense es muy largo de tratar...-. Como diría uno de los miembros del IEB de Madrid, Estados Unidos vive “con el fantasma de la desgracia” planeando sobre él.

La última rebaja crediticia de dos escalones de la deuda nacional hizo la semana pasada elevar el estado ya de por sí crítico por el que atraviesa España con los últimos datos macro sobre la mesa, el último el mismísimo desempleo que elevó la cifra de parados hasta los 5,6 millones, según datos de la Encuesta de Población Activa correspondientes al primer trimestre del año. España cuenta ahora, tal y como dice S&P, con un rating de BBB+. Pero, ¿saben cómo se adoptan este tipo de decisiones? Los analistas de estas casas se basan en cinco factores para determinar la 'nota' que recibe un estado soberano: político, económico, liquidez externa, fiscal y monetario. La crítica a las agencias es la misma de siempre, su partidismo hacia Estados Unidos, y por aquí sigue planeando la creación de una agencia de calificación europea que de nacer ya con esa idea de 'contrapunto', ¿qué credibilidad se le podría conceder? En fin...

Standard & Poor´s rating_España

.jpg)

Moody´s cotiza como tal, sin medias tintas, pero es cierto que tener a Warren Buffet detrás, con el 10% del capital total de la compañía dice algo...o mucho, según se mire.

¿Comprar a quienes califican riesgo?

Puede ser una opción de cara al portflio. Desde que Standard and Poor´s anunciara su separación de su sección educacional el pasado 7 de diciembre, sus títulos se han revalorizado un 15%, mientras que el mercado ha subido un 10%. Las comparaciones con el tecnológico Nasdaq 100 dan la ventaja también a la calificadora con un 13,7% de ganancias para el indicador en el último año, frente al 22,4%, nada desdeñable de S&P.

MOODY´S, MCGRAW HILL (FUENTE: YAHOO FINANCE)

Según declaran analistas estadounidenses a Investopedia, a pesar de que el comportamiento en bolsa del segmento financiero es mejor, “tendría sentido esperar y ver cómo se comportan por separado” dentro del mercado americano y reconocen, eso sí, “un fuerte movimiento” de la unidad financiera, es decir, de S&P, que ya habría “descontado” cualquier riesgo derivado de su separación.

Standard and Poor´s vio cómo en el último trimestre sus ventas se incrementaron un 8% por encima de los 1.000 millones de dólares mientras que los beneficios operativos crecieron otro 10%, hasta los 357 millones de dólares.

Esto hace que, según datos de Bloomberg, McGraw Hill presente un PER actualmente de 16,34x, mientras que la previsión de cara a 2013 es de 14,75x. Financieras como Bank of America presentan en la actualidad un PER ligeramente superior a 8x, por ejemplo.

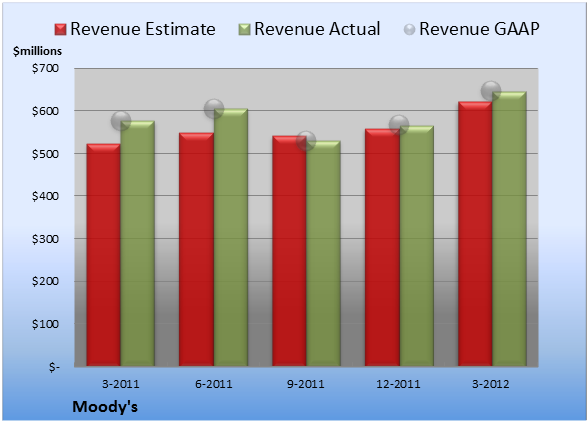

Su rival, Moody´s presentó este último trimestre un beneficio neto de 646,8 millones de dólares, 76 céntimos por acción, casi 0,10 dólares por encima de lo registrado un año antes, en los 0,67 dólares/título, según Thomson Reuters, y superó con creces las estimaciones del consenso de analistas.

El denominado 'sentimiento inversor', recogido por Seth Jayson para The Motley Fool, concede a Moody´s un recorrido al alza puesto que de un total de 1.028 analistas, 873 recomiendan sobreponderar los títulos de la financieran cuando abrirán este lunes sobre los 41,5 dólares la acción. La agencia presenta un PER muy similar a su homóloga estadounidense de 16,88x hoy en día, y con una previsión de cara a 2013 de 15,3x.

Estimaciones Moody´s, periodos trimestrales

FUENTE: S&P Capital IQ